今回、おたくへの融資はちょっと・・・

と言われていたような会社にも。銀行融資のチャンスが広がる環境にあります。これまでの環境はかわりつつあります。

そんなチャンスを活かすためのポイントは、自らの積極的な「情報開示」です。黙っているだけでは変わりません!

『地域の金融機関に自ら情報開示』というこれからのお金の借り方

金融機関の審査だけに任せるのではなく、会社自らも事業についての情報開示でお金を借りる。それが、これからのあたらしい銀行融資のカタチです。

変化への背景

銀行融資が変わる背景として。大づかみに経緯をみるとこんな感じです。

- 1990年代の不良債権問題 → 金融庁は不振企業への融資を厳しく検査

- 長期のデフレと経済の活力低下による悪循環

- 中小企業のテコ入れによる経済立て直し必要 → 銀行による融資が不十分(1990年代前半の7割程度)

不良債権問題に懲りて銀行融資が厳しくなった結果、経済の状況が悪くなった。だから、もっと融資した方がいいよね。カンタンに言うとそういうことです。

「事業の内容・成長の可能性」に対して融資しよう

もっと融資しよう、どういうふうに?ということですが。

これまで多くの銀行(特に地域金融機関)は、「目の前の財務データ」と「担保・保証」に依存した融資審査をおこなってきました。

これに対して。これからはそれだけではなく、

「事業の内容・成長の可能性」にも目を向けて。

もっと「目利き」能力を発揮して。より広く、企業や産業に融資をおこないましょう。

誰がそんなことを言っているのか? 金融庁です。いちどは締め付けたはずなんですけどね・・・

金融庁の本気「金融行政方針」を見よ!

銀行融資の在り方が変わる。そんな機運の高まりを象徴するのが、2016年10月21日に公表された、金融庁の「金融行政方針」でした。

現行融資の問題点

金融行政方針とは、今後1年間における、金融庁からの金融機関に対する要求であり、その実現に向けた具体的手法を示すものです。

ウンザリするようなボリュームと文体ではありますが。気になるところをピックアップしてみましょう。

まずはその中で、さきほどお話ししたような「問題のある背景」をたしかに指摘しています。

例えば、銀行融資において、借り手の事業内容ではなく、担保・保証があるかといった形式を必要以上に重視するといった傾向(「形式への集中」の問題)や、将来の経営の持続可能性よりも、過去の経営の結果であるバランスシートの健全性ばかり議論するといった傾向(「過去への集中」の問題)、さらには、金融機関の経営全体の中で真に重要なリスクを議論するのではなく、個別の資産査定にもっぱらリソースを投入するといった傾向(「部分への集中」の問題)といった副作用が生じるおそれがある。

平成28事務年度 金融行政方針 より抜粋

問題点に対する金融庁の姿勢

そんな問題点に対する金融庁の姿勢について。

以上のような問題意識の下、これまで当局としても、金融機関に対し、担保・保証に過度 に依存することなく、取引先企業の事業の内容や成長可能性等を適切に評価(「事業性評 価」)するよう促してきた。

平成28事務年度 金融行政方針 より抜粋

「事業の内容や成長可能性等を適切に評価」、ここポイントです。これを「事業性評価」と言っていますが、金融庁はこれを金融機関に望んでいます。

業を煮やす金融庁

「事業性評価するよう促してきた」金融庁ですが、その成果に対する評価は、「大いに不満」といったところでしょう。それが、今回の金融行政方針の随所に現れているわけです。

人口の減少や低金利環境の継続等により経営環境が厳しさを増す中、特にビジネ スモデルの持続可能性に大きな課題が認められる金融機関に対しては、そうした課題 に係る経営陣(社外取締役を含む)の認識等について、深度ある対話を行い、課題解 決に向けた対応を促す。

平成28事務年度 金融行政方針 より抜粋

「ビジネスモデルの持続可能性」にまで触れ。このままでは銀行も潰れちゃうよ、というような表現です。いっぽうでアメ(?)も用意したりして。

金融機関の事業性評価に基づく融資や本業支援等の組織的・継続的な取組みに ついて、優良な取組みを行っている金融機関を公表・表彰する。

平成28事務年度 金融行政方針 より抜粋

公表・表彰にどれだけの効果があるかはともかくとして。「事業性評価」による融資について、金融庁もいよいよ本気かな。といったところです。

金融庁推しの「事業性評価」融資を受けるために

事業の内容や成長可能性を見る「事業性評価」による融資。どうやったら受けることができるのか。

銀行にはいまはまだ荷が重い

金融庁は「事業性評価融資」を銀行に求めているものの。対象になるであろう中小企業に携わる地域金融機関(地銀・信金・信組など)には、「いまはまだ」荷が重いところがあるでしょう。

- 事業性評価するための審査のしくみ(目利き)が不十分

- 現在の業務フローに、事業性評価を受け入れる余裕がない(忙しすぎてムリ)

といったことが理由に挙げられます。銀行任せでは難しいのか・・・じゃあ、どうしよう?

会社が自ら。自分でやるしかありません。

会社が自ら取り組んで、銀行にアピールしていくことです。

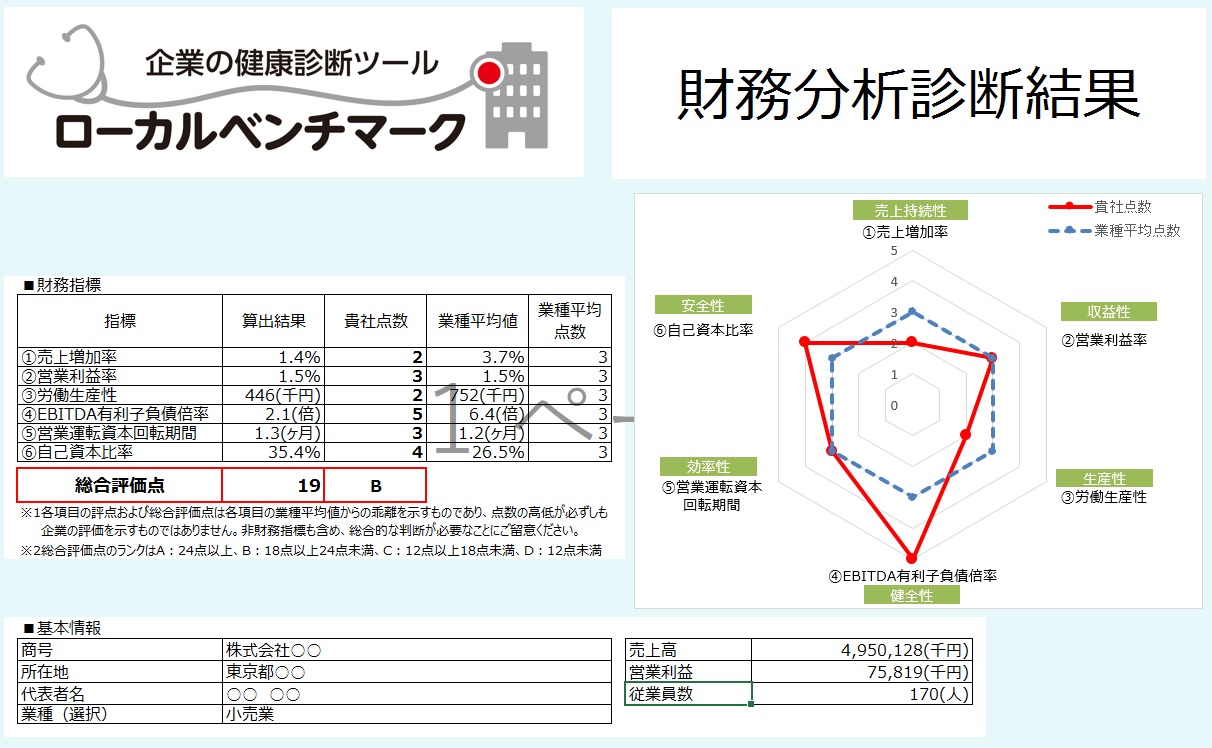

会社が取り組むべきは、ローカルベンチマークと経営改善計画

会社自ら何をすればいいのか?もはや言うまでもないことですが、「事業性評価に必要な情報開示」です。具体的には、

- ローカルベンチマークの活用

- 経営改善計画の策定

《 ローカルベンチマークの活用 》

ローカルベンチマークとは、経済産業省が2016年3月に公表したツールです。会社の経営状態の把握、いわゆる「健康診断」を行うツールとして位置付けています。

経営者や金融機関などが、会社の状態を把握し、双方が同じ目線で対話を行うための基本的な枠組みであり、まさに事業性評価の「入口」としての活用が期待されているものです。

エクセルによるツールが提供されており、「財務情報」(6つの指標)と「非財務情報」(4つの視点)に関する各データを入力することにより、企業の経営状態を示すことができるようになっています。

考え方もまとまったとても良いツールです。今回の融資目的のみならず、定期的な「健康診断」として使ってみるのもよいでしょう。

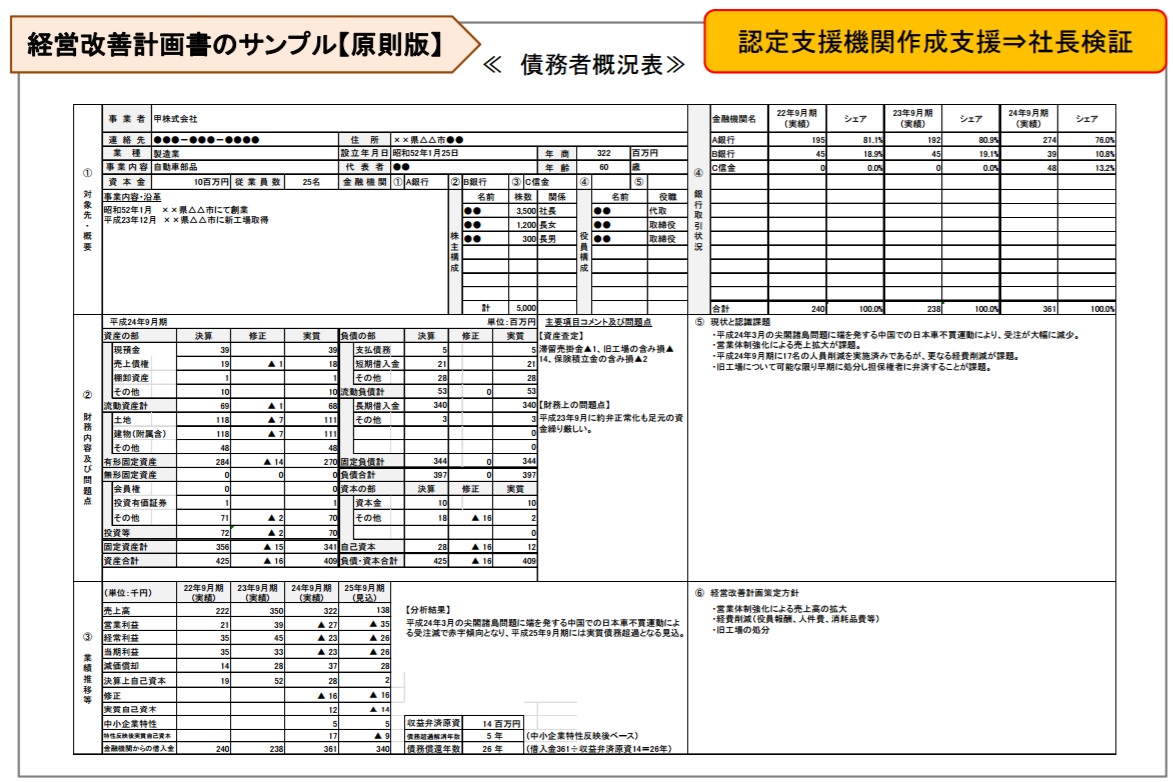

《 経営改善計画の作成 》

事業性評価融資では、従来、借入が難しかった会社も対象になります。借入金の返済がむずかしく、財務上の問題を抱えているような会社などです。

そのような場合には経営改善に向けた「経営改善計画」の作成が重要であり、それが事業性評価融資の助けになります。

そうは言ってもむずかしいなら税理士事務所と

会社自ら、と言いましたが。ローカルベンチマークにしても、経営改善計画にしても、なかなかやりきれるものではないかもしれません。

そんなときは専門家といっしょに、というのがよいでしょう。会社のデータ、特に財務データを預かる税理士であれば、専門家として打ってつけといえます。

なんとか融資を受けられないだろうか、ということであれば。ローカルベンチマークや経営改善計画について、顧問税理士にもぜひ相談してみましょう。

まとめ

これからの融資、「事業性評価」についてお話してきました。これまでの経緯を見ても、銀行の対応には少し時間がかかるかもしれませんが。

潮目は変わりつつあります。

金融庁の後押しもあることです。金融行政方針の考えを示しながら、銀行には自ら情報開示につとめることで融資に望みましょう。

- もっと銀行融資・資金調達について知りたい方 → 「まとめ記事」ページ

- 銀行融資・資金調達について勉強したい方 → 「銀行融資・資金繰り入門セミナー」ご案内ページ

- 銀行融資・資金調達について専門家のサポートを受けたい方 → 「コンサルティング」ご案内ページ

************

きょうの執筆後記

************

会社にとって、資金調達の良否は死活問題につながります。お金がなくなりそうになってから借りればいい、というのでは間に合わないこともありえます。

資金調達のタイミング、方法については普段から高いアンテナを張っておくことが肝要です。