資金繰り表って、どこをどう見ればいいの?

お目にかかることが少ない「資金繰り表」。見方・読み方がわからない、というのもムリはありません。

そこで。3ポイントで押さえる資金繰り表の見方・読み方について、お話をしていきます。

資金繰り表の見方・読み方で押さえるべきポイントは3つある

きょうのお話の「本題」は、資金繰り表の見方・読み方です。

とっつきにくい資金繰り表ではありますが、「ハズしてはいけないポイント」として押さえるべきは3つある。というのが、きょうの本題。

加えて、その本題を理解するために必要な「予習」と、「本題」をさらに理解するための「補足」を付して。本記事の全体像は次のとおりです ↓

- 【予習】資金繰り表には「型」がある

- 【本題】資金繰り表見方・読み方で押さえるべき3ポイント

- 【補足】そもそも、なぜ資金繰り表が必要なのか?

【予習】資金繰り表には「型」がある

本題に入る前の予習として。資金繰り表の「型」、つまり、資金繰り表のひな型をザクっと確認しておくことにします。

資金繰り表が、「どういう姿カタチをしたものか?」をつかんでおこう。というのが、この予習での目的です。

ところで。ひな型、と言ってみたものの。わたしが知る限り、資金繰り表は作る人や作る会社によって、多少の個性が表れるものでもあります。言葉尻が違ったり、表の構成が違ったり・・・

それら個性は、言うなれば「応用」版です。応用があれば「基礎」がある、ということで。基礎としての標準的な「ひな型」を見ておきましょう。こちらです ↓

うげっ! となったかもしれませんが大丈夫。それほど難しいものではありません。まずは、用語は気にせず、計算の流れを目で追ってみましょう。29年4月の縦列で確認していきます。

- 29年4月月初の現金預金残高 → A

- 現金売上、売掛金回収などの現金預金入金額の集計が「経常収入」 → ①

- 現金仕入、買掛金支払などの現金預金支出額の集計が「経常支出」 → ②

- ①-②が「経常収支」 → B

- 設備売却による現金預金入金額の集計が「設備収入」 → ③

- 設備購入による現金預金支出額の集計が「設備支出」 → ④

- ③-④が「設備収支」→ C

- 借入による現金預金入金額の集計が「財務収入」 → ⑤

- 借入金返済による現金預金支出額の集計が「財務支出」 → ⑥

- ⑤-⑥が「財務収支」→ D

- 経常収支、設備収支、財務収支の合計が収支過不足 B+C+D → E

- 29年4月月末の現金預金残高(次月繰越) → A+E

- 29年4月の「次月繰越」が、29年5月の「前月繰越」へ

この計算の流れは、29年4月から30年3月まで同じです(横軸)。資金繰り表の右端には、1年間の集計としての「年計」がある。というのが、資金繰り表の計算の流れです。

ここでいう「現金預金」とは、現金および普通預金や当座預金の合計です。ポイントは、定期預金や定期積金は含まないこと。すぐに使うことができないおカネは、現金預金には含めないということです。

資金繰り表をシュッと縮める

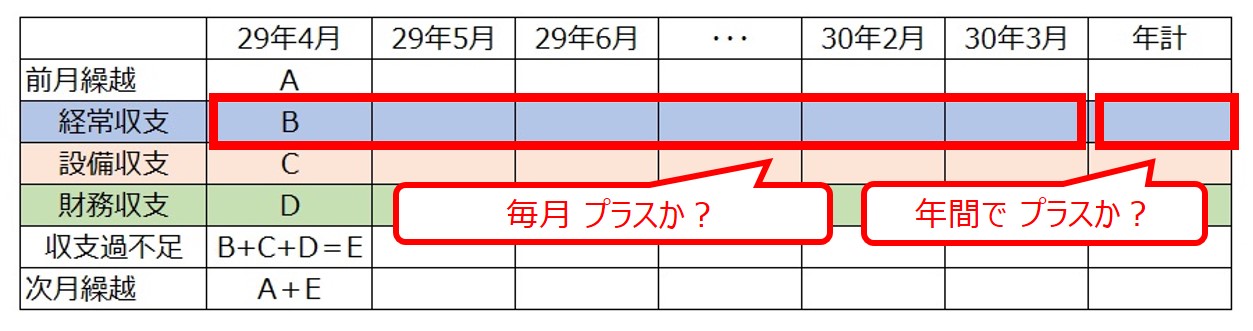

計算の流れをつかんではみたものの。資金繰り表はデカく、目線も定まりにくいので。本題で必要となる部分だけに集約しておきます。こういうカンジです ↓

これなら、なんかイケそうじゃないの? ということで、このあとの「本題」ではこちらの要約版・資金繰り表を使ってみていくことにしましょう。

デカくて細かい資金繰り表の森に迷い込まぬよう。木を見て森を見ずにならぬよう。この要約版で「森」全体を見渡す。それが、資金繰りの見方・読み方の第一歩です。

【本題】資金繰り表の見方・読み方で押さえるべき3ポイント

長らくお待たせいたしました、本題です。資金繰り表から押さえるべき3つのポイントとは何か? まずは結論です ↓

- 経常収支はプラスか?

- 3収支のバランスはどうか?

- 次月繰越の金額は十分か?

では、それぞれのポイントを確認していきましょう。

《ポイント1》経常収支はプラスか?

資金繰り表から押さえるべきポイントの1つめは、「経常収支」です。その経常収支がプラスであるかどうか。

ところで、経常収支ってなんだ? ということですが。ひとことで言うと、本業部分から生み出された現金預金。それが経常収支です。

さきほどの予習で見た、資金繰り表の計算の流れを思い出してみましょう ↓

- 経常収支 = 経常収入 - 経常支出

- 経常収入 = 現金売上 + 売掛金回収 + ・・・

- 経常支出 = 現金仕入 + 買掛金支払 + 人件費支払 + 他経費支払 + ・・・

ということで、経常収支とは、経常収入から経常支出をマイナスしたもの。「経常」の言葉通り、経常収入も経常支出も、仕事のなかで経常的・日常的に発生する項目です。

経常収入は、現金売上や売掛金(ツケによる売上)回収などによる現金預金の入金。経常支出は、現金仕入や買掛金(ツケによる仕入)支払、人件費支払、他経費支払などによる現金預金の支出。

これらはすべて、仕事の「本業」部分でのおカネの動きです。この「本業」部分の動きのトータルがプラスか否か? それを確認するためのポイントが「経常収支」です。

経常収支がプラスであれば、本業でおカネを増やせているんだな、とわかります。逆にマイナスであれば、本業でおカネが減るってマズいよね、という見方になります。

そして。経常収支は毎月々で見ていくと同時に、1年間の合計である「年計」も要チェックです。

1年のうちに、経常収支マイナスの月があるのはしかたないとしても。もしも1年間の合計として、経常収支の年計までもがマイナスだとしたら。1年を通じて、本業でおカネを稼げないことを意味しています。

当然ながら。抜本的改善が必要である! という判断になります。さいごに、要約版・資金繰り表でおさらいです ↓

《ポイント2》3収支のバランスはどうか?

資金繰り表から押さえるべきポイントの2つめは、3収支のバランスです。3収支とは、経常収支、設備収支、財務収支の3つ。経常収支は、《ポイント1》で説明をしました。

では、設備収支と、財務収支はというと。次のとおりです。

- 設備収支 = 設備売却 - 設備購入

- 財務収支 = 借入 - 借入金返済

設備収支から見ていくと、設備の売却による入金額から、設備の購入による支出額をマイナスする。それが設備収支。いわゆる設備投資をすると、設備収支はマイナスになります(売却が無ければ)。

もうひとつの財務収支は、銀行などからの借入による入金額から、その返済による支出額をマイナスします。新規の借入がなく、返済を続けている場合には、財務収支はマイナスになります。

これら3収支の「プラスマイナス」と、その「推移」を見ていくということを基本として。最大のポイントは、3収支の年計を比較して、バランスを見るというところにあります。

たとえば、次のような場合はどうでしょう?

- 経常収支年計 400、設備収支年計 -100、財務収支年計 -200

本業の稼ぎである経常収支 400で、設備投資(と思われる)100も、借入金の返済(と思われる)200もまかなえています。

結果、100(400-100-200)の現金預金が年間で増えることになり。バランスとしてはOKでしょう。勘の良い方はお気づきのとおり、この「100」は、資金繰り表で言う「収支過不足」にあたります。

「B + C + D = E」の部分ですね。ここがプラスであれば、年間でおカネは増えている。マイナスであれば、年間でおカネは減っている、ということです。だからマイナスは困ります。

では、収支過不足がマイナスでなければよいのかというと、そうでもない。ということで、例題をもうひとつ。

- 経常収支年計 100、設備収支年計 100、財務収支年計 -200

借入金の返済(と思われる)200を、本業の稼ぎである経常収支 100ではまかなえず。設備を売却(100)してなんとかしのいだのかな? と読みます。

基本的なこととして、借入金の返済は経常収支でまかないたい。それが出来ていないということは、本業の稼ぎで返せないおカネを借りている。分不相応の借入、ということになります。

こういう状態の会社も決して少なくありませんが。これだと、借金を返すために借金を重ねる、という悪循環が待っています。やはり、経常収支は大事なのだ、ということでもあります。

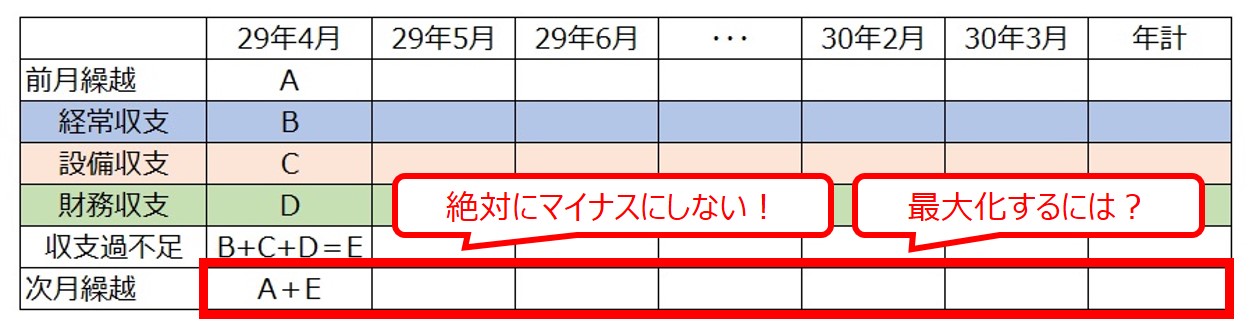

要約版・資金繰り表でおさらいしておきましょう ↓

《ポイント3》次月繰越の金額は十分か?

資金繰り表から押さえるべきポイントの3つめは、次月繰越の金額です。次月繰越の金額は、その月の月末に、現金預金がいくらあるのかを表しています。

ところで、いまさらなのですが。資金繰り表には、「実績」と「予測」があります。済んだことである「実績」でつくるる場合と、これからの予定である「予測」でつくる場合がある。

次月繰越に関して言うと、実績だろうが予測だろうが、マイナスになってはいけません。なぜなら、次月繰越がマイナスということは、資金不足と同義であり。言うなれば倒産状態です。

そんなことにならぬよう。資金繰り表は「予測」で作成し、次月繰越がマイナスにならないように、事前に算段をすべき。という心構えが必要になります。

そして。銀行からおカネを借りる、売掛金の早期回収をはかる、買掛金の支払いを遅らせる交渉をする、などの事前の算段を「資金繰り」とか「資金調達」と呼びます。

ここでポイント。それでは「次月繰越の金額」がプラスでありさえすればOKか? というとそれは誤りです。なぜ、ダメなのか?

これまで見てきた資金繰り表は「月単位」でおカネの動きを見るものでした。ところが実際には、日々、毎日、おカネは増えたり減ったりしています。

であるならば、「次月繰越の金額」がギリギリのプラスでは、月の途中で資金不足を起こしてしまう可能性があるわけです。

そういうことを見越して、一般的に言われること。それが、「少なくとも、1か月分の売上程度の現金預金が必要」。売上1か月分くらいのおカネがあれば、なんとか回るだろうという経験則です。

もちろん、売掛金の入金サイトなど会社個々に事情は異なります。1か月で必ずしも足りないこともあるでしょう。

結論として。「次月繰越の金額」を最大化させるためになにができるか? を考えることが、資金繰り表をつくる・見るうえでの最大目的だと言えます。要約版・資金繰り表でおさらいです ↓

【補足】そもそも、なぜ資金繰り表が必要なのか?

本記事のヤマである「本題」は終えました。さいごに少しだけ「補足」です。そもそも、なぜ「資金繰り表」は必要なのか? それは、

利益の増減と、おカネを増減は、まったくのベツモノだからです。

利益の動きと、おカネの動きが同じであるのなら。決算書類のひとつである「損益計算書」を見ていれば済むハナシです。利益が出ている=おカネが増える、であればカンタンです。

ところが。現実には、利益=おカネになることはありません。

たとえば。今月の売上 100について、代金回収は翌月です、という場合。今月の利益(売上)は100です。いっぽうで、今月のおカネの増減はゼロです。まだ回収していないから。

こうして、利益とおカネの動きはズレていきます。同様にズレる要素・理由はたくさんあるために、利益を見て、おカネの動きを知ることは不可能になります。

だから、資金繰り表が必要なのです。とくに、「予測」の資金繰り表が重要です。途中でも触れた通り、資金がなくなれば会社は倒産なのですから。

おカネの動きを見るための資金繰り表を「予測」でつくる・見ることが、会社の寿命を延ばすことになる。資金繰り表が必要だ、という理由はココにあります。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

本記事でお話ししたことは、次のとおりです。

- 【予習】資金繰り表には「型」がある

- 【本題】資金繰り表見方・読み方で押さえるべき3ポイント

・経常収支はプラスか?

・3収支のバランスはどうか?

・次月繰越の金額は十分か? - 【補足】そもそも、なぜ資金繰り表が必要なのか?

ぜひ、資金繰り表の見方・読み方を押さえておきましょう。