所得があと1万円下がれば、税率が10%下げられるのに・・・

と目論んでいるあなたへ。そんなことはありません。日本の所得税は「超過累進税率」を採用しています。税率が急激に変化はしないしくみです。

だから、無理やり1万円の経費を算段するなんて。「アブナイ橋」を渡るのはやめましょう。

「わずかな所得差で税率が大きく変わる」なんてことはない

所得税は、所得が高い人ほど税率が高い。正解です、その通り。ところが、そこにはちょっとした「誤解」があります。

7段階の所得税率

現在、所得税の税率は7段階。所得に応じて、次のようにわかれています。サラッと眺めてみましょう。

| 所得金額 | 税 率 |

| 195万円以下 | 5% |

| 195万円超 330万円以下 | 10% |

| 330万円超 695万円以下 | 20% |

| 695万円超 900万円以下 | 23% |

| 900万円超 1,800万円以下 | 33% |

| 1,800万円超 4,000万円以下 | 40% |

| 4,000万円超 | 45% |

「所得=収入」ではありません。収入から、経費など控除できるものを控除したあとに残る金額を「所得」と言います

ここで問題です

では、問題を出題します。所得が900万円のAさんと、所得1,000万円のBさん。それぞれの「所得税」を計算してみてください。

- Aさんの所得税 = 900万円 × 23% = 207万円

- Bさんの所得税 = 1,000万円 × 33% = 330万円

続いて。AさんとBさんの、所得から税金を引いた後の「手取り額」はいくらでしょう?

- Aさんの手取り額 = 900万円 - 207万円 = 693万円

- Bさんの手取り額 = 1,000万円 - 330万円 =670万円

B氏、働く気が失せる

さて、気づきましたでしょうか?

たくさん稼いだ(所得が大きい)Bさんの方が、稼ぎの少ないAさんよりも「手取り額」が小さくなっています。

これはこれは、Bさんにとっては「納得しかねる」状況です。所得が大きい人ほど税率が高いのはわかるにせよ、がんばった人の方が手取り額が少なくなるなんて・・・

こんなことならもうちょっとラクをして、所得は900万円くらいにしとこうか。ということになるでしょう。

単純累進税率の限界が見える

Bさんのような動機で、働かない人が増えてしまったら。世の中はおかしくなってしまいます。

これまでお話ししてきた「所得税 = 所得 × 税率」で計算するしくみを「単純累進税率」と言います。単純累進税率では、世の中の理解は得られません。

ですから、所得税は考えました。それが、このあとお話する「超過累進税率」です。

税率はゆるやかに変化する-超過累進税率-

ここからがきょうの本題。所得税のしくみ、超過累進税率について。

ほんとうの所得税額計算方法

冒頭、7段階の税率表を提示しましたが。実はあの表には続きがありました。意図的に隠しました、すみません。ということで、正しくはコチラ。

| 所得金額 | 税 率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

隠されていたのは、表の水色部分、「控除額」です。

もういちど、A氏とB氏の手取り額

この「ただしい表」を使って、AさんとBさんの手取り額をもういちど計算してみましょう。まずは所得税から。計算式は、「所得 × 税率 - 控除額」です。

- Aさんの所得税 = 900万円 × 23% - 636,000円 =143.4万円

- Bさんの所得税 = 1,000万円 × 33% - 1,536,000円 =176.4万円

続いて手取り額です。

- Aさんの手取り額 = 900万円 - 143.4万円 =756.6万円

- Bさんの手取り額 = 1,000万円 - 176.4万円 =823.6万円

稼ぎの大きいBさんの方が、Aさんよりも手取り額が大きくなりました。これでBさんも一安心といったところです。

念のため、実質的な税率も確認を

ところで、AさんとBさんの「実質的な税率」はどうなのでしょうか。AさんとBさんの「所得税 ÷ 所得 」を計算してみます。

- Aさんの実質的な税率 = 143.4万円 ÷ 900万円 = 15.93%

- Bさんの実質的な税率 = 176.4万円 ÷ 1,000万円 = 17.64%

たしかに、稼ぎの大きいBさんの方が税率が高いということが確認できます。そしてここで大事なことは、

AさんとBさんの税率差はわずか(17.64%-15.93%)だということ。「表」の区分でみるような10%の差(33%-23%)なんて無いということです。

所得税額計算表の「控除額」の正体とは?

単純累進税率の問題は解決し、超過累進税率のしくみはわかりましたが。所得税額計算表の「控除額」とはいったいなんなのか?気になる人のために。

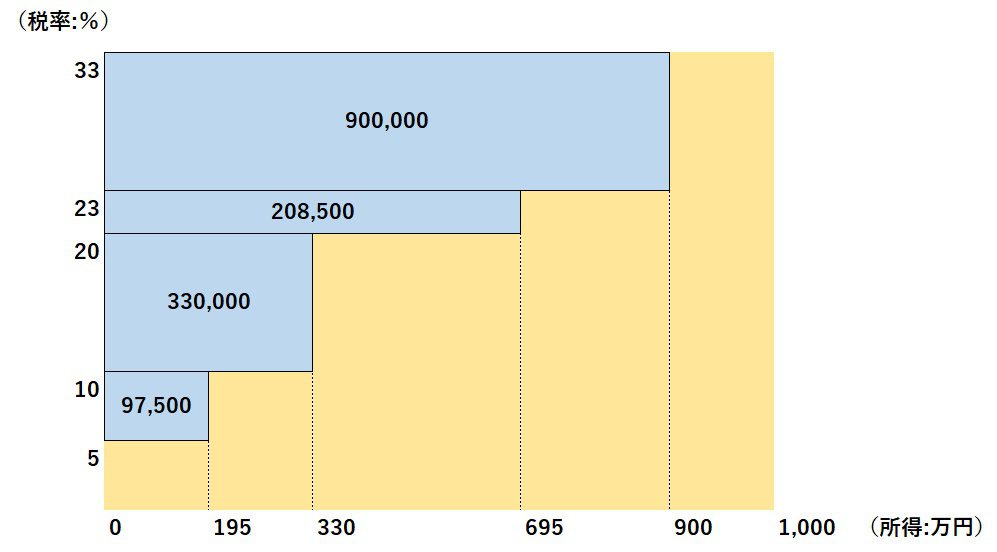

所得税計算表を図解する

さきほどの超過累進税率による所得税計算表を図解します。

結論を言うと。「黄色」が税額を、「水色」が控除額を表しています。

図解の内容を確認してみる

図解を使って、もういちど。所得1,000万円のBさんの税額を計算してみましょう。面積を計算する要領で、「黄色」部分の税額を計算します。

まずは、「1,000万円 × 33% = 330万円 」で、四角形全体の面積を算出します。いうなれば、この面積全体(330万円)の考え方が「単純累進税率」です。

ここから、超過累進税率の考え方である「黄色」部分の面積を求めます。ということで、「水色」部分の面積をそれぞれ計算してみます。その計算結果は、図解のとおりです。

では、「水色部分」の面積を合算してみましょう。「97,500+330,000+208,500+900,000=1,536,000円」です。どうでしょう、1,536,000円には見覚えありますよね?

超過累進税率の所得税計算表の「900万円超 1,800万円以下」の区分、「控除額 1,536,000円」の数字と一致します。

「控除額」が意味するもの

つまり、「控除額」には。所得区分の税率(Bさんで言うと「900万円超 1,800万円以下」の区分)を、前区分(「 900万円以下」の区分)の所得にまで適用させないようにする、という意図があります。

所得1,000万円のBさんに対して、900万円以下の部分にまで33%の税率で計算するから問題が起きるわけです。繰り返しですが、これが単純累進税率の問題です。

だから、900万円以下の部分には、前区分の税率23%を適用させるために「控除額」で調整をしている。というのが、控除額の意味であり、超過累進税率のしくみです。

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

所得税の税率、超過累進税率についてお話しました。これまで見てきたように、

所得税率は、「ある所得を境にいきなり急増する」ことはありません。

前区分を超えた部分の所得だけに、前区分よりも高い税率がかけられる。それだけです。

ですから、たとえば所得901万円のひとが。なんとか、あと1万円の経費を・・・なんてがんばったところで大きなイミはありません。意外と誤解の多いところですのでご注意を。