キャッシュフロー計算書って、どこをみればいいんだ?

財務諸表のひとつでありながら。貸借対照表や損益計算書ほどになじみがないのがキャッシュフロー計算書。見方がわからない、という人は少なくありません。

とはいえ、財務諸表の一翼を担うキャッシュフロー計算書。なおざりにするにはちと惜しい。ということで、キャッシュロー計算書の見方についてお話しします。

キャッシュフロー計算書の見方 3つのポイント

ずばり。キャッシュフロー計算書で見るべきポイント、知るべきポイントは3つです。

- キャッシュ(現金・預金)は増えたのか、減ったのか?

- 営業活動キャッシュフローはプラスなのか?営業利益とのかい離はどうか?

- 3つのキャッシュフローの関係性はどうか?

以上、3つのポイントを押さえることで、「おカネの流れぐあいを把握する」のがキャッシュフロー計算書に求める役割です。

キャッシュフロー計算書の「つくり」を知っておこう

3つのポイントに入る前に。キャッシュフロー計算書の「つくり(構造)」をカンタンに押さえておきましょう。

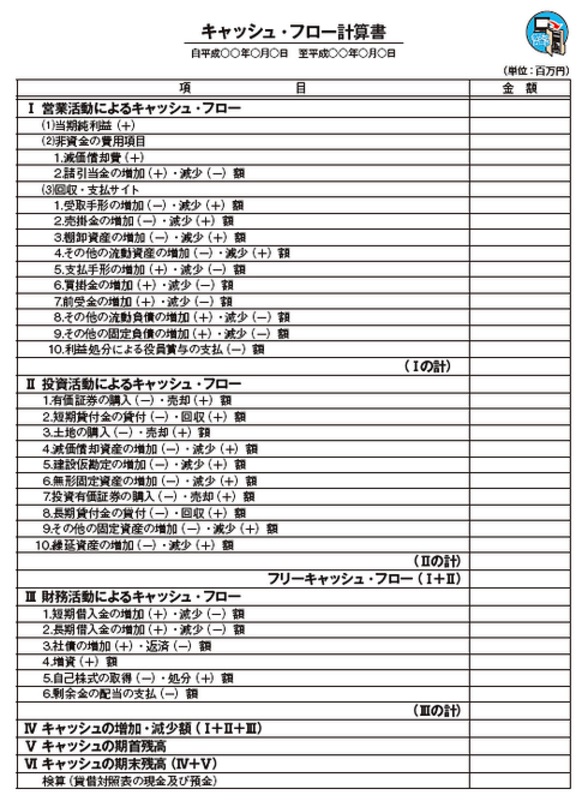

キャッシュフロー計算書のひな形

中小企業庁「中小企業の会計34問34答」で提供されている、キャッシュフロー計算書のひな形は次のとおりです。

ひな形を要約する

中小企業庁のひな形を見ているとアタマが痛くなるので、要約することにします。次のとおりです。

| 要約キャッシュフロー計算書 | |||

| 項目 | 金額 | 《参考》 | |

| 1 | 営業活動キャッシュフロー | ×××××× | ひな形の(Ⅰの計)欄の金額 |

| 2 | 投資活動キャッシュフロー | ×××××× | ひな形の(Ⅱの計)欄の金額 |

| 3 | 財務活動キャッシュフロー | ×××××× | ひな形の(Ⅲの計)欄の金額 |

| 4 | キャッシュ(現金・預金)の増減 | ×××××× | ひな形のⅣ欄の金額 |

| 5 | キャッシュ(現金・預金)の期首残高 | ×××××× | ひな形のⅤ欄の金額 |

| 6 | キャッシュ(現金・預金)の期末残高 | ×××××× | ひな形のⅥ欄の金額 |

さきほどのひな形と比べてみましょう。大きな項目をそのままに、細かいところは端折ってみた。それだけです。はじめから情報が多すぎるのでは、見るのにも混乱しますので。

そもそも、キャッシュフロー計算書はどうつくるのか?については、次の記事も参考にどうぞ。

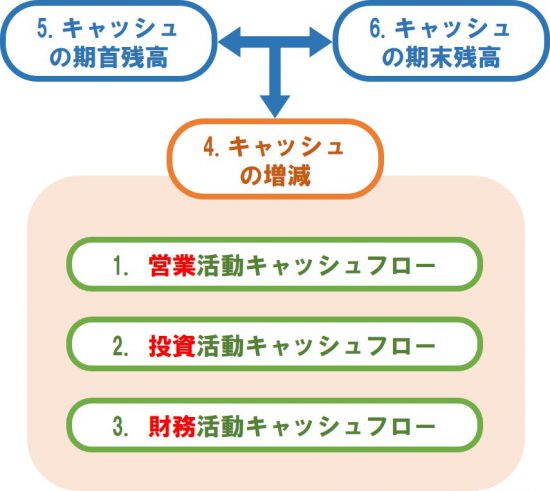

それぞれの項目の関連性を絵にしてみる

キャッシュフロー計算書の「つくり」を見たところで。ちょっと絵にしてみます。計算書内のそれぞれの「項目」の関わり具合を確認します。

さきほどの「要約キャッシュフロー計算書」と見比べてみましょう。まず、「4. キャッシュの増減」は、「5. キャッシュの期首残高」と「6. キャッシュの期末残高」との差額です。

その「4. キャッシュの増減」の内訳として、「1. 営業活動」「2. 投資活動」「3. 財務活動」の3種類のキャッシュフローがあります。

3種類のキャッシュフローが意味するもの

キャッシュの増減の内訳である「3種類のキャッシュフロー」には、それぞれ次のような意味合いがあります。

| キャッシュフローの種類 | 意味合い |

| 営業活動キャッシュフロー(営業CF) | 本業で生み出したおカネはいくらか |

| 投資活動キャッシュフロー(投資CF) | 将来に投資したおカネ、過去の投資を売却したおカネはいくらか |

| 財務活動キャッシュフロー(財務CF) | 資金調達したおカネ、返したおカネはいくらか |

《ポイント1》 キャッシュ(現金・預金)は増えたのか、減ったのか?

前段が長くなりましたが。きょうのテーマ、キャッシュフロー計算書の見方のポイントひとつめです。

1年間のキャッシュ増減を把握せよ!

この1年間でキャッシュ(現金・預金)は増えたのか? それが、キャッシュフロー計算書からいちばんに確認すべきポイントです。

「5. キャッシュの期首残高」と「6. キャッシュの期末残高」の差額である、「4. キャッシュの増減」を見ましょう。おカネが増えたか、減ったか。どれくらいの増減かがわかります。

おカネの増減理由は、キャッシュフロー計算書でしかわからない

キャッシュ、すなわち「おカネ」を見るのがキャッシュフロー計算書。損益計算書で「利益」がわかっても、おカネが増えたかどうかはわかりません。

それならば、おカネが増えたかどうかは、貸借対照表からでもわかるのではないか? その通りです。でもわかるのは、増えたか減ったかということだけ。その「理由」まではわからない。

キャッシュフロー計算書をなおざりにできないワケがここにあります。

《ポイント2》 営業活動キャッシュフローはプラスなのか?営業利益とのかい離はどうか?

続いて、キャッシュフロー計算書の見方のポイントふたつめ。

本業は儲かっているのかを把握せよ!

キャッシュの増減を把握できたなら。次にすべきことは、その理由を把握すること。その「とっかかり」として、3種類のキャッシュフローがあります。

なかでも最重要キャッシュフローが、「営業活動キャッシュフロー」です。これは、「本業で生み出したおカネはいくらか」ということでしたよね。

そう考えれば、「営業活動キャッシュフローがプラスである」のは大原則であることがわかります。まずは、プラスかどうかをチェックです。

営業活動キャッシュフロー<営業利益になっていないか

次にすべきことは、「営業利益との対比」です。営業利益は、損益計算書の一項目。本業のもうけを表す利益が、営業利益です。

そこで、「本業で生み出したおカネの営業活動キャッシュフロー」と「本業のもうけである営業利益」とを比べてみましょう。

おカネの増減と利益の増減とは完全一致しないものなので、「ある程度」の差があるはずです。それは仕方なし。

問題があるのは、営業活動キャッシュフローが、営業利益を大きく下回るケース です。

売掛金や買掛金などの信用取引(いわゆる「ツケ」)があると、「売上や仕入(利益)の計上時期」と「おカネの動き」にズレが出ます。

掛売であれば、売上(利益)が先に立ち、おカネは少し遅れて増えることになります。また、現金の動きを伴わない経費である減価償却なども、ズレの要因のひとつです。

在庫、売掛金、買掛金の動きをチェック

「営業活動キャッシュフロー<営業利益」となってしまう場合には、さらなる原因追及が必要です。原因として考えられるのは、

- 在庫が膨らんでいる(不良在庫)

- 売掛金が膨らんでいる(入金サイトが長くなっている)

- 買掛金が縮まっている(支払いサイトが短くなっている)

ほかにも原因はありえますが、とくに注意してみるべきは上記の3つです。在庫、売掛金、買掛金は、貸借対照表の動き(推移)を追えばわかるところ。チェックしてみましょう。

在庫や売掛金が増えるということは、「在庫や売掛金という資産」を、キャッシュを使って買ったことを意味しています。在庫や売掛金の増加が、資金繰りを悪くすると言われるのはこのためです。

いっぽう、買掛金のサイトが短くなると、その分キャッシュがはやく流出しますので。やはり、資金繰り的には悪い方にはたらきます。

損益計算書の利益だけを見ていてもわからないところですから、くれぐれもご注意を。

《ポイント3》 3つのキャッシュフローの関係性はどうか?

キャッシュフロー計算書の見方のポイント、さいごです。

3種類のキャッシュフローの「8つの組み合わせ」を把握せよ!

キャッシュフローには3種類ありますが。もっともたいせつな営業活動キャッシュフローの確認が済んだなら、次にやるべきことは「全体のバランス」チェックです。

3種類のキャッシュフローのプラス・マイナスの組み合わせを見ていきます。組み合わせは8つ、次のとおりです。

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 営業活動キャッシュフロー(営業CF) | + | + | + | + | - | - | - | - |

| 投資活動キャッシュフロー(投資CF) | - | + | + | - | + | - | - | + |

| 財務活動キャッシュフロー(財務CF) | - | - | + | + | + | + | - | - |

組み合わせごとの特徴

8つの組み合わせについて、それぞれの特徴を見てみましょう。ただし、これはあくまで「方向性」を見るものです。

それぞれの「+」「-」の金額の大小によって、同じ組み合わせの場合でも状況は異なります。キャッシュフローの「流れはどこへ向いているか」の目安と考えましょう。

1 営業CF+、投資CF-、財務CF-

理想形。長期的には、このカタチがベストです。メインエンジンの営業CFで稼いだおカネを、あらたな投資や、借入返済に充てています。無い袖は振れません。

2 営業CF+、投資CF+、財務CF-

理想形のカタチに加えて、投資CFが+。不要資産などの売却などをすすめて投資CFを生み出し、財務体質のスリム化をはかる過程で見られるパターンです。

3 営業CF+、投資CF+、財務CF+

資産の売却(投資CF)、資金調達(財務CF)でおカネを生み出し、あらたな事業への進出をはかる転換期などに見られるカタチです。

4 営業CF+、投資CF-、財務CF+

本業の稼ぎ(営業CF)に加え、資金調達(財務CF)で増やしたおカネを、あらたな投資に使う。ベンチャー企業や、第2創業期の会社などに見られるおカネの流れです。

5 営業CF-、投資CF+、財務CF+

ヤバめです。本業の稼ぎが悪いので、資産を売り(投資CF)、おカネを集めて(財務CF)凌ぐという危険なおカネの流れ。なんとかしないと。

6 営業CF-、投資CF-、財務CF+

これもヤバめです。おカネを生み出すチカラもなく(営業CF)、おカネを借りている(財務CF)のに加え、あらたな投資まで・・・起死回生を賭けた崖っぷち、にも見えます。

7 営業CF-、投資CF-、財務CF-

過去の蓄え(内部留保)が厚い会社はこういうことができます。少々稼ぎが悪くても(営業CF)、投資ができて(投資CF)、おカネも返せる(財務CF)。とはいえ、状態の長期化には注意。

8 営業CF-、投資CF+、財務CF-

本業が悪く(営業CF)、あらたな借入もできず返すだけ(財務CF)。資産を売って(投資CF)なんとかおカネをねん出。そんな厳しさが見えるパターンです。リスケも視野に、立て直しが必要です。

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

キャッシュフロー計算書の見方のポイントについて見てきました。

おカネが増えているかどうか、営業活動キャッシュフローは増えているかどうか、3種類のキャッシュフローのバランスはどうか。の3点がポイントです。

もう一つ重要なことは、キャッシュフロー計算書を複数年並べて見ること。単年だけでは見えてこない、大きな「おカネの流れ」が見えてきます。

なじみがないキャッシュフロー計算書に、なじんでいきましょう。