銀行の「預貸率」ってナニ? どう見ればいいの?

「預貸率(よたいりつ)」とは、銀行に関する経営指標のひとつです。

その指標の意味合いを理解することで。融資を受けるための銀行選びに役立てることもできそうだ、というお話です。

銀行選びに「預貸率」という視点

銀行に関する経営指標のひとつ「預貸率(よたいりつ)」。

「横並び」と称される銀行業界ではありますが。預貸率は決して横並びの状況にはなく、各銀行に「相当の差」が見られます。

その差を各銀行の特徴と捉え、融資を受ける際の銀行選びに役立てよう! ということで。

- 預貸率とはなにか?

- 預貸率を銀行選びにどう役立てるか?

についてお話をしていきます。

預貸率とはなにか?

はじめに、「預貸率とはどんなモノか」ということについて見ていきましょう。

いわゆるひとつの「定義」

預貸率は、一般的に次のように定義されています。

- 銀行における預金残高に占める貸出金(融資)残高の比率

つまり、銀行が集めた預金を、どれだけ貸し出し(融資)に回しているか。ということをあらわすのが預貸率です。

たとえば。100の預金を集め、70の貸し出しをしているのであれば。預貸率は70%(=70 ÷ 100)になります。

定義自体、とくに難しいことはありませんね。

預貸率の良し悪しはどう見るのか?

定義はわかった。だけど、実際のところ、預貸率の良し悪しはどこで判断すればよいのか?

ここで参考になる考え方として、「オーバー・ローン」というものがあります。

オーバー・ローンとは、預貸率が100%を超えた状態にあることを言い表す用語です。

預貸率が100%、すなわち、100の預金を集めたならば、その100を超える貸し出しを行う。というのがオーバー・ローン。

貸し出しの原資が預金だけでは足りず、どこかかからおカネを調達してまで貸し付ける。そんなん大丈夫かいな? というハナシです。

それなら、預貸率は低いほうが良いのか? というとそういうわけでもなく。

信用創造という大義名分

オーバー・ローンはなんか危なっかしいなぁ。ということではありますが。

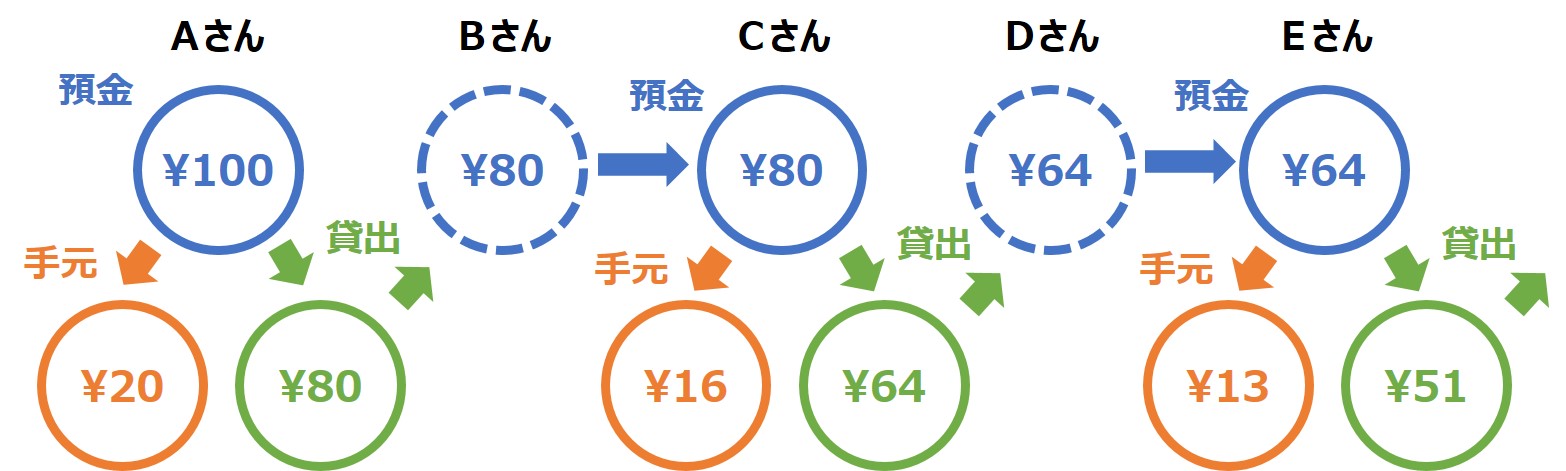

銀行には「信用創造」という考え方もあります。考え方というか、ひとつの役割ですね。こういうことです ↓

- Aさんが銀行に、¥100の預金をする

- 銀行は手元に ¥20を残して、Bさんに ¥80を貸し出す

- Bさんは銀行から借りた ¥80をCさんに払う(商品仕入や設備投資などの支払)

- CさんはBさんから受け取った ¥80を、銀行に預金をする

- 銀行は手元に ¥16を残して、Dさんに ¥64を貸し出す

- Dさんは銀行から借りた ¥64をEさんに払う(商品仕入や設備投資などの支払)

- EさんはDさんから受け取った ¥64を、銀行に預金をする

- 銀行は手元に ¥13を残して、¥51を貸し出す

以下、同様に続く。というのが、上記の図解です。

これにより、そもそものAさんからの預金 ¥100を元手にして、銀行はどんどん貸し出しを増やしていくことができました。

¥100の元手から、Bさんに ¥80を貸し出し、Dさんに ¥64を貸し出し、そのあとも ¥51を貸し出し。と、市場に出回るおカネの量を増やすことができる。

専門用語で言うと、貨幣供給量(マネー・サプライ)を増やす。これが「信用創造」。

信用創造は、銀行に与えられた役割でもあるわけで。貸し出し、というのは銀行の重要なお仕事だということです。

だから、預貸率にかかわる貸し出しが少なすぎる、つまり、預貸率が低すぎるというのもどうだかね。というハナシに繋がります。

ちなみに。信用創造の図で、銀行は預金のうち手元に一定割合のおカネを残しています(オレンジの部分)。便宜的に割合を20%としましたが、これは預金の引き出しに備えているおカネです。

銀行に対する信用が低下すると「引き出し騒動(取り付け騒ぎ)」が起きます。そうなれば、手元に20%ではまったく足りません。

手元に残すおカネを抑えて貸し出しができるのは、銀行に信用があるからこそ。銀行に対する信用をもとにおカネを想像できる。というのが信用創造です。

預貸率の実態はどうなのか?

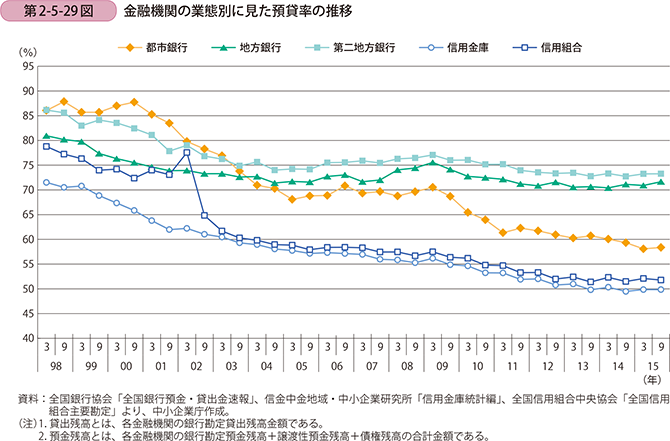

ちょっと「お勉強」ばかりではありますが。さいごに、実際の預貸率について見ておきましょう ↓

上図は、中小企業庁のWEBサイトからの抜粋になります。

業態(都市銀行、地方銀行など)によって、預貸率にはだいぶ差があることをまずは確認しましょう。

そのうえで、「信用金庫」に注目をしてみます。なぜなら、中小零細企業が融資を受けるのであれば、真っ先に考えるべきは信用金庫からの融資だからです。

その信用金庫の預貸率は、近年では50%そこそこといったところです。これは「平均値」として覚えておくべき数字と言えます。

ここで思い出してください。冒頭、預貸率は横並びではない、と言いました。信用金庫の預貸率も50%を平均にして、大きくバラバラです。

そのバラつき具合は、高いところでは70%台、低いところは10%割れ。70%が良いか悪いかは別にしても、10%って・・・という感じではあります。

風説を流布することにもなりかねませんので、各信用金庫個々の預貸率の掲載は控えますが。「信用金庫 預貸率 ランキング」などで検索をすれば確認をすることができます。

預貸率を銀行選びにどう役立てるか?

預貸率のお勉強が済んだところで、実践編です。預貸率を銀行選びにどう役立てるか?

預貸率が低すぎない、という銀行選び

融資を受けるにあたり、銀行選びの材料として預貸率を見るのであれば。

結論。さきほど確認した「信用金庫の預貸率平均」である50%を基準に、預貸率が低すぎないかを確認すべし。

預貸率が平均よりも高い、というのであれば。それは、その銀行が貸し出しに対して積極的であることの表れだ。と見ることができます。

逆に平均よりも低い、というのであれば。貸し出しには消極的だ、ということです。

積極的か、消極的かを分けるモノ

貸し出しに積極的なのか、消極的なのかを分けているモノ、理由はなんなのか? ということを考えたとき、次の2つが挙げられます。

- その銀行の方針、戦略(姿勢)

- その銀行の融資審査に対する能力(力量)

ひとつは、銀行の方針や戦略、言うなれば「姿勢」です。もうひとつは、安定・安全に融資を進めるだけの審査能力、言うなれば「力量」です。

この2つが相まって、預貸率の高い、低いに表れる。

自分(自社)の周辺地域に、複数の銀行があるのであれば。ひとまず預貸率を確認してみる、というところから始めるのも一法だということです。

机上の空論を超えて

さいごに。「預貸率だけ」で、銀行選びというわけにもいきません。

なぜなら、銀行としての預貸率とは別に、各支店や担当者ごとに「それなりの差」もありうるからです。現場ごとの空気感の差、みたいな。

それよりなにより、融資を受けようとしている自社の状況はどうなのか? ということがあります。

自社の状況が融資を受けようというには「悪すぎる」、というのであれば。預貸率が高いも低いもありません。

そういう意味で考えれば。預貸率による銀行選びは、融資を依頼する際の「優先順位付け」程度だとも言えます。

銀行選びに迷うなぁ、というときに。ひとまず、預貸率の低すぎないところから・・・そんなカンジでしょう。

繰り返しになりますが。表面的な預貸率にはあらわられない、各支店や担当者ごとの空気感も大事にしてください。

そして、融資を受けるための自社の状況づくりにも精を出しましょう。

銀行融資におすすめのメニュー

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

預貸率と銀行選びについてお話をしてきました。

まずは銀行にとっての預貸率の意味を知っておく。そして、融資を受けようとしている、あるいは融資を受けている銀行の預貸率も確認してみる。

銀行選びの材料のひとつとして、預貸率を役立ててみてはいかがでしょうか。