税務署に書類を郵送するときってどうすんだ?

はじめて、あるいは不慣れであれば、そうも感じますよね。

ということで。税務署に書類を郵送するときの方法と注意点をまとめてお話しします。

直接持参せず、電子申告もせず。あえて税務署に郵送をするのなら

税金について各種の申告書や届出書を提出する方法は3つあります。

- 直接持参

- 電子申告

- 郵送

税務署まで出向き、直接持参する。確実ではありますが、時間が取られる。メンドーです。

そこで、税理士としてのおすすめは電子申告なのですが。一般にはなかなかとっつきにくいことでしょう。さいしょはやっぱりメンドーだ、と。

ならば、消去法的にと言うべきか、あえてと言うべきか。郵送で済ませようというのも、ひとつの選択肢です。

というわけで、税務署に書類を郵送するときの方法と注意点についてお話しをしていきます。話の全体像は次のとおりです ↓

- 書類は2部、封筒は2通を用意する

- 宛先(送り先の税務署)を間違えない

- 郵送種別を検討する

それでは、順番に見ていきましょう。

① 書類は2部、封筒は2通を用意する

はじめに、送る「書類」と、送るための「封筒」の話をします。

【はじめに要点整理】

- 書類は、原本と控えを1部ずつ作成する

- 控えには「控」と明示

- 封筒は、行きと帰りで1通ずつ作成する

- 返信用封筒には切手を貼付

- マイナンバー関連書類の同封を忘れずに

書類は、原本と控えを1部ずつ

税務署に書類を郵送する際、1部(原本)提出すればよい、というわけにはいきません。

1部だけでも受け取ってはくれますが。それでは、書類を送った側に「履歴・証拠」を残すことができません。

「いや、別に控えとか要らんし」なんて言わないように。

たとえば、フリーランスや個人事業者であれば。事業を行っていることの証明として「開業届」の控えが必要になることがあります。

また、所得証明として、毎年の「確定申告書」の控えが必要になる場面も少なくありません。

会社(法人)であれば、銀行融資の審査などの際に、「法人税申告書」の控えを要求されます。

ここで注意すべきは、これらの「控え」には、税務署の受領印(受付印)が押されていなければテイをなさない、ということです。

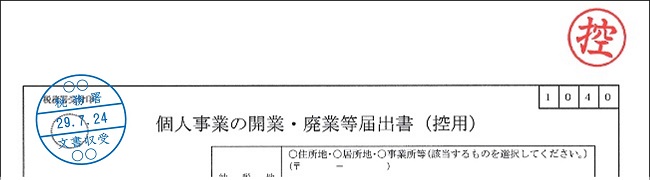

言い換えると、収受印の無い「控え」には、証明能力が無いということ。ちなみに、収受印とはこんなカンジのものです ↓

ですから、書類を郵送するときには。原本と控えを1部ずつ、計2部つくるようにしましょう。

なお、書類を手書きで作成するのであれば。原本を手書きし、「控え」のほうはコピーでもかまいません。

原本と控えの準備ができたら、「控え」のほうには、余白部分に「控」と明記しておくことをおすすめします。こんなカンジです(手書きでOK) ↓

封筒は、行きと帰りで1通ずつ

さきほど、税務署の収受印が押された「控え」が必要だ、と言いました。

ということは、その「控え」を受け取る手段が必要です。その手段が、返信用封筒の同封になります。

と言っても、なんのことはありません。自分の氏名(自社名)・住所を書いた封筒を同封するだけ。氏名のところは、「税金太郎 行」のように「行」を付しておけばOKです。

当然ながら、切手を貼っておきましょう。控え書類の重量を考慮した普通郵便の料金分の切手です。

ちなみに、速達や書留でも返信をしてもらえます。ただし、その際は料金分の切手の貼付、封筒に郵送種別の明示(速達、簡易書留など)を忘れずに。

また、封筒のサイズについては、極論、書類が入れば何でもよいです。3つ折りなどにして入れても可。

とはいえ、提出時にはA4用紙を折らずに入れられる角形2号(角2)サイズの封筒がベストでしょう。

正式な書類なのですから、折らずにビシッとしたカタチで提出することをおすすめします。折れていたらダメ、ということはありませんけれど。それが流儀というか、気概というか。

「控え」に関しては自分用ですから。折れてもいいよ、と言うのであれば長形3号(長3)サイズなどでもよいでしょう。

マイナンバー関連書類の添付に注意

フリーランスや個人事業者が提出する書類(開業届、確定申告書など)によっては、マイナンバーの記載を要するものがあります。

その場合、マイナンバー関連書類の添付・同封が必要になります。これは郵送のデメリットと言えるでしょう。添付したくないし、メンドーだし。

具体的には、次の書類を同封することになります。

- マイナンバーカードがあれば、マイナンバーカードの両面のコピー

- マイナンバーカードがなければ、通知カードと運転免許証などのコピー

※ 詳しくは、国税庁WEBサイトを参照

もし、マイナンバー関連書類の同封を忘れたとしても、書類自体を受け取ってもらえないということはありません。

が、追って提出を依頼されれば2度手間となりますので、忘れないように気をつけましょう。

② 宛先(送り先の税務署)を間違えない

続いて、宛先についてお話しします。

【はじめに要点整理】

- 納税地を管轄する税務署宛て

- 封筒には「〇〇税務署 御中」と記載

原則、住所地を管轄する税務署宛てに

書類を提出する税務署は、納税地を所轄する税務署です。

納税地とは、会社(法人)であれば、原則的には本店所在地を言います。

フリーランス・個人事業主であれば、原則的には住所地。あるいは、選択(要届出)により事業所の住所地とすることもできます。

自分(自社)の納税地を管轄する税務署については、国税庁のWEBサイトから確認しましょう。

封筒の宛名には「〇〇税務署 御中」と記載

書類を送る際の封筒には、宛先として「管轄する税務署名」とその「住所」を記載しましょう。

宛名は「〇〇税務署 御中」としておけばよく、「△△課」などの部署名までは必要ありません。

念を入れるのであれば、「届出書在中」や、「申告書在中」などと添え書きしておくとよいでしょう。

③ 郵送種別を検討する

さいごに、郵送種別(普通郵便、書留郵便など)についてお話しします。

【はじめに要点整理】

- 「信書」扱いで送る

- 特定記録、簡易書留、レターパックがおすすめ

「信書」扱いで送る

税務署の送る申告書や届出書は「信書」だ、と国税庁WEBサイトに明記されています ↓

税務上の申告書や申請書・届出書は「信書」に当たることから、税務署に送付する場合には、「郵便物」(第一種郵便物)又は「信書便物」として送付する必要があります。(郵便物・信書便物以外の荷物扱いで送付することはできません。)

「信書」とは、平たく言うと「文書」なわけですが。文書なのだから、「荷物」扱いで送らないでね、と注意をしているのが上記の文章です。

荷物扱いの最たるものは、宅配便(メール便含む)です。だから、宅配便では送らないように気をつけましょう。

加えて、郵便局のサービスでも、荷物扱いになってしまうものがありますから注意が必要です。こちら ↓

- ゆうパック

- ゆうメール

- ゆうパケット

- クリックポスト

ちなみに、レターパック(レターパックプラス、レターパックライトとも)はOKです。

特定記録、簡易書留、レターパックがおすすめ

郵便局のサービスで送る場合、普通郵便はやめておいたほうが無難です。

普通郵便がダメなわけではありませんが、届いたか届いていないかがわからず不安が残ります。万一とはいえ、郵便事故(紛失など)があっても困ります。

そこでおすすめは、次の3つです。

- 特定記録

- 簡易書留

- レターパック

これらは料金体系や、発送方法や受け渡し方法などで異なる点はありますが。共通するのは、書類の「追跡」が可能であること。

税務署への書類は、確実に届いてもらわなければ困るものが多いのですから。ぜひ、追跡可能な郵便サービスを利用しましょう。

《補足》そもそも提出期限は要注意!

さいごのさいごに、書類の提出期限について触れておきます。

届いた日? 消印日?

税務署へ郵送する申告書や届出書には、提出期限が決まっているものがあります。

たとえば、個人事業主の所得税確定申告書の提出期限は、毎年3月15日です。これに遅れては困るわけですが。

ところで、3月15日ギリギリに申告書を郵送した場合。

3月15日中に税務署に届かないといけないのか? はたまた、消印日(通信日付印)が3月15日であればOKなのか?

つまり、なにをもって「書類の提出日」とするか、という問題が生じます。

これについては、実は書類ごとに届いた日を提出日とするか、消印日を提出日とするかが定められています。

発信主義と到達主義

言葉の定義になりますが、書類が届いた日を提出日と見ることを「到達主義」と言います。

いっぽうで、消印日を提出日と見ることを「発信主義」と言います。

そのことを踏まえて、国税庁のWEBサイト「税務手続に関する主な書類の提出時期の一覧」をいちど眺めてみてください。

さきほど触れた所得税確定申告書は、発信主義であることがわかります(一覧表の最上部「申告所得税の確定申告書」を確認)。

「当日(3月15日)の消印有効」ということですね。

まぁ、本来はそんなことを気にせず済むように。余裕をもって発送しましょう、というお話しでもあります。

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

税務署に書類を郵送するときの方法と注意点についてお話ししてきました。

ただ送るだけでも、届けばOKという面もありますが。それだとのちのち困ることもあるわけで。

記事中でお話しした、下記3つのポイントについては、確認のうえで郵送をするようにしましょう。

- 書類は2部、封筒は2通を用意する

- 宛先(送り先の税務署)を間違えない

- 郵送種別を検討する