” あれ、売上っていつ計上するんだっけ? 請求書を渡したときだっけ? 入金したときだっけ…? ”

うーん、残念。両方とも違います。というわけで、フリーランスが間違えている「売上はいつ計上するか」の注意点についてお話をします。

フリーランスが間違えている「売上はいつ計上するか」

フリーランスが確定申告・経理をするうえで、注意をすべきことの1つに「売上はいつ計上するか」が挙げられます。

「売上の計上」は、利益や税金の金額に直結するだいじな要素。間違えてしまうとタイヘンです(どのようにタイヘンか、は後述します)。

そこで、「売上をいつ計上すべきか」について、次のような内容でお話をしていくことにします ↓

- 売上の計上を間違えている「よくある具体例」

- 売上を「正しく計上する方法」

- 売上の計上を「間違えるとタイヘンな理由」

それでは、このあと順番に見ていきましょう。

売上の計上を間違えている「よくある具体例」

まずはじめに、フリーランスが売上の計上を間違えているケースを確認しておきましょう。

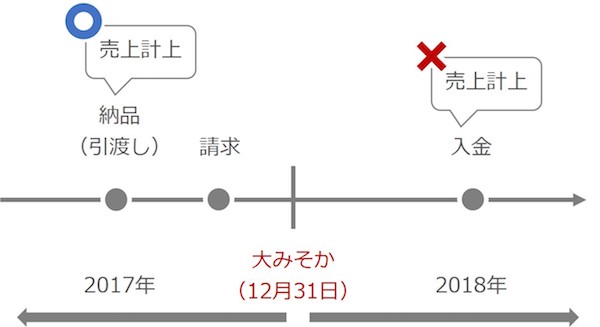

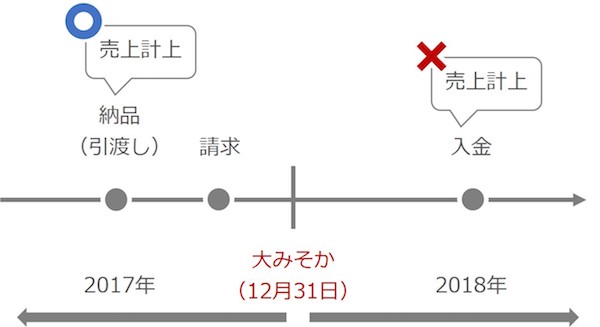

【具体例1】「入金日」に売上を計上している

上図を確認しましょう。代金の入金日で売上を計上しているのが間違いです。納品(引渡し)の日に売上を計上すべき、というのが経理のルールです。覚えておきましょう。

したがって上図は、2017年に計上すべき売上を、誤って 2018年に計上している、という具体例です。

結果として、2017年と2018年いずれの売上金額も間違えてしまうことになります。

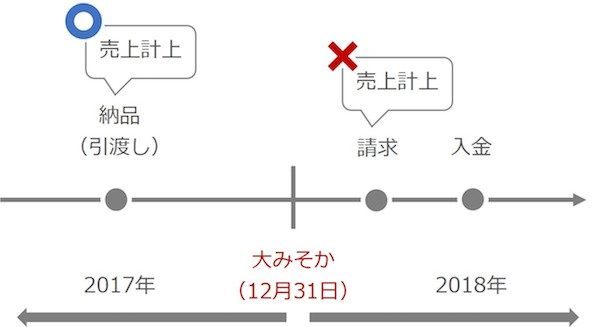

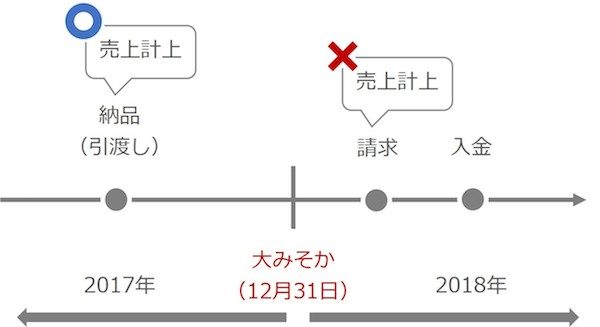

【具体例2】「請求日」に売上を計上している

上図を確認しましょう。請求日(請求書の作成日や請求書を渡した日)で売上を計上しているのが間違いです。納品(引渡し)の日に売上を計上すべき、というのが経理のルール。でしたよね?

したがって上図は、2017年に計上すべき売上を、やはり誤って 2018年に計上している、という具体例です。

結果として、2017年と2018年いずれの売上金額も間違えてしまうことになります。

売上を「正しく計上する方法」

よくある間違えの具体例を確認できたところで、次に、売上を正しく計上する方法について見ていきましょう。

納品(引渡し)日に売上を計上する

いつ売上を計上するのが正しいか? さきほど「よくある間違えの具体例」でも触れたとおり、「納品(引渡し)の日」がその答えです。

商品やサービスを納品(引渡し)した日に売上を計上する。それが正しい経理になります。

これに対して、「入金日」を売上計上日として認めると、売上を先送りするために入金を遅らせてもらおう、というヤカラが出てきます。だから、入金日はダメ。

また、「請求日」を売上計上日として認めると、売上を先送りするために請求を遅らせよう、というヤカラが出てきます。だから、請求日もダメ。

入金日も請求日も、いずれも調整しやすい(恣意性が出やすい)のでダメだという考え方ですね。よって、納品(引渡し)日に売上を計上することとされています。

利益が一定金額以下などの要件を満たす小規模な事業者は、税務署に届出を出すことで、例外的に入金日に売上計上することが認められます。これは、「現金主義による所得計算の特例」と呼ばれるものです。

どっちだって同じだろう? について

売上の計上について、「どっちだって同じだろう?」という意見があるかもしれません。

たとえば。「納品日」と「入金日」がともに 2017年であれば、納品日と入金日のどっちで売上計上しようと 2017年に売上であることは変わらないだろう?、と。

また、「納品日」と「請求日」がともに 2017年であれば、納品日と請求日のどっちで売上計上しようと 2017年に売上であることは変わらないだろう?、と。

そのとおりです。

正しくは、商品やサービスを納品(引渡し)した日に売上を計上するのですが、「どっちだって同じ(=その年の売上金額は変わらない)」ケースはあるのです。

では、どっちだって同じではない、つまり、問題になるケースとは?

問題になるのは大みそかをまたぐケース

「いつ売上を計上するか」が問題になるのは、「大みそかをまたぐ」ケースです。具体的には、

- 「入金日」に売上を計上している → 納品日から入金日のあいだに大晦日をまたぐ

- 「請求日」に売上を計上している → 納品日から請求日のあいだに大晦日をまたぐ

これを確認するために、さきほどの図をあらためて掲載します。まずは、「入金日」に売上を計上している【具体例1】から ↓

納品日と入金日とのあいだで「大みそか」をまたいでいます。ゆえに、入金日で売上計上をしてしまうと、2017年・2018年の売上金額を間違えてしまいます。

では続いて、「請求日」に売上を計上している【具体例2】を ↓

こちらも、納品日と請求日とのあいだで大晦日をまたいでいます。ゆえに、請求日で売上計上をしてしまうと、2017年・2018年の売上金額を間違えてしまいます。

したがって、「大みそか」をまたぐ際の売上の計上は要注意です。

【結論】「納品をした月の請求日」で売上を計上する

前述したとおり、「大晦日をまたぐ」ものさえ注意すれば、「入金日」や「請求日」で売上計上していても、その年の売上金額を間違えることはありません。

が。毎年いちど、大晦日のときだけ注意する、なんてことを言っていると忘れてしまいかねません。

そこで、ふだんから正しい経理ができるよう、おすすめの方法を提案しておきます。こちらです ↓

- 納品(引渡し)をしたら、その月末までに請求書を発行する

- 請求書の発行日で売上を計上する

結論として、「納品をした月の請求日」で売上を計上することになります。

納品(引渡し)をしたのに、請求書の発行が遅れて月をまたぐ。ということがないようにする、ということでもあります。

「毎年」のみならず、「毎月」の売上を正しく計上・把握するためにも、「納品をした月に請求」をクセ付けましょう。

売上の計上を「間違えるとタイヘンな理由」

さいごに。売上の計上を間違えてしまうとタイヘンだ、という理由について触れておきます。

【理由1】2年分の税金を間違えてしまうから

いつ売上を計上するかを間違えると、2年分の売上金額に影響することは前述したとおりです。

「売上」の金額を間違えるということは、連動して、「利益」の金額も間違えることになります。結果として、「税金」の金額も間違えます(税金=利益 × 税率 だから)。

そうは言っても、2年間の合計で見れば、売上も利益もいっしょだろう。と思われるかもしれませんが。

税務署はそうは思いません。税務署は、「1年ごと(毎年1月1日から12月31日)の区切りは絶対!」という考え方なのです。

実際、税率も利益金額の大小で変わります(利益が大きい人ほど税率は高くなる)から、税金については「2年間の合計で見ればいっしょ」でもないわけですね。

【理由2】消費税を納めるか納めないか、に関わる

年商(1年間の売上金額)が1,000万円を超えると、その2年後から消費税を納めなければいけません。

これがなにを意味するかというと。その年の売上金額は、2年後に消費税を納める必要があるかないかに影響する、ということです。

したがって、年商 1,000万円近辺のフリーランスは、「いつ売上を計上するか」が大きな問題となります。

具体例で言うと、

- 2016年の売上 900万円、2017年の売上 1,020万円

→ 2017年の2年後である 2019年は消費税を納めなければいけない! - が、よくよく見直してみたら。2017年の売上のうち 50万円は 2016年分の誤りだった…

- 結果、2016年の売上 950万円、2017年の売上 970万円

→ 2019年に消費税を納める必要はない!

この場合、売上の計上を間違えたままでいると、2019年はムダに消費税を納めることになりかねません。

いつ売上を計上するかを間違えると消費税にも関わる。これは要注意です。

申告が済んだ年について、あとから売上の間違いに気付いた場合には、修正の申告をしましょう。

まとめ

フリーランスが間違えている「売上はいつ計上するか」の注意点、についてお話をしてきました。

開業したてで経理に不慣れな時期などは、売上の計上について間違えているケースが散見されます。

確定申告(納税額)を間違える、将来の消費税にも影響する、などタイヘンなことになりますから、じゅうぶんに気をつけましょう。

- 確定申告・経理についてもっと知りたい→ 「まとめ記事」ページはコチラ

- 確定申告・経理についてじっくり学びたい → 「セミナー」の案内はこちら

- 確定申告・経理をもっと自分でできるようになりたい → 「コンサルティングサービス」案内ページはコチラ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから