”ウチの資金繰りはどういう状況なのかな?でも、数字を見てもよくわからないんだよね…”

と言うのであれば、数字をグラフにしてみましょう。そこで、資金繰り・銀行融資を考えるのに役立つExcelグラフの作り方、についてお話をしていきます。

資金繰り・銀行融資に関する「数字」をグラフにすれば見えるもの

会社にとって欠かすことができないもののひとつ「おカネ」。

おカネが無くなってしまえば、会社は潰れてしまいます。また、おカネが不足すれば、必要な投資もできません。

したがって、「おカネ」をきちんと確保するためには、資金繰りや銀行融資などについて考える必要があります。

そのときに、会計データの「数字」を確認することも大切ですが。数字を「グラフ」にすることで、よりクリアに見えてくるものもある。

というわけで、資金繰り・銀行融資を考えるのに役立つExcelグラフについてお話をしていきます ↓

- 現金預金の日次残高推移グラフ

- 現金預金の月商比推移グラフ

- 正味借入金の月商倍率推移グラフ

それではこのあと、それぞれのグラフについて順番に見ていきましょう。

資金繰り・銀行融資を考えるのに役立つExcelグラフの見方・作り方

現金預金の日次残高推移グラフ

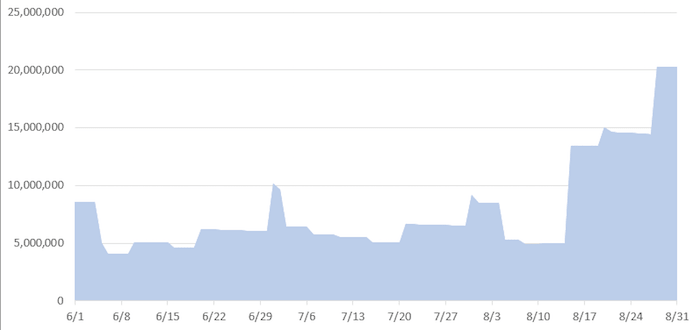

まずは「できあがり」から確認をしてみましょう。こちらです ↓

会社が持っている「現金・預金」について、毎日の残高を、面グラフにしたものです。

会社にとってだいじな現金預金が、日々どのように動いているのか? 数字ではなく、グラフにしてみると一目瞭然です。

上記の例では、6月1日から8月31日の3ヶ月間にしてみましたが。期間の長さは、適宜お好きなようにでかまいません。

ただし、あるていどの長さがあったほうが、「傾向」が見えやすいでしょう。

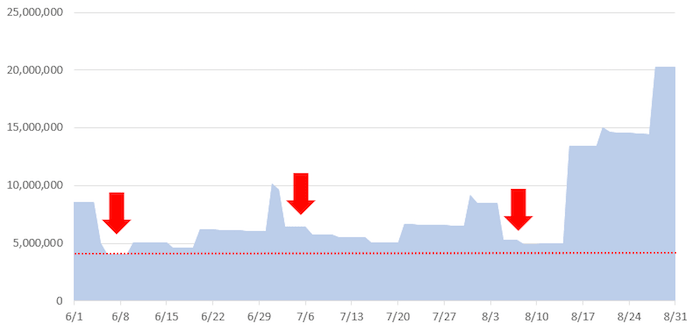

このグラフから読み取れること

「現金預金の日次残高推移グラフ」から、読み取りたいのは次の2点です ↓

- 最大でどれだけの落差(出金)が生じているのか?(グラフの赤色矢印)

- どれくらいの現金預金残高を維持できているのか?(グラフの赤色点線)

これを、グラフとあわせて見てみるとこういうことです ↓

このグラフの会社では、毎月初に定期的な出金(給料や取引先への支払いなど)があるのでしょう。

赤色矢印のところで、残高が減少しています。金額にして、おおむね 400万円前後。

このように、おカネが減少する「落差」のタイミングと大きさとを理解しておくことが大切です。

加えて押さえておきたいのは、「落差」の大きさ分以上の現金預金がないと、資金不足を起こしてしまう可能性がある、ということです。

よって、グラフの赤色点線で示したように、自社の現金預金残高の「底(最低残高)」を確認しておきましょう。

結論として。底の高さよりも、落差のほうが大きい場合には、現金預金は不足気味です。可能であれば、銀行融資を受けるなどして、資金の底上げをはかりましょう。

このグラフの作り方

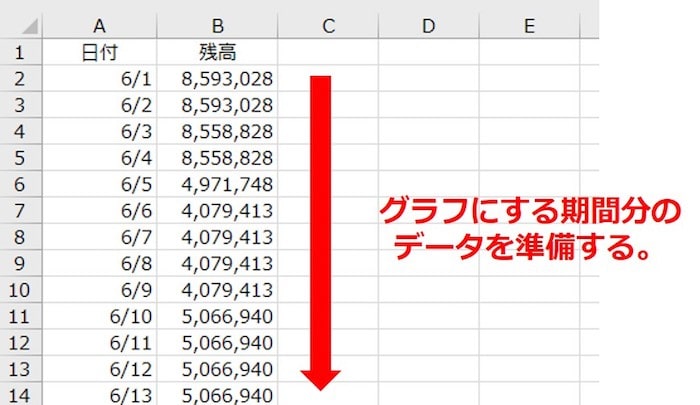

「現金預金の日次残高推移グラフ」の作り方は、とくにむずかしいことはありません。

会計ソフトのCSVデータ出力などを利用して、現金預金の日次残高をExcelに準備しましょう ↓

あとは、グラフの作成機能で「面グラフ」を選択して、好みの体裁に整えれば。あっと言う間に完成です。

現金預金の月商比推移グラフ

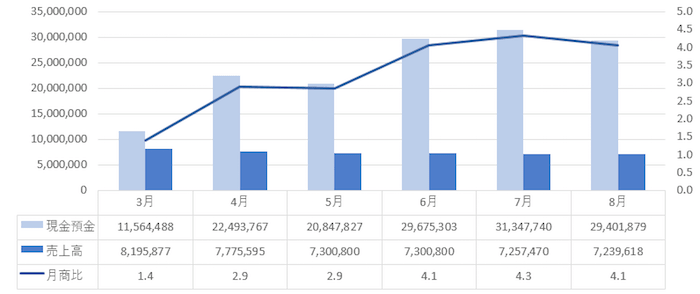

やはり、「できあがり」から確認をしてみましょう。こちらです ↓

「現金・預金」と「売上高」について、毎月の残高をグラフにしたものです。

現金預金と売上高は棒グラフに。それとは別に、「月商比」を折れ線グラフにしています。

ここで言う「月商比」とは、現金預金の残高をその月の売上高(月商)で割り算をした結果です。言い換えると、現金預金は月商の何ヶ月分あるのか? ということです。

資金繰りについては、「現金預金は月商の〇ヶ月分持ちなさい」などとよく言われますので。そのあたりを視覚化できるのがこのグラフになります。

このグラフから読み取れること

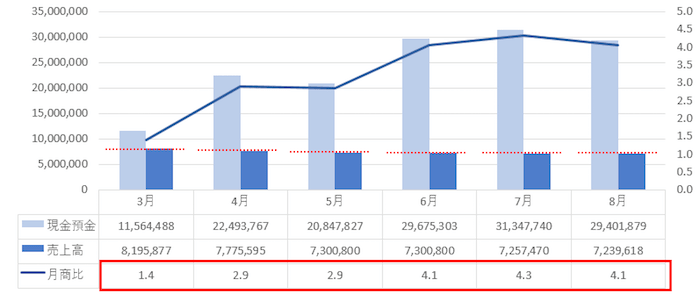

「現金預金の月商比推移グラフ」から、読み取りたいのは次の2点です ↓

- 月商に対して現金預金は不足していないか?(グラフの赤色点線)

- 現金預金の対月商比は増加傾向にあるか・じゅうぶんか?(グラフの赤色枠線)

これを、グラフとあわせて見てみるとこういうことです ↓

現金預金が月商を下回るようなことがあると。一般に、資金繰りとしてはきわめて危険な状況と言えます。

月末の「一時点」ではおカネがあったとしても、「月の途中」では資金が足りないということが起こりがちだからです(売上入金よりも先に、仕入・経費の支払いが先の場合など)。

したがって、毎月の現金預金と売上高の棒グラフの高さと、その差をしっかりと確認しておきましょう。

また、現金預金の対月商比については、「〇倍あればいい」ということよりも、できるだけ大きくすることを目指すのがよい。と、わたしは考えています。

とくに中小零細企業では、会社・経営者個人が所持する資金がかなり限られている、というケースがほとんどです。

であるならば。いざというときや、来たるべきチャンスに備えて、日頃から現金預金をできるだけ蓄えておくのがいい。

そう考えると、グラフ中の折れ線は、増加傾向にあるか・一定以上の高さを維持するのが望ましい。という見方になります。

CHECK! 現金預金の残高はいくら必要?月商〇ヶ月分の議論に終止符を打つ

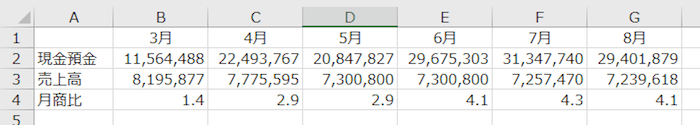

このグラフの作り方

「現金預金の月商比推移グラフ」をつくるにあたっては、次のようにデータを準備しましょう ↓

月商比のところには、「現金預金 ÷ 売上高」の算式を入力します。たとえば、3月の月商比(セルB4)であれば、算式は「B2/B3」です。

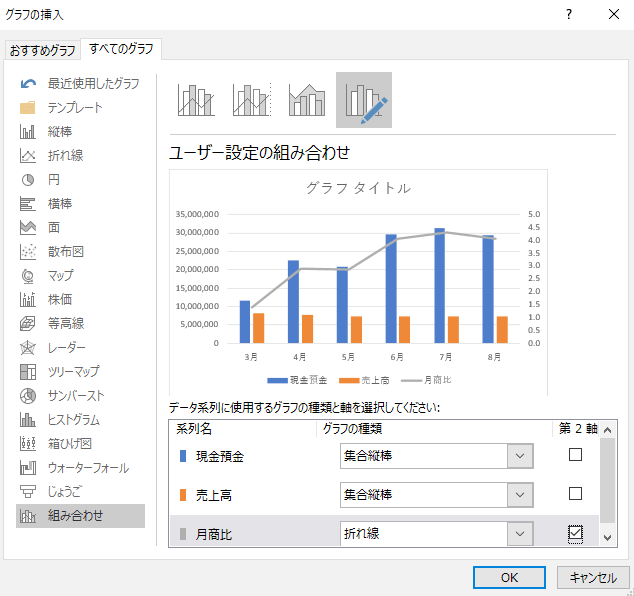

データが準備できたらグラフを作成します。ポイントは「棒と折れ線の混合」かつ「2軸」のグラフをつくること。手順は次のとおりです(Excel2016の場合)↓

- データを選択する(セルA1からセルG4)

- 「挿入」タブ → 「おすすめグラフ」を選択する

- 「すべてのグラフ」タブを選択する

- 「組み合わせ」のグラフを選択する

- 下図のように「グラフの種類」と「第2軸」を設定する ↓

- グラフの体裁を好みで整える

正味借入金の月商倍率推移グラフ

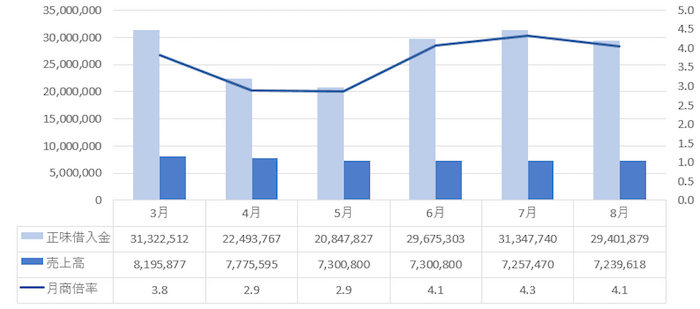

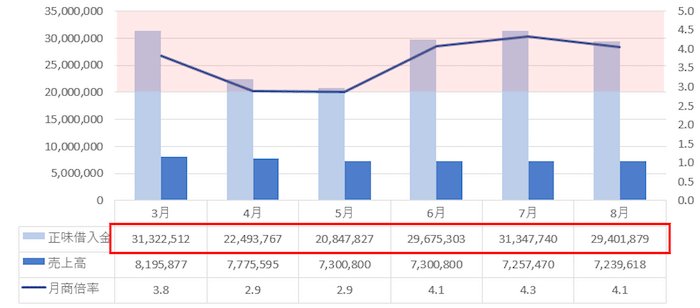

さいごのグラフも、「できあがり」から確認をしてみましょう。こちらです ↓

「正味借入金」と「売上高」について、毎月の残高をグラフにしたものです。

ここで言う「正味借入金」とは、「借入金残高(銀行融資の残高)」から「現金預金残高」をマイナスしたものです。

正味借入金と売上高は棒グラフに。それとは別に、「月商倍率」を折れ線グラフにしています。

「月商倍率」とは、正味借入金の残高をその月の売上高(月商)で割り算をした結果です。言い換えると、正味借入金は月商の何ヶ月分あるのか? ということです。

銀行融資については、「借入は月商の〇ヶ月分以上は危険水域。融資もしてもらえない」などとよく言われますので。そのあたりを視覚化できるのがこのグラフになります。

このグラフから読み取れること

「正味借入金の月商倍率推移グラフ」から、読み取りたいのは次の2点です ↓

- 正味借入金が増加傾向になっていないか?(グラフの赤色枠線)

- 月商倍率が危険水域に達していないか・近づいていないか?(グラフの薄ピンク枠内)

これを、グラフとあわせて見てみるとこういうことです ↓

借入金は「正味」で見ることが大切です。なぜなら、現金預金を持っている限り、借入金がいくらあろうといつでも返済をできるからです。

現金預金はたくさん持っていたほうがいい、と前述しましたが。その現金預金は、借入をしたおカネであってもかまわない。というのもまた、わたしの考えです。

いくらおカネを借りても、無駄づかいをしなければ、正味借入金が増加することもありません。会社の存続・成長を考えるのであれば、借金を「必要以上に」恐れないことです。

CHECK! 融資を勧める理由は『借りろ』ではなく『おカネを持て』

それはそれとして。「借金しすぎ」ということの目安として、借入金の月商倍率が用いられることがあります。

業種業態などによりますので一概には言えませんが、おおむね「3倍」を超えるあたりからが危険水域(あるいは注意水域)になります(上記グラフの薄ピンク枠内)。

つまり、借入金の残高が月商の3ヶ月分以上になると、おカネを借り過ぎであり、銀行から融資を受けることもむずかしくなる。ということ。

ただし、会社が「いくら借りられるのか」は、売上高を基準に見るのではなく、利益を基準に見るのが本質です。どれだけ売上があっても、利益が出ていないようでは返済できませんから。

よって、このグラフで見る「月商倍率」というのは、「かなりざっくりとした目安ていど」と心得ておきましょう。

CHECK! ウチの会社は銀行からいくら借入できるのか?

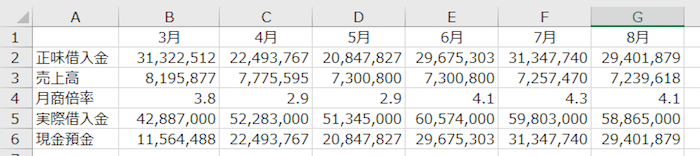

このグラフの作り方

「正味借入金の月商倍率推移グラフ」をつくるにあたっては、次のようにデータを準備しましょう ↓

正味借入金は、「実際借入金 − 現金預金」の算式で計算をしています。たとえば、3月の正味借入金(セルB2)であれば、算式は「B5 − B6」です。

月商倍率のところには、「正味借入金 ÷ 売上高」の算式を入力します。たとえば、3月の月商倍率(セルB4)であれば、算式は「B2/B3」です。

データが準備できたらグラフを作成します。ポイントは「棒と折れ線の混合」かつ「2軸」のグラフをつくること。さきほどの「現金預金の月商比推移グラフ」といっしょです↓

- データを選択する(セルA1からセルG4)

- 「挿入」タブ → 「おすすめグラフ」を選択する

- 「すべてのグラフ」タブを選択する

- 「組み合わせ」のグラフを選択する

- 「グラフの種類」と「第2軸」を設定する(前述した「現金預金の月商比推移グラフ」の作成手順を参照)

- グラフの体裁を好みで整える

銀行融資におすすめのメニュー

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

資金繰り・銀行融資を考えるのに役立つExcelグラフの作り方についてお話をしてきました。

「おカネ」をきちんと確保するためには、資金繰りや銀行融資などについて考える必要があります。

そのときに、会計データの「数字」を見るばかりでなく、「グラフ」にもしてみると現状や傾向をつかむのに役立ちます。試してみましょう。