社長、奥様は専業主婦ですか?

と、尋ねる銀行員。「何を藪から棒に」という感じではありますが。それ、御社の損益計算書を見ながら、御社の「ほんとうの利益」を探ろうとしているのですよ。

というわけで。銀行が必ず見ている損益計算書のチェックポイントについてお話しします。

銀行が損益計算書で見ている10のチェックポイント

融資を受けている、あるいは融資を受けようとする際。銀行から提示を求められる「決算書」。

いったいどこを見て、何をチェックされているんだろうねぇ・・・と気になることでしょう。その中から、今回は「損益計算書」について。

もちろん、多面的にさまざまな確認がされているわけですが。なかでも「これは必ず見ている!」というポイントについてをお話をしていきます。次の10点です。

- 売上高

- 売上総利益

- 役員報酬

- 従業員給与

- 減価償却費

- その他経費

- 営業利益

- 支払利息

- 特別利益・特別損失

- 当期純利益

それでは、順番に見ていきましょう。

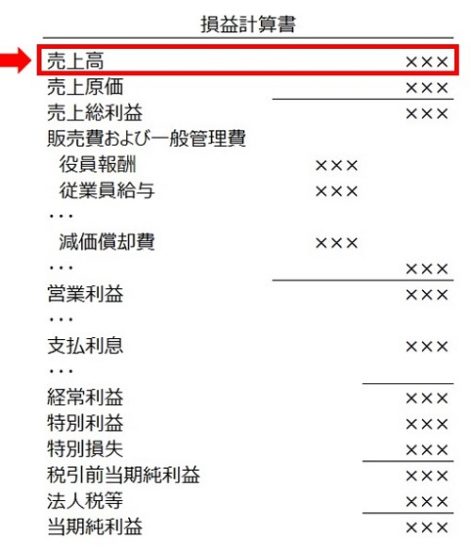

《ポイント1》売上高

損益計算書の最上部に位置する「売上高」について。

銀行は貸したおカネ・貸そうとしているおカネを返してもらうことはできそうか、を知りたくて決算書を見ています。

そのとき、もっとも「おカネを返す」もとになるものが「売上高」でしょう。ここがなければ利益も生まれず、経費を支払うことだってできません。

したがって、この「売上高」の推移に注目しています。とりわけ直近3年程度の動きが「上昇なのか、下降なのか」。また、その「程度加減はどうか」など。

会社側としては、上昇理由・下降理由を把握し、今後の展望・対策などについて、話ができるようにしておくことがとても大切です。

銀行に尋ねられて「どうだったかなぁ?」などと言っているようでは、おカネを貸す側としては心配でしかたありません。

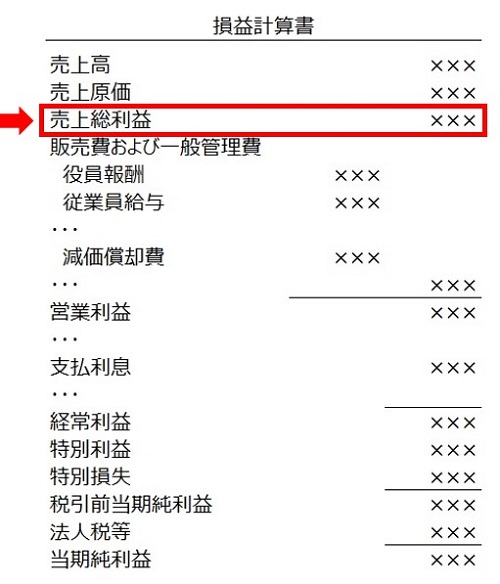

《ポイント2》売上総利益

損益計算書には「利益」と付くものがいくつかありますが。いちばん最初にあらわれる利益が「売上総利益」です。

さきほどの「売上高」から、売上に対する直接的な経費(仕入など)である「売上原価」を差し引いたのが「売上総利益」です。通称、「粗利(アラリ)」。

銀行はこの「売上総利益」を見て、会社の儲けるチカラを確認しています。いわゆる「粗利益率(売上総利益 ÷ 売上高)」から、この会社は薄利多売のビジネスなのか、あるいは高付加価値ビジネスなのかを把握します。

加えて、数年間の粗利益率を並べ、その推移を見ることで。粉飾決算の疑いがないか、もチェックしていることでしょう。架空在庫を用いた粉飾の歪みは、粗利益率に現れるのです。

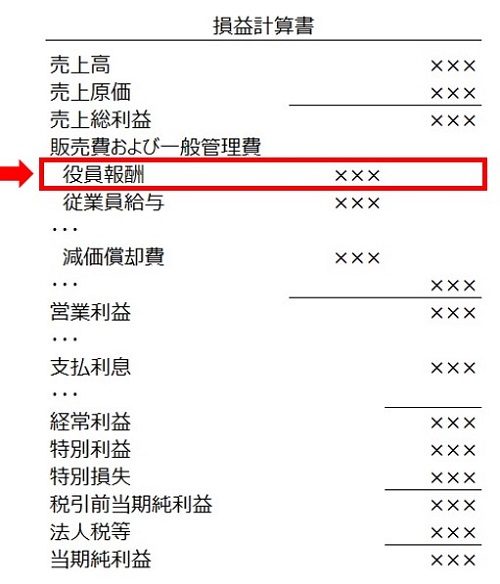

《ポイント3》役員報酬

損益計算書に記される経費のなかで、銀行のもっとも大きな関心事と言えるのが「役員報酬」です。

役員報酬のうち、主たるものは社長に対する給与です。もしもこれが少なすぎると「無理矢理、利益を出そうとしていないか」、多すぎると「利益が過少になっていないか」を銀行は考えます。

ところで、社長への役員報酬が少ないのか多いのかの基準はケースバイケース。たとえば、妻子4人の家族で役員報酬が月額10万円というのでは、「暮らしていくには、なんか少ないなぁ」ということになるでしょう。

この場合、銀行は「社長、不動産収入とかありますか? 奥さんは収入がありますか?」などと確認をします。役員報酬以外の収入で生活が成り立つ、というウラが取れれば「月額10万円」は容認されます。

ウラが取れなければ、最低でも月額20万円くらいは必要じゃない? ということで、役員報酬を月額20万円と見て、その分の利益を減額修正します。ちなみに、利益が下がるほど、融資は受けづらくなります。

このようなことから、とくに役員報酬が少ないと考えられる際には、会社側から事情説明をしておくとよいでしょう。銀行の見立てに任せて、必要以上に利益を減額修正されることは避けたいものです。

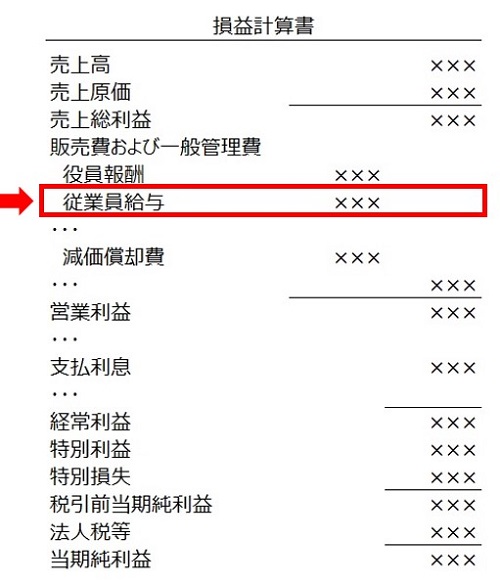

《ポイント4》従業員給与

事業をするにあたって、金額的ウェイトの重要性が高いのが「従業員給与」です。

経営分析において、「労働分配率(人件費 ÷ 売上総利益)」なる指標が重要視されることが示すように。「従業員給与」は、事業にとってとくに重要性が高い経費です。

銀行は、従業員給与の額そのものや、労働分配率などの推移から、「この会社の給与水準や生産性はどうか」を確認しています。場合によっては、業界他社平均などのデータと比較もするでしょう。

給与水準が上がらない、あるいは他社に比べて低いというのでは、「ヒトの定着」が危ぶまれます。延いては、事業の将来性にも不安が生じます。

また、「生産性」については。近年、わが国全体における大きな課題とされ、すべての会社が無関心ではいられない経営課題になりました。銀行は、「従業員給与」を通じて、会社の取り組み姿勢を見ていることでしょう。

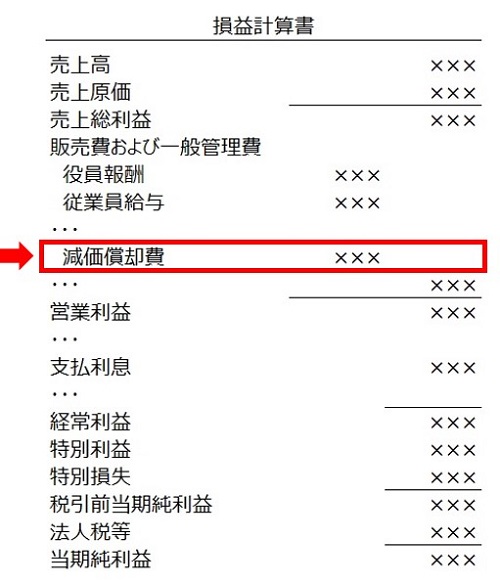

《ポイント5》減価償却費

損益計算書の中ほどに位置し、利益操作に使われやすいのが「減価償却費」です。

減価償却費は、法人税法によって計上できる「上限額」が定められています。いっぽうで。上限額の範囲内であれば、いくら計上するかは会社の自由。計上しないことでもかまいません。

結果、上限額まで計上する会社から、まったく計上しない会社までもが現れることになります。これらを同じように扱ってしまうのでは、ある意味不公平です。

そこで銀行は、法人税法が許す「上限額」を基準に減価償却費をチェックしています。減価償却費は、上限額まで計上すべし。そういう考え方です。

ですから銀行は、減価償却費を意図的に減らしている会社の決算書に気づくと、その分だけ利益を減額修正するのです。小手先の利益操作は通用しないことを覚えておきましょう。

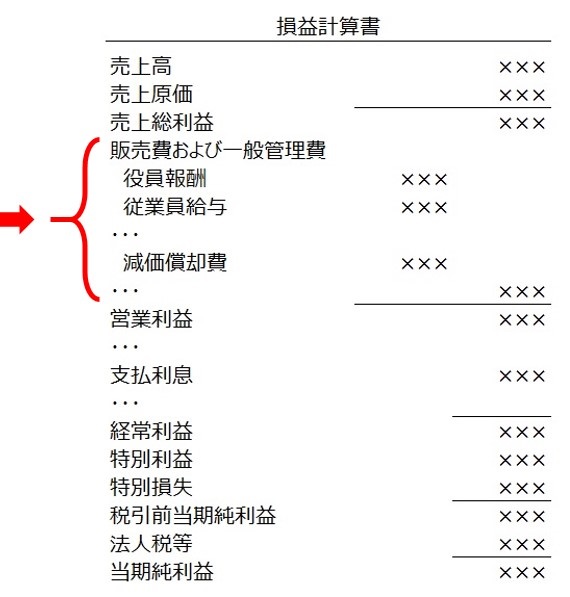

《ポイント6》その他経費

これまで見てきた「役員報酬」「従業員給与」「減価償却費」などのほかにある経費。損益計算書の「販売費および一般管理費」にあたる部分です。

同じような利益金額の2つの会社があったとしても。経費の中身、構成は異なるものです。役員報酬が多くて、その他の経費が少ない会社もあれば。役員報酬は少ないけれど、経費が多い会社もあるでしょう。

どちらの会社がイイのかなぁ、というと。銀行目線で見れば、役員報酬が多くて、その他の経費は少ない会社でしょう。なぜなら、いざという時は、役員報酬を抑えれば、会社は事業を継続できるから。

逆に、多くの経費で事業をしている会社は、いざという時にもなかなか融通が利かないものです。経費はそんなにカンタンには減らせないもので。

というわけで銀行は、「会社が事業にかけている経費(おカネ)は妥当か」ということをチェックしています。業界平均や同業他社などに比べて多いなぁ、というカンジだと不安視されるところでしょう。

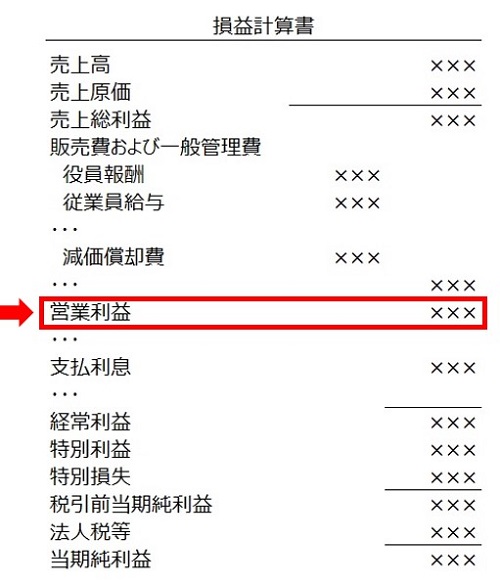

《ポイント7》営業利益

損益計算書で2番目に登場する利益が「営業利益」。利益の中では、イチニを争う大切さです。

営業利益は、「本業のもうけを表す利益だ」とよく言われます。売上総利益から、もろもろの経費である販売費および一般管理費を引いたものが「営業利益」です。

ここがもしもマイナスの値だと、つまり、赤字だと。はっきり言って「相当ヤバイよ」という見立てになります。

それはそうですよね。その会社の本来の事業でもうけが出ずに赤字なのであれば、極論、事業を止めたほうがいいということになってしまいます。銀行もできれば、そのような会社におカネを貸したくはありません。

銀行は、営業利益の大小や推移を見ながら、「返済の元手になる利益はあるのか、今後はどうなりそうか」を確認しています。

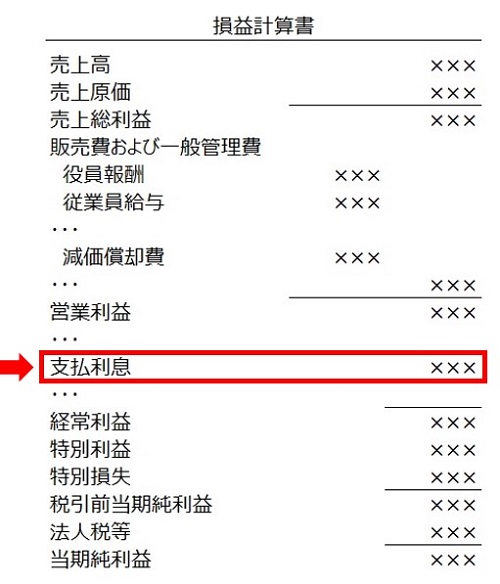

《ポイント8》支払利息

銀行などからの借入金には利子がついてまわります。その金額を示すのが「支払利息」です。

さきほど「本業のもうけ」である営業利益を見ました。そこから支払わなければいけないものが、この「支払利息」です。

当然、利息の額が大きすぎれば、本業に支障をきたしてしまう。ゆえに、銀行は「利益に対して支払利息の金額は妥当か」を見ています。

具体的には、経営分析でいう「インタレスト・カバレッジ・レシオ」という指標が参考になるでしょう。興味があればググってみましょう。

また、貸借対照表に計上されている借入金の金額に対して、「ミョーに利息が大きくない?」という場合には。金利が高いノンバンクなどからの借入があるのではないかと疑います。

銀行はノンバンクから借入のある会社には、おカネを貸したがらないということは覚えておきましょう。

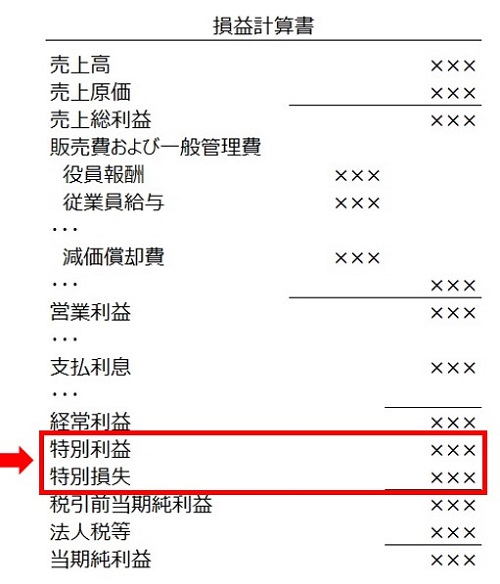

《ポイント9》特別利益・特別損失

文字どおり、その決算における、その年限りの特別な利益や損失。これを「特別利益」「特別損失」と呼びます。

特別利益とは、たとえば未利用になっていた土地を売却した際の「固定資産売却益」。特別損失はというと、反対に売ることで損が出たときの「固定資産売却損」。

ほかにも、株式など有価証券の評価損益や、固定資産廃棄損、役員退職金などいろいろあります。

このような特別利益や特別損失は、その場限りの突発的なもの。しかたないよね、だから除外して考えよう。という見方が銀行にはあります。

なにから除外するのか? 次にお話しする「当期純利益」からです。特別利益や特別損失を除外するために、最終利益である「当期純利益」から加減算して考えるのです。

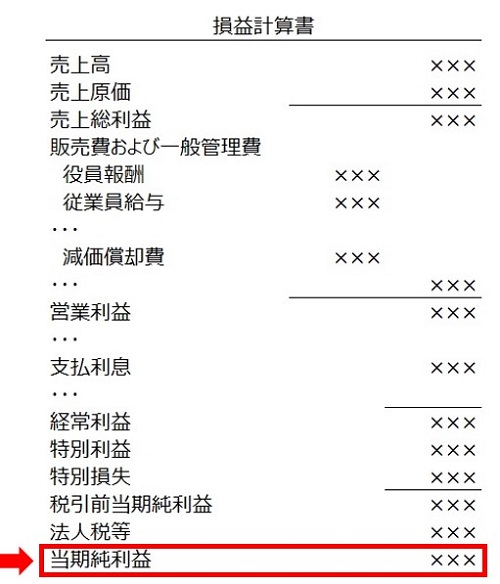

《ポイント10》当期純利益

損益計算書の最終値にして、その会社の最終利益。それが「当期純利益」です。

損益計算書の過程でなんだかんだあっても。結局、その会社の利益はどうなのか? それは「当期純利益」で確認をします。

そして銀行は、借入金の返済原資はどれほどかを「当期純利益+減価償却費」で計算しています。

年間の元金返済額が、「当期純利益+減価償却費」より大きければ返済は不可能、もう貸せない。反対に小さければ、返済は可能、まだ貸せる。そのように見ています。

何事も「帳尻」合わせは大切です。

まとめ

銀行が必ず見ている損益計算書のチェックポイントについてお話ししてきました。

決算書を提示する会社の側でも、「どうチェックされているか」を知っていることで、銀行に対する積極的なフォローが可能になります。

決算書は作っておしまい、提示しておしまいではなく。中身を理解して、しっかりと活かしていきましょう。

- もっと銀行融資・資金調達について知りたい方 → 「まとめ記事」ページ

- 銀行融資・資金調達について勉強したい方 → 「銀行融資・資金繰り入門セミナー」ご案内ページ

- 銀行融資・資金調達について専門家のサポートを受けたい方 → 「コンサルティング」ご案内ページ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから