「今年は利益が出そうだぞ」と、言うのなら。「利益をならす」ことを考えてみませんか?

利益を減らして節税をするのではなく、利益をならして銀行融資を受けやすくする。というお話をしていきます。

利益が出そうなら、節税ばかりでなく銀行融資も考える

「利益が出そう」というときに。「ちょっと利益を減らそうか」と考える会社があります。

その目的は、多くの場合(というか、ほとんどすべての場合)、「税金を減らす」ことにあると言ってよいでしょう。

税金は「利益 × 税率」で計算されることから、「利益を減らせば、納める税金も少なくてすむよね」と。そんな感じです。

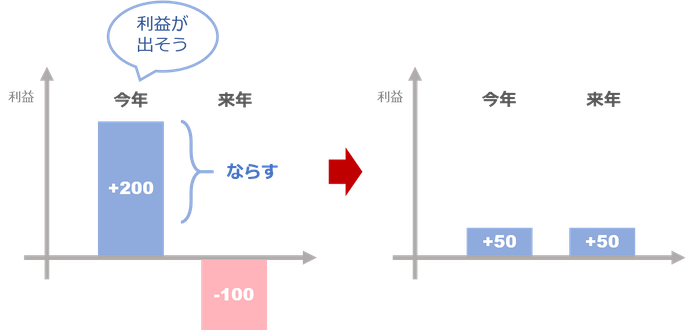

それはそれとして。同じ「利益が出そう」でも、「利益を減らす」のではなく、「利益をならす」という発想がある。というのが、ここからのお話です。

つまり、こういうことです ↓

上図のとおり、今年の利益を減らした分だけ来年の利益を増やすのが「利益をならす」です。単純に今年の利益を減らしてしまう、減らしっぱなしの「利益を減らす」との違いはそこにあります。

このように「利益をならす」ことで、来期の「赤字を回避」しやすくなります。その結果、銀行融資が受けやすくなる、というのが「利益をならす」の効果です。

銀行は「赤字の会社」を好みません。平たく言えば、赤字の会社におカネを貸しても返してもらえそうもなから、というのがその理由です。

であるならば。来期の赤字を回避して、銀行融資を受けられるように、「利益が出そう」なら「利益をならす」のも選択肢として覚えておきましょう。

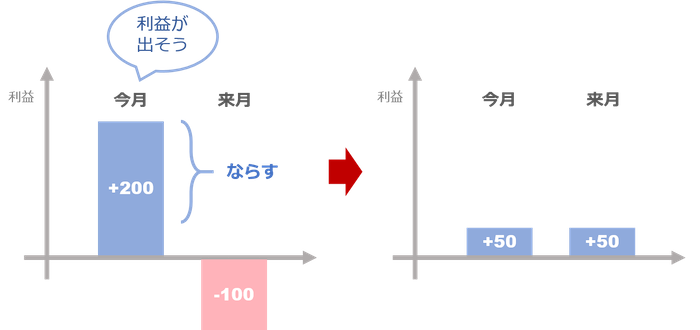

加えてもうひとつ。「利益をならす」の発想は、「試算表」も同じです。

さきほどの「利益をならす」は、毎年つくる「決算書」のお話でしたが、毎月つくる「試算表」もまた、「利益をならす」と銀行融資は受けやすくなる。そういうことです。

いちおう図解すると、こうなります ↓

決算日から数ヶ月も過ぎたところで融資を受けようとすると、銀行から「試算表を見せて」と言われます。

そのときに赤字が出ている月があると、どうしても「決算書でも赤字」をイメージしてしまうものです。毎月の積み重ねが、決算書ですから。

したがって、試算表は毎月ずっと黒字のほうが融資が受けやすくなります。繰り返しになりますが、銀行は赤字を好まず、黒字を好むからです。

決算書の赤字には気を使うのに、試算表となると「わりとあっさり」と単月赤字を計上している会社は少なくありません。毎月の試算表も、赤字に気を使いましょう。

というわけで。「利益が出そう」なら「利益をならす」と考えたときに、具体的にどう「利益をならす」のか。その方法について、このあとお話をしていきます。次の5つです ↓

- 収入を先送りする

- 費用を前倒しする

- 費用の引当をする

- 前払費用の科目を使う

- 利益を予測する

それでは、このあと順番に見ていきましょう。

「利益が出そう」なら「利益をならす」の方法

《方法1》収入を先送りする

利益をならすにあたって、収入を先送りするという方法が挙げられます。

具体的には、決算日近くの売上を今年ではなく、来年に先送りする。月末近くの売上を今月ではなく、来月に先送りする。

もちろん、売上は「相手(お客さま)」あってのことですから、こちらの意向どおりに先送りできるとは限りません。そういう意味では、むしろ先送りできるケースは少ない、とも言えるでしょう。

けれども、「場合によってはそういう方法もあるんだ」というオプションを頭に入れておくことが大切です。

「売上はコントロールできないもの」と思い込んでいると、できるはずの先送りのチャンスも見逃してしまいます。

なお、売上に比べればコントロールしやすい収入というものもあるはずです。たとえば、固定資産の売却による利益、保険の解約による利益など。

売却にしても解約にしても、こちらでタイミングを決めやすいところです。実行するときには「利益をならす」ことも考えて、そのタイミングをはかるようにしましょう。

《方法2》費用を前倒しする

前述した《方法1》とは逆の考え方として、費用を前倒しするという方法が挙げられます。

来年にかけようとしていた費用を、今年のうちにかけてしまう。あるいは、来月にかけようとしていた費用を、今月のうちにかけてしまう。

費用については、基本的に「自社・じぶん」に決定権がありますから、タイミングはコントロールしやすいはずです。

「利益をならす」ことも考えて、費用をかけるタイミングをはかるのがよいでしょう。

ところで、「費用の前倒し」と「費用のムダ使い」は別モノです。あたりまえだろうと思われるかもしれませんが、実際には混在が多いところです。

たとえば、利益が出そうだからと、決算日前に「みなで飲み食い」することにした。これは、前倒しではありません。もともと決まっていたことではありませんから。

もちろん、みなで飲み食いがすべてムダ使いだ、とまでは言いませんが。

それでも、「利益がでそうだから(=税金を払いたくないから)」との理由でかける費用は、おおむねムダ使いであることが少なくない。という「あるある」は知っておいて損はないでしょう。

《方法3》費用の引当をする

利益をならすにあたり、「費用の引当(ひきあて)」という方法があります。

一例として。お客さまに毎年12月に30万円のお歳暮を贈っている、という3月決算の会社について考えてみましょう。

このような会社の試算表を見ると、12月にお歳暮費用(接待交際費)がまとめてドカンと30万円が計上されているはずです。

ところが、この場合。12月の費用が他の月に比べて30万円多くなることから、赤字になる可能性が高まります。

そこで。このお歳暮費用を1年間でならして計上しよう、というのが「引当」です。いわゆる「仕訳」でいうと、こうなります ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 毎月末日 | 接待交際費 | 25,000 | 引当金 | 25,000 |

| お歳暮費用支払時 | 引当金 | 300,000 | 現金預金 | 300,000 |

上記のように仕訳をしておけば、お歳暮費用については毎月 25,000円ずつの負担となり、12月だけ費用が多くなることを避けられます。

ほかにも、お中元費用や社員旅行の費用、人材採用の費用など、1度に集中してしまう費用はいろいろです。必要に応じて引当を検討してみましょう。

《方法4》前払費用の科目を使う

さきざきの費用を前払いしたというようなケースでは、「前払費用」の科目を使うことで「利益をならす」という方法があります。

たとえば、年払いの保険料。生命保険なり損害保険なり、経費にできる保険料を1年分まとめて支払う場合。支払ったときに全額を経費にすると、当然、その月の経費が多くなります。

結果、保険料を支払った月は、赤字になる可能性が高くなる。ゆえに、年払いの保険料は、毎月に振り分けるわけです。年払い保険料が 300,000円だとして、仕訳にするとこうなります ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 年払いしたとき | 前払費用 | 300,000 | 現金預金 | 300,000 |

| 毎月末日 | 保険料 | 25,000 | 前払費用 | 25,000 |

上記のように仕訳をしておけば、保険料については毎月 25,000円ずつの負担となり、年払いした月だけ費用が多くなることを避けられます。

ほかにも、家賃の年払い、年会費、年間保守料、年間利用料など、前払いにあたる費用はいろいろです。必要に応じて「前払費用」を使うことを検討してみましょう。

また、年払いに限らず、「数カ月分を前払い」というようなケースもあるはずです。やはり前払費用を使えば、「利益をならす」ことに役立ちます。

《方法5》利益を予測する

ここまで、「利益をならす」にあたっての方法をお話してきました。ただ、実はその前提として、「どれだけ利益をならすか?」との予測が大切です。

たとえば、《方法1》で「収入を先送り」すると言っても。来年の利益がどれくらいになりそうなのかがわからなければ、どれだけ先送りしたらよいかもわかりません。

来年は赤字になりそうだというのであれば、多くの先送りが必要になります。いっぽうで、来年は黒字にできそうだというのであれば、先送り自体が必要ないということもあるでしょう。

そのあたりの見極めとして、「利益を予測する」ことが欠かせません。

このような話をすると。来年のことなどわからない、利益など予測できない、予測をしてもそのとおりにはならない、などと言われることがあります。

しかし、「利益の予測」でだいじなことは、当たるか当たらないかの「結果」ではありません。予測にもとづいて行動をする「過程」がだいじなのです。

予測もせずに場当たり的に行動する(あるいは行動すらしない)のと、わからないなりにも予測にもとづいて行動をするのと、どっちが望ましい将来に辿り着けそうか?

後者だと考えるのであれば、ぜひ、利益を予測することからはじめてみましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

「利益が出そう→利益をならす」で銀行融資は受けやすくなる、についてお話をしてきました

利益が出そうだというときに、節税のことばかりではなく、銀行融資のことも考えてみましょう。

そのときに必要なのは「利益を減らす」のではなく、「利益をならす」という発想です。

- 収入を先送りする

- 費用を前倒しする

- 費用の引当をする

- 前払費用の科目を使う

- 利益を予測する