各銀行の融資姿勢をはかる指標である「融資シェア」。

その融資シェアには「表面」と「実質」とがあることに注意しないと、メインバンクを見誤る。というお話をしていきます。

融資シェアには「表面」と「実質」とがある

銀行から融資を受けている会社が気にすべきこととして「融資シェア」が挙げられます。

融資シェアとは、自社が銀行から受けている融資の総額に対して、各銀行の融資金額が占める割合です。

たとえば、5つの銀行から総額 1億円の融資を受けている会社があったとして。そのうちA銀行からの融資残高が 5,000万円だとしたら。A銀行の融資シェアは 50%になります(5,000万円 ÷ 1億円)。

ゆえに、融資シェアが大きな銀行ほど、自社に対する融資が積極的、と見る。つまり、各銀行の融資姿勢をはかる指標として、会社は「融資シェア」を気にすべきだ、ということです。

その「融資シェア」について。表面的な融資シェアと、実質的な融資シェアとがあることに注意しなければいけません。

えっ、どういうこと? と思われるのであれば。このあとのお話を確認しておきましょう。融資シェアの「表面と実質」を見落とすと、自社にとってのメインバンクを見誤ることにもなりかねないのです。

メインバンクを見誤ることによるデメリットについても、あわせてお話をしていきます ↓

- 融資シェアの「表面と実質」とは?

- メインバンクを見誤ることによるデメリット

それでは、このあと順番に見ていきましょう。

融資シェアの「表面と実質」とは?

まずは「表面シェア」のハナシから

冒頭、次のような話をしました ↓

『融資シェアとは、自社が銀行から受けている融資の総額に対して、各銀行の融資金額が占める割合です。』

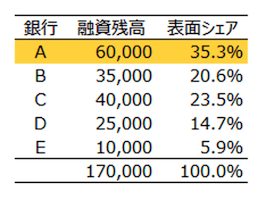

これをふまえて、とある会社の融資シェアを考えてみましょう。こちらです ↓

上表のとおり、この会社はA〜Eの5つの銀行から、総額 170,000(千円)の融資を受けています。

それぞれの銀行ごとに、融資総額 170,000(千円)に対する「融資シェア」を計算した結果が、表のいちばん右端の列にある「表面シェア」です。

ちなみに、なぜ「表面」の名称が付されているのかはのちほどわかります。

それはさておき、この「表面シェア」を見てみると、A銀行が 35.3%でダントツのいちばん。「当社にもっとも融資をしてくれているのはA銀行だ!」と考えられるところです。

すると会社は、A銀行をメインバンクと見て、融資の依頼をしたり、日ごろのコミュニケーションを深めようとすることでしょう。

けれども。はたしてほんとうに、A銀行がメインバンクなのでしょうか? というのが「表面シェア」の疑問であり、もうひとつの融資シェアである「実質シェア」のお話へと続きます。

続いて「実質シェア」のハナシをば

本記事の冒頭、融資シェアには「表面」と「実質」とがある、と言いました。

というわけで、さきほどの「表面シェア」に続いて「実質シェア」について見ていきましょう。はじめに結論を提示します。

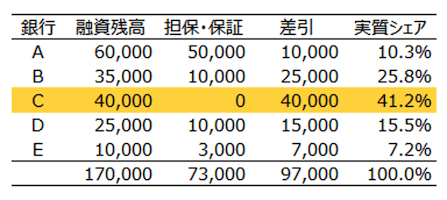

さきほどの会社の「実質シェア」を計算した結果がこちらです ↓

融資残高の金額は、さきほど見た「表面シェア」の表と同じです。

違うのは、その右側に「担保・保証」の列ができたこと。そして、「融資残高 − 担保・保証」の結果である「差引」の列ができたことです。

A銀行を見てみると。担保・保証が 50,000(千円)とあります。これは、60,000(千円)の融資に対して、なんらかの担保・保証が 50,000(千円)付されている、ということです。

担保・保証のおもな具体例として、まずは「不動産担保」が挙げられます。もしも 50,000(千円)の価値がある不動産を担保提供しているとしたら、「担保・保証」の欄に記載される金額が 50,000(千円)です。

その結果、「融資残高 60,000 − 担保・保証 50,000」で、「差引」の欄には 10,000(千円)が記載される。というのが、上表の流れです。

銀行が不動産の担保価値をいくらくらいで見ているかは、こちらの記事を参考にどうぞ ↓

A銀行はなにかあれば(当社が返済できなければ)、担保を差し押さえて 50,000(千円)を回収できる状況です。ゆえに、A銀行が実質的に融資をしているのは 10,000(千円)だけである。

というのが、実質シェアの表から読み取るべきポイントです。

また、担保・保証の具体例として、「信用保証協会の保証付き融資」も挙げられます。これは、文字どおり信用保証協会の保証があるわけですから、担保の話と同じく、融資残高から差し引きます。

信用保証協会の保証額は、原則、融資額の 80%です。10,000(千円)の融資であれば、8,000(千円)が信用保証協会の保証、残りの 2,000(千円)は銀行が単独でリスクを負います。

ただし、一部の融資には 100%保証の例外があります(小口零細企業保証制度、経営安定関連保険1~6号に係る保証(セーフティネット保証)、創業関連保険に係る保証など)。

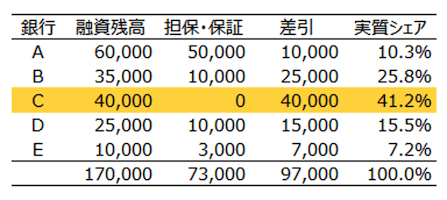

不動産担保にしても、信用保証協会の保証にしても、該当するものがあれば「担保・保証」として「融資残高」から差し引く。その差し引いたあとの金額によるシェアが「実質シェア」になります(再掲です) ↓

上表をあらためて見てみると。メインバンクかと思われたA銀行の「実質シェア」はわずか 10.3%です。代わりにトップに躍り出たのがC銀行で、A銀行をはるかにしのぐ 41.2%になります。

これをどう見るか?

「融資残高いちばん=メインバンク」ではない

A銀行は融資残高で見れば 60,000(千円)の融資をしているものの。その実、50,000(千円)は担保なり保証なりでガチガチの安全をはかっていました。

これを「積極的に融資をしている」とは見れませんよね。

これに対して、C銀行は融資残高こそ 40,000(千円)とA銀行に劣りますが、その全額が 100%リスクを追う融資(いわゆるプロパー融資)です。

積極的に融資をしているのは、むしろC銀行だ! ということがわかります。そういう意味で、ほんとうのメインバンクはC銀行だと言えます。

このようなケースは意外と「あるある」です。とくに、この例で言うと、A銀行がメガバンク。これが多い。

メガバンクは、基本、大企業・優良企業に融資をすれば商売が成り立ちますから、危険が高い中小零細企業にムリをしてまで融資をする理由がありません。

したがって、メガバンクが中小零細企業に融資をするときには、担保付き・保証協会付きがセオリーなのです。

にもかかわらず。表面シェアだけを見てしまい、A銀行をメインバンクだと見誤る。見誤ることでこうむるデメリットは小さくありません、というのが次の話になります。

メインバンクを見誤ることによるデメリット

さきほどの例で言うと。もしも、A銀行がメインバンクだと見誤ってしまった場合、他の銀行とのコミュニケーションが希薄になる恐れがあります。

極端には、「ウチのメインはA銀行さんだから」と他の銀行を邪険に扱ってしまう。問題は、これで会社の業績が悪くなったときです。

銀行は業績が悪い会社への融資は躊躇します。こういうときに話を聞いてくれるのがメインバンク、のはずなのですが。A銀行はなにしろ担保・保証ありきの融資、安全第一です。

業績が悪いなら融資はしたくないし、担保・保証もないのなら絶対にムリ! が、A銀行のスタンスでしょう。

そこでやむなく他の銀行に融資を依頼することになるわけですが、ふだんのコミュニケーションが希薄なこともあいまって、融資を受けるのは困難です。

このときに提供できる担保や、信用保証協会の「枠(保証には一定の上限があります)」が残っていればチャンスもありますが、それらはすべてA銀行にとられているとしたら… どうしようもありません。

したがって会社としては、C銀行のようなところとふだんからコミュニケーションを増やしておくことです。担保や信用保証協会の枠も、A銀行よりはC銀行に提供する、というのも有効でしょう。

結果として、ほんとうのメインバンクとしてC銀行とのお付き合いができるようになります。そのときのメリットは次のようなものが挙げられます ↓

- 会社の業績が振るわないときにも話を聞いてくれる

- プロパー融資を受けられる可能性が高い

- 経営者保証なしの融資を受けられる可能性が高い

- 短期継続融資、当座貸越の利用が期待できる など

逆に。上記のメリットを得られないというのが、メインバンクを見誤った場合、ほんとうのメインバンクがない場合のデメリットになります。

そのようなデメリットをこうむることがないように、融資シェアを見るときには「表面」と「実質」とに気をつけましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

各銀行の融資姿勢をはかる指標である「融資シェア」には、「表面」と「実質」とがあることに注意しましょう。

これを見落とすと、自社にとってのメインバンクを見誤ることになりかねず、見誤ったことによるデメリットを被ることにもなりかねません。