銀行が注目をしている「融資先の数字」のひとつに「経常収支」があります。

ではなぜ、銀行が融資先の経常収支に注目をするのか? についてのお話です。

銀行が注目するなら、会社も注目する。

銀行は「融資先の数字」について、いろいろと注目をしているものです。そのひとつとして「経常収支」が挙げられます。

経常収支とは? 端的に言えば、「会社の経常的な活動による入金・出金の状況」を示す指標です(くわしくは後述します)。

そんな融資先の経常収支に、銀行が注目をする理由は次の3つです ↓

- 経常収支がマイナスだと返済ができないから

- マイナスが長く続くと倒産するから

- 経常利益との比較で粉飾をあぶりだすだめ

銀行が注目をしている以上、銀行から融資を受ける会社の側も、これら3つの理由を押さえておくのがよいでしょう。このあと順番にお話をしていきます。

そもそも経常収支とは?

銀行が融資先の「経常収支」に注目している3つの理由について、話をする前に。そもそも経常収支とは? について、もう少し理解を深めておくことにしましょう。

冒頭、経常収支とは「会社の経常的な活動による入金・出金の状況」を示す指標だと言いました。これを算式であらわすと、

経常収支 = 経常収入 − 経常支出

そりゃそうだろうよ、という算式であり。そもそも、「経常収入」と「経常支出」ってなんなのよ? という話でもあり。

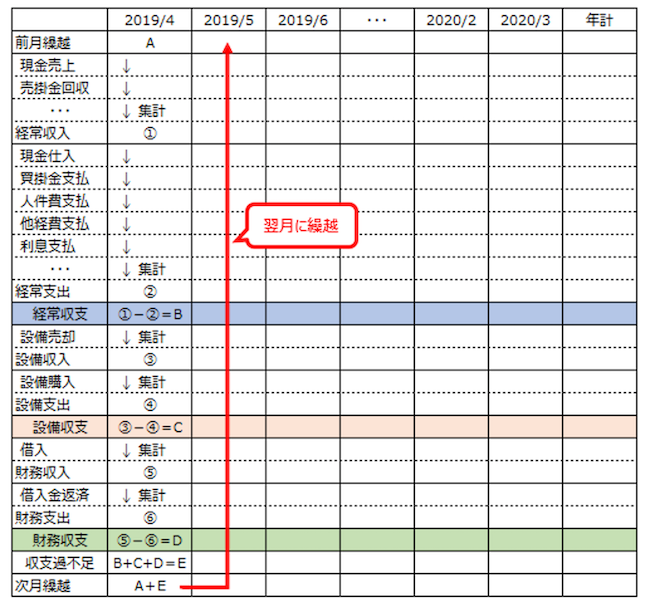

これについては、いわゆる「資金繰り表」を見たほうが早いです ↓

上の資金繰り表を見てみると、大雑把には次のようなしくみになっていることがわかります ↓

前月繰越 + 経常収支 + 設備収支 + 財務収支 = 次月繰越

つまり、経常収支とは「すべての収支のうち、設備収支と財務収支を除いた部分」と言い換えることができます。

設備収支(オレンジ色の行)は、設備を売却することによる「設備収入」と、設備を購入することによる「設備支出」とで構成されています(資金繰り表を参照)。

財務収支(緑色の行)は、借入による「財務収入」と、その返済による「財務支出」とで構成されています(資金繰り表を参照)。

それら「設備収支」と「財務支出」を、すべての収支から除いたものが「経常収支(= 会社の経常的な活動による入金・出金の状況)」なんだ、とイメージしておきましょう。

ところで、資金繰り表の「経常収支(青色の行)」を見てみると。なにやら、いろいろな項目(現金売上やら売掛金回収やら)を拾い上げて計算をしていることがわかります。

ところが。これらの項目は、会社内部の者であればこそ拾い上げることができるものであり、銀行など外部の者には拾い上げることが困難です。

そこで、経常収支の「簡便的」な算式が利用されています ↓

- 年間の経常収支 = 経常利益 +減価償却費 + 各種引当金増減額 − 増加運転資金

※ 各種引当金増減額 = 当期の各種引当金 − 前期の各種引当金

※ 増加運転資金 = (当期の売掛金・受取手形 + 当期のたな卸資産 − 当期の買掛金・支払手形)−(前期の売掛金・受取手形 + 前期のたな卸資産 − 前期の買掛金・支払手形)

どこが簡便的やねんっ! と思わずツッコんでしまいそうな算式ですが。いずれの項目も、「決算書から拾い上げることができる」という点では簡便です。

外部の者であっても、決算書さえ入手できれば計算できる。決算書を入手できる銀行であれば計算できる、というのが上記の「簡便的な算式」になります。

また、会社内部の者であっても。資金繰り表をつくるよりかは「簡便的な算式」のほうが、速くてラクに「年間の経常収支」を計算することができるはずです。ぜひ、計算をしてみましょう。

ちなみに。どうしてこういう計算になるの? にまで踏み込んでいくと日が暮れてしまいそうなので。そこは読者各自の宿題とさせていただき、「本題」に入ることにします。

銀行が融資先の「経常収支」に注目している3つの理由

前置きが長くなりましたが、ようやくの本題です。

銀行は前述した「簡便的な算式」により、融資先の「年間の経常収支」を計算しています。その数字に注目をしています。

銀行が融資先の「経常収支」に注目している3つの理由を見ていきましょう。

《理由1》経常収支がマイナスだと返済ができないから

繰り返しになりますが。経常収支とは、「会社の経常的な活動による入金・出金の状況」を示す指標です。

したがって、経常収支を計算してみた結果、もしも「マイナス」だということであれば。それは、経常的な活動による資金繰りがマイナスであることを示しています。

借入金の返済原資は、経常収支のプラスであるべき。これが銀行の考え方であり、経常収支のマイナスは銀行から見て危険信号です。そこを会社の側も押さえておきましょう。

年間の経常収支はプラスだったのかマイナスだったのか?

プラスであっても、年間の返済額をまかなえるくらいのプラスがあるのがベストです。それには足りない、あるいは、経常収支がマイナスなのであれば、その原因を突き止めなければなりません。

原因を突き止めるためには、経常収支の算式を分解してみることです。さきほど見た「簡便的な算式」を再掲します ↓

- 年間の経常収支 = 経常利益 +減価償却費 + 各種引当金増減額 − 増加運転資金

※ 各種引当金増減額 = 当期の各種引当金 − 前期の各種引当金

※ 増加運転資金 = (当期の売掛金・受取手形 + 当期のたな卸資産 − 当期の買掛金・支払手形)−(前期の売掛金・受取手形 + 前期のたな卸資産 − 前期の買掛金・支払手形)

たとえば。経常利益が少なければ、経常収支は少なくなります。そこで、経常利益を増やすのなら、収益改善を考えなければいけません。具体的には、「売上を増やす」か「原価率を下げる」か「経費を減らす」かです。

また、増加運転資金が大きければ、経常収支は少なくなります。売掛金やたな卸資産(在庫)が前期よりも膨らんでいないか、不良債権や不良在庫などのムダがないかを確認する必要があります。

というわけで。

まずは、銀行が「経常収支のマイナスだと返済ができない」と考えていることを理解しておきましょう。そのうえで、会社も経常収支を把握して、どのように経常収支を高めるかを検討・実行する。

検討・実行の内容については、銀行にも説明するのがおすすめです。経常収支を高める取り組みは、銀行にとっての安心材料になります。

《理由2》マイナスが長く続くと倒産するから

さきほど、経常収支のマイナスは危険信号だという話をしました。

とはいえ。短期的に経常収支がマイナスになるのはありうることで、短期的であれば、必ずしも危険だとまでは言えません。

経常収支がマイナスであっても、手元にじゅうぶんな現金預金があったり、設備を売却する・借入をすることなどで補うことはできるからです。

しかし、それもあくまで短期での話。経常収支のマイナスが2期も3期も続いたら… 当然、手元の現金預金にも限りがありますから、遅かれ早かれ現金預金が尽きて会社は倒産してしまいます。

ゆえに、銀行は「経常収支のマイナスが続いていないか?」という点に注目をしているのです。

会社の側も、経常収支の動きを継続的に把握して、その改善につとめなければいけません。改善にあたっては、「簡便的な算式」を分解してみることが役に立つことは前述をしたとおりです。

《理由3》経常利益との比較で粉飾をあぶりだすだめ

そもそも経常収支とは?の説明をするにあたり、資金繰り表を掲載してお話をしました。

いまさらではありますが、経常収支とは資金繰りに関する指標。つまり、「おカネ」に関する指標です。

いっぽうで、「利益」に関する指標として「経常利益」があります。

同じ「経常」の文字が付されている「経常収支」と「経常利益」ですが、その数字が一致することはまずありません。

なぜなら、「おカネ(経常収支)」の動きと「利益(経常利益)」の動きとは同じではないからです。

たとえば、リンゴを即金払い 100円で仕入れて、掛け 200円で売りました、という場合。利益はプラス 100円です(売上 200円 − 仕入 100円)。おカネはと言うと、 マイナス 100円です(入金 0円 ー 支出 100円 )。

とはいえ。このような「おカネと利益のズレ」は一時点での話であって、中長期的には一致します。いずれ、200円の掛け代金は回収されるからですね。

この点で。銀行は、中長期的に「おカネと利益」にズレがないかを確認しています。つまり、3年から5年ていどの経常収支と経常利益とを比較してみてズレていないかを確認しています。

その理由は、いわゆる「粉飾決算」をあぶりだすためです。

粉飾についてのくわしい話は他の記事に譲りますが。利益はウソをつくことができても、おカネはウソをつくことができない。

ゆえに、粉飾をしている会社では、経常収支と経常利益とを中長期で見た場合に大きなズレが生じることがあります。ここから銀行は、融資先の粉飾をあぶりだそうとしているのです。

粉飾するのがいけないのは当然としても、「銀行はそんなふうにして見ているんだなぁ」ということは知っておいてもよいでしょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行は、融資先の「経常収支」に注目をしています。その理由について、融資を受ける側の会社も、理解をしておくようにしましょう。

銀行が自社のことをどのように見ているかがわかります。

- 経常収支がマイナスだと返済ができないから

- マイナスが長く続くと倒産するから

- 経常利益との比較で粉飾をあぶりだすだめ