会社が融資を受けるときに、銀行に渡す法人税申告書一式。

その表紙を見ただけで、銀行はガッカリすることがあります。そんな「法人税申告書の表紙(別表1)」の特徴についてお話をします。

サッと見るだけですぐわかる別表1

会社が融資を受けようとすると(あるいは、すでに融資を受けていると)、銀行から言われるのが「決算書を見せてください」です。

ここで言う「決算書」とは、正確に言うと「法人税申告書一式」ということであり、次のような書類が含まれることになります ↓

- 法人税申告書(別表)

- 決算報告書

- 勘定科目内訳明細書

- 法人事業概況説明書

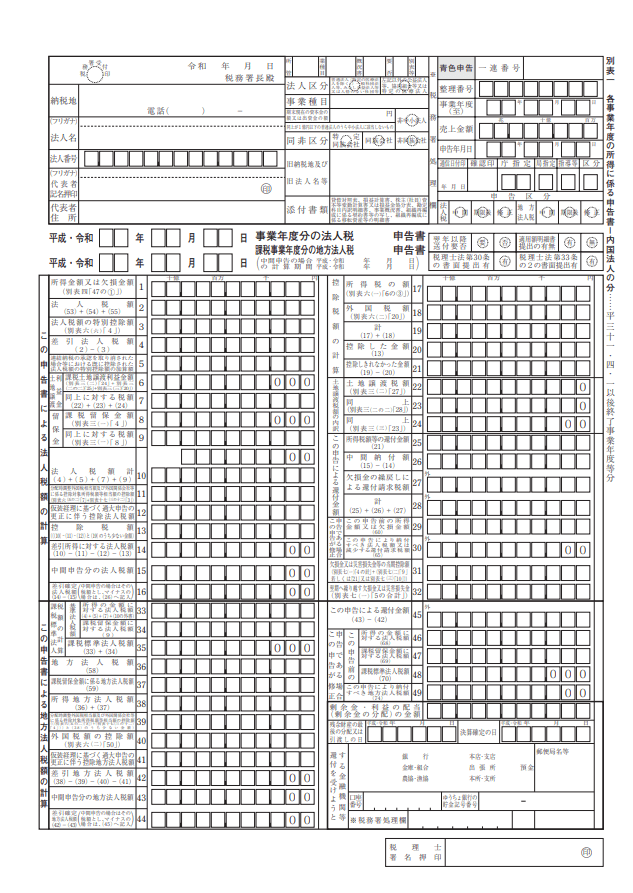

これら「法人税申告書一式」のいちばん上にくる、つまり、法人税申告書の表紙にあたる書類が「別表1」と呼ばれる書類です。こういうの ↓

この「別表1」が、法人税申告書一式の表紙になるわけですが。銀行は、その表紙部分である別表1をサッと見ただけでガッカリすることがあります。

この会社には融資ができそうもないなぁ… とガッカリするのです。

では、たった1枚の「表紙(別表1)」に、いったいなにが書いてあるというのか? サッと見ただけでなにがわかるというのか?

銀行をガッカリさせる「法人税申告書の表紙(別表1)」の特徴がこちらです ↓

- 税理士署名押印が空欄

- 所得金額がマイナス

- 繰越欠損金がたっぷりある

- 税務署の収受印が無い、申告期限に遅れている

- 白色申告

自社の「法人税申告書の表紙(別表1)」が、銀行をガッカリさせていないかどうか、確認をしておきましょう。

5つの特徴について、このあと順番に見ていきます。

銀行をガッカリさせる「法人税申告書の表紙(別表1)」5つの特徴

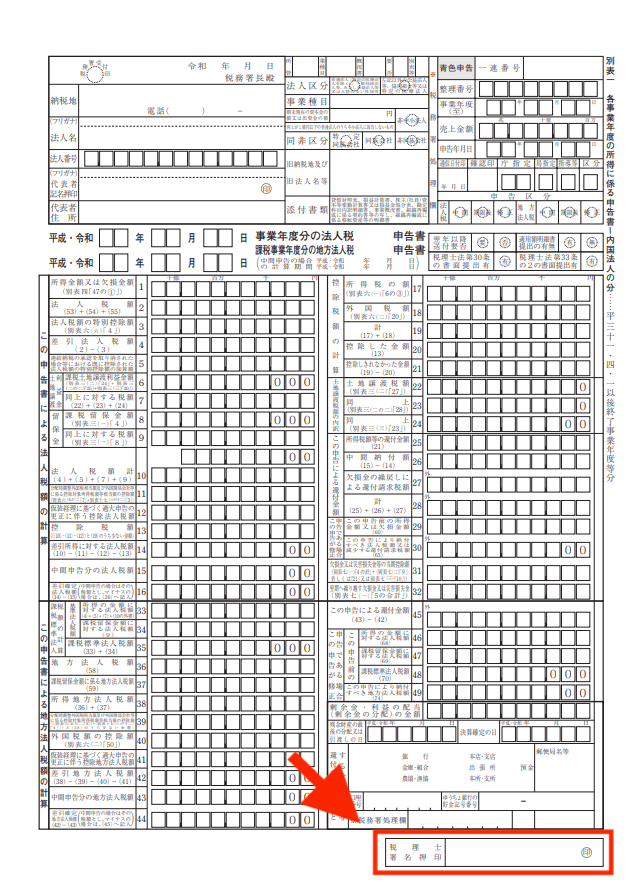

《特徴1》税理士署名押印が空欄

銀行をガッカリさせる「法人税申告書の表紙(別表1)」の特徴1つめは、「税理士署名押印が空欄」です ↓

これは、申告書・決算書の作成に税理士が関与していないことをあらわします。結果として、申告書・決算書の内容について「不正確」が疑われる。

不正確な情報からでは、融資の審査・判断ができません。であれば、融資をすることはできそうもない。ガッカリ… という具合です。

税理士が関与していないからといって、必ずしも不正確だとは限りませんが。あくまで「可能性の問題」として、不正確の確率が高いということです。

実際に、税理士署名押印が無い申告書・決算書のなかみを見てみたら。いろいろとつじつまも合わず「なんじゃこりゃ、メチャクチャだ…」みたいなことは、わたし自身も経験しています。

いっぽうで。税理士署名押印の欄に、税理士の署名(あるいは印字)があれば、その申告書・決算書については「一定の正確性」を期待できるものです。

なお、税理士署名押印の欄に署名があっても、毎年のように税理士が変わっているという場合。なにかしらの「トラブル」を想像させます。触らぬ神に祟りなし、銀行としては融資を躊躇するところでしょう。

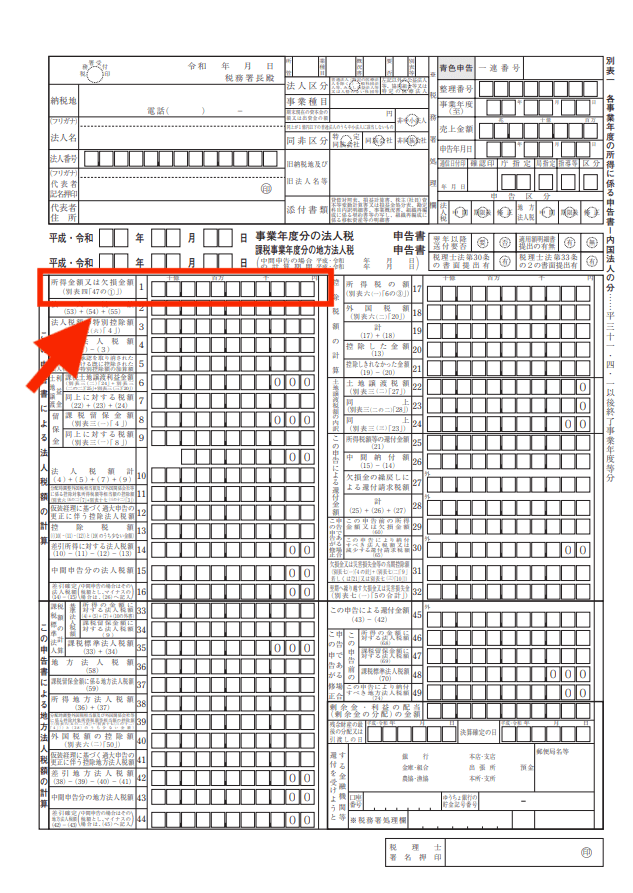

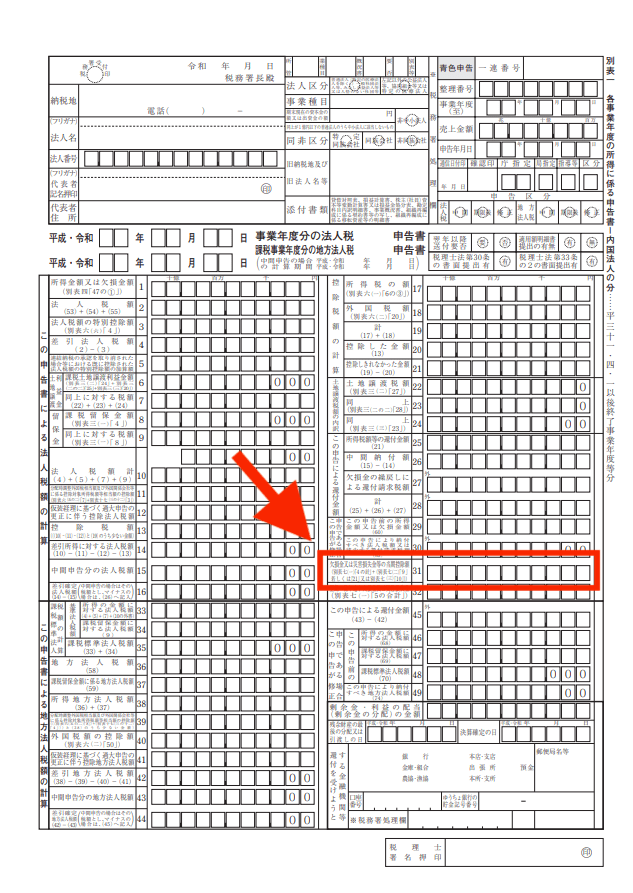

《特徴2》所得金額がマイナス

銀行をガッカリさせる「法人税申告書の表紙(別表1)」の特徴2つめは、「所得金額がマイナス」です。所得金額は、ココに記載されています ↓

この所得金額がマイナスということは、その会社が「赤字」である可能性が高い。赤字の会社は、借りたおカネを返済できない可能性が高いことから、融資はできそうもない。ガッカリ… です。

ちなみに。所得金額がマイナスでも、決算書(損益計算書)の最終利益はプラスということもあります。つまり、黒字でも所得金額がマイナスになることはある。

これは、「決算書の利益=申告書の所得金額」ではない、という少々複雑な税金のハナシが背景にあります。

ただ、そうは言っても。所得金額がマイナスのときには、おおむね決算書の最終利益もマイナス、赤字である。所得金額のマイナスが大きいときにはとくに。

というわけで、所得金額をサッと見るだけで銀行がガッカリすることはあるわけです。

《特徴3》繰越欠損金がたっぷりある

銀行をガッカリさせる「法人税申告書の表紙(別表1)」の特徴3つめは、「繰越欠損金がたっぷりある」です。繰越欠損金というのは、ココに記載されています ↓

繰越欠損金とは。カンタンに言うと、過去の「所得金額のマイナスの累積」です。前述したとおり、所得金額のマイナスはおおむね「赤字」に等しいことから、繰越欠損金は「過去の赤字」を連想させます。

過去の赤字が大きく、その累積が会社の資本金を上回る状態が「債務超過」です ↓

言い換えると、負債が資産を超える状態。会社としては非常に危険な状態であり、銀行としてはこれ以上の融資を躊躇するところです。

なお、資本金の金額は、ココで確認することができます ↓

したがって。法人税申告書の表紙(別表1)をサッと見て、繰越欠損金の金額が資本金を上回るようだと、銀行はガッカリすることになります。

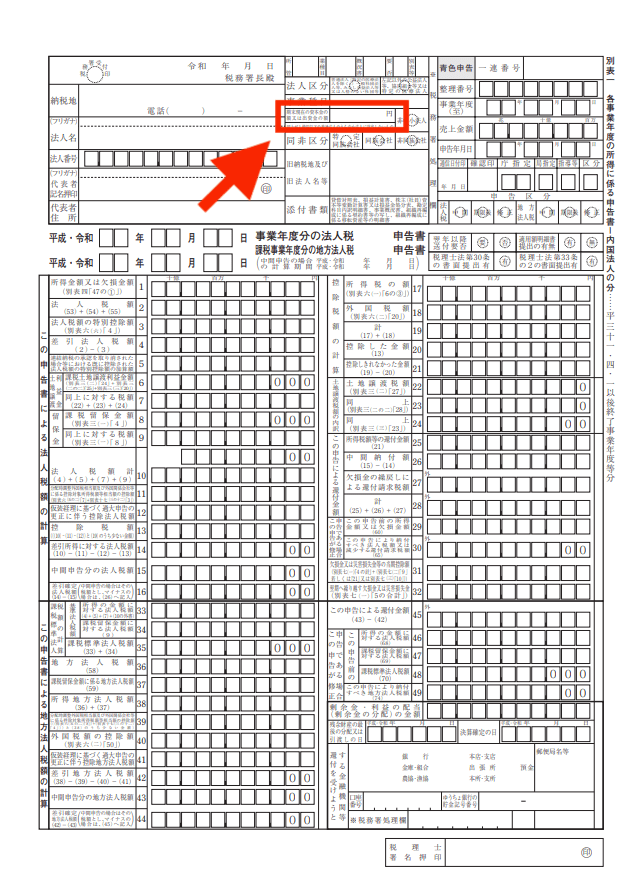

《特徴4》税務署の収受印が無い、申告期限に遅れている

銀行をガッカリさせる「法人税申告書の表紙(別表1)」の特徴4つめは、「税務署の収受印が無い、申告期限に遅れている」です。

まず「収受印」とは、税務署に申告書を提出した際に、提出の証拠として押される印になります ↓

この収受印が、法人税申告書の表紙(別表1)の左上のあたりに押されるのです。収受印には「収受の日付」が含まれているため、申告書をいつ提出したかがわかるようになっています(上の例では、令和2年2月27日)。

よって、収受印の日付を確認すれば、申告期限に遅れていないかどうかがわかる。というのがポイントです。

申告期限は決算日から原則2ヶ月後。もしも2ヶ月を過ぎていれば、ルーズな会社だ、ということになります。ルーズは銀行が嫌うところであり、「融資はしないほうがいいかなぁ…」とガッカリすることでしょう。

また、収受印そのものが無い、という申告書もあります。それは、税務署に出したものとは別モノ(銀行用に加工されたもの)との疑いがあることから、銀行としては受け取ることができません。

税務署に申告書を提出するときには、会社控えの書類にも必ず収受印をもらうようにしましょう。

なお、電子申告をしている場合には、当然ながら収受印はありません。代わりに「受信結果」を受け取っているはずですから、申告書とあわせて銀行にわたすようにしましょう。

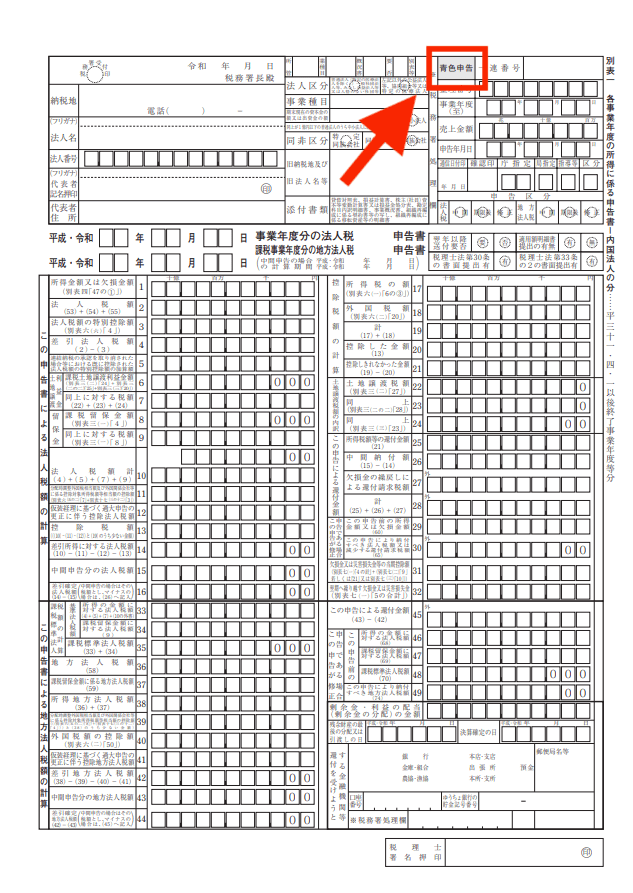

《特徴5》白色申告

銀行をガッカリさせる「法人税申告書の表紙(別表1)」の特徴5つめは、「白色申告」です。

申告には「青色」と「白色」の2種類があり、一般に、白色申告には「経理や申告がいい加減な会社」とのイメージがあります。ゆえに、銀行は白色申告を警戒します。

では、青色か白色かをどこで確認するかというと、法人税申告書の表紙(別表1)の右上です ↓

ここに、青色なら「青色申告」、白色なら「白色申告」と書いてありますから一目瞭然です。

青色申告には、会社にとってさまざまな特典があるため、わざわざ白色申告を選ぶ理由はありません。にもかかわらず白色申告をしているのは、申告に問題があって青色にしたくてもできない… という会社だったりします。

したがって、法人税申告書の表紙(別表1)をサッと見て、白色申告であることを知った銀行は、「融資はしないほうがいいかなぁ…」とガッカリすることになるわけです。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

会社が融資を受けるときに、銀行に渡す法人税申告書一式。

その表紙(別表1)をサッと見ただけで、銀行は「融資ができそうもないなぁ…」とガッカリすることがあります。

はたして、自社の表紙は銀行をガッカリさせていないか?銀行をガッカリさせてしまう表紙(別表1)の特徴を押さえておきましょう。

- 税理士署名押印が空欄

- 所得金額がマイナス

- 繰越欠損金がたっぷりある

- 税務署の収受印が無い、申告期限に遅れている

- 白色申告