会社は銀行に「事業内容」をあらためて伝えるべき。

その理由と、実際に自社の「事業内容」を銀行に伝える方法についてお話をしていきます。

事業内容を銀行に伝えない会社たち。

銀行から融資を受けようとしている、あるいは、すでに融資を受けているという会社について。

自社の「事業内容」を銀行には伝えていますか?

ここで言う「事業内容」とは。自社のビジネスモデル、商品やサービス、同業他社との違い、経営理念や事業計画などなど(くわしくは後述します)。

おそらく、「そこまでは伝えていない…」という会社は少なくないものと推測します。

でも別に、そんなこと伝えなくてもいいんじゃないの? と思われるのであれば。それは、違います。

というわけで。会社が銀行に「事業内容」をあらためて伝えなければならない理由について、このあとお話をしていきます。こちらです ↓

- 決算書では伝わらない

- 決算書から将来性はわからない

- 適正な融資条件を提示してもらうため

これら3つの理由の話をしたあと、銀行に「事業内容」を伝える具体的な方法もお話をしていきます。

それでは、順番に見ていきましょう。

会社が銀行に「事業内容」をあらためて伝えるべき3つの理由

《理由1》決算書では伝わらない

会社が銀行に「事業内容」をあらためて伝えなければならない理由の1つめ。それは、「決算書では伝わらない」です。

冒頭で触れた「事業内容」の具体例について。自社のビジネスモデル、商品やサービス、同業他社との違い、経営理念や事業計画など、という話。

これらは、決算書を眺めていてもわからないことばかりです。

でも、銀行の融資審査は「決算書」が中心なのだから、それでかまわないのではないか? と、思われるかもしれません。

たしかに。融資審査において決算書が占める割合は大きなものがあります。けれども、それだけではありません。決算書に記載されている「数字」以外の要素にも銀行は目を向けているのです。

もうすこし正確に言うと。目を向けざるを得ない、という状況にあります。なぜならば、金融庁が銀行に対して、こんなことを言っているからです ↓

決算書や担保・保証に依存せず、事業の内容や成長可能性を評価しなさい

決算書に依存するな、ということですから。数字ばかりで評価をするのではないよ、ということです。

そのうえで、「事業の内容や成長可能性を評価しなさい」と。事業の内容や成長可能性を評価しようと思ったら、さきほど挙げたような「事業内容」がわからなければいけませんよね。

だから、会社は銀行に「事業内容」を伝えなければならないのです。

じゃあ、伝えなければどうなるか? 伝えられる会社と伝えられない会社があったら、銀行はどちらの会社に融資をしようと考えますか。言うまでもありません。

《理由2》決算書から将来性はわからない

会社が銀行に「事業内容」をあらためて伝えなければならない理由の2つめ。それは、「決算書から将来性はわからない」です。

いましがた、「事業の内容や成長可能性」という話をしました。言い換えると、「会社の将来性」です。銀行は、会社の将来性も評価したうえで、融資を検討しなければならない。

この点で。銀行融資の審査で重視される「決算書」は、あくまで「過去」の情報でしかありません。過去の数字から、将来を推測・想像してみることはできますが、「数字に基づいた推測・想像」しかできません。

ところが、会社の将来は「過去の数字」だけで決まるものではなく、数字以外の要素があることは、さきほどもお話をしたとおりです。

将来性に影響する要素として。たとえば、これまで築き上げてきた業歴の長さ、信用があるでしょう。他社には無い技術や販路が強み、ということもあるでしょう。

いずれも、会社の将来性に影響する要素でありながら、決算書を眺めているだけではわかりません。会社が銀行に対して、あらためて伝えることが必要です。

ちなみに、会社の将来性を示すものとして「事業計画書」が挙げられます。「ウチは銀行に事業計画書を提示しているからだいじょうぶだろう(将来性は伝わっているだろう)」というのであれば、それはまた別のハナシです。

その事業計画書が「数字」ばかり、つまり、「数値計画」に終始するのであれば。やはり、自社の経営理念やビジネスモデルなどは伝わりません。

商品やサービス内容、他者との違いなどが伝わらなければ、「数値計画が妥当なのか(ほんとうに実現できるのか)?」を検証するのも困難です。

決算書にしても、事業計画書にしても。「提示すればいい」というものではなく、あわせて「事業内容」を伝える必要があることを忘れてはいけません。

[ad1]《理由3》適正な融資条件を提示してもらうため

会社が銀行に「事業内容」をあらためて伝えなければならない理由の3つめ。それは、「適正な融資条件を提示してもらうため」です。

融資条件とは。たとえば、「金利」や「担保・保証」など。これら融資条件は、銀行から適正に提示してもらいたいですよね。言い換えると、悪い融資条件を提示されたくはないですよね?

ところが。会社が銀行に「事業内容」を伝えられていないと、必要以上に悪い融資条件を提示される可能性があります。

なぜなら、銀行は決算書の「数字ばかり」を見て、融資条件を決めることになるからです。

たしかに、決算書の数字は、融資条件を決めるうえで重要な材料ではあるけれど。こと中小企業の決算書については、表面的な数字だけではかることが望ましくない「事情」があります。

その「事情」とは?

まず、多くの中小企業は「経営と所有が一体」です。「社長=株主」です。大企業のように、第三者株主の関与が無いということもあってか、7割近くの中小企業が「赤字」だとのデータがあります。

また、赤字の理由は「中小企業の財務基盤が大企業に比べると弱い」という事情もあるでしょう。

ゆえに、現状の財務状況(決算書)だけでは、会社の評価は低くならざるを得ません。結果として、融資条件が悪くなる。高い金利が提示されたり、担保・保証を要求される。

でも、中小企業は大企業とは違う「事情」があるのですから。銀行にはそこを汲んでもらったうえで、融資条件を決めてもらうべきでしょう。

それには、さきほどまで話をしてきた「事業の内容や成長可能性」に関することに加えて、「社長個人の資質・資産」についても評価に含めてもらう必要があります。

経営と所有が一体なのですから、会社ばかり、会社の決算書ばかりではなく。社長個人の資質・資産まで見てもらうようにしましょう。見てもらうためには、関連する情報をみずから開示することです。

会社が銀行に「事業内容」をあらためて伝える方法

ここまで、 会社が銀行に「事業内容」をあらためて伝えなければならない3つの理由をお話してきました。

ここからは、実際に伝える「方法」についてお話をしていきます。

といっても、結論はシンプル。「ローカルベンチマーク」を使いましょう、という結論です。

ローカルベンチマークとは。経済産業省が、「企業の経営状態の把握、いわゆる「健康診断」を行うツール(道具)」として提供しているものです。

WEBサイトから、ローカルベンチマークのExcelファイル、とPDFのマニュアルをダウンロードすることができます ↓

このローカルベンチマークのなかみは大きく2つに分かれています。「財務情報」と「非財務情報」です。

このうち、「非財務情報」の部分が、会社が銀行に伝えるべき「事業内容」にあたります。

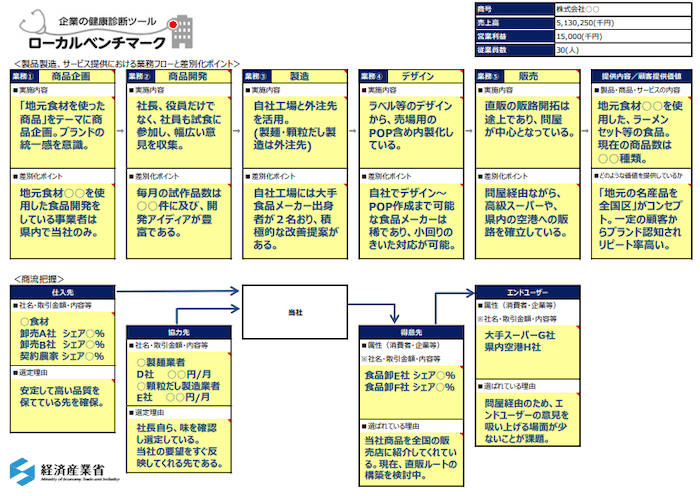

その「非財務情報」は、さらに「商流・業務フロー」と「4つの視点」とに分かれています。このうち、「商流・業務フロー」の記載例がこちらです ↓

上段が「業務フロー」、いわゆる「バリューチェーン」になります。どういう業務プロセスを経て、どういう価値が生み出されるのか。その価値は、同業他社とどう違うのか? を表現できるようになっています。

下段は「商流」です。仕入先や外注先からはじまり、自社の得意先、エンドユーザーまでの流れを図解。これにより、自社のビジネスモデルを明らかにできるようになっています。

これらの情報が無いと、銀行は意外と会社のことが理解できていないものです。必要な情報が、コンパクトにシート1枚にまとまっていますので、ぜひ使ってみましょう。

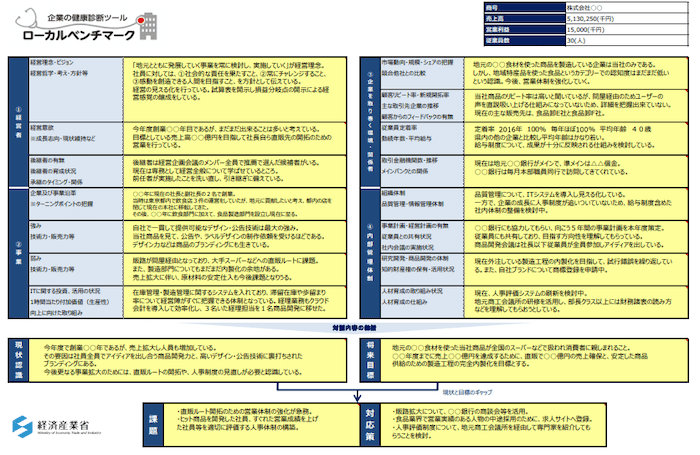

続いて、「4つの視点」がこちらです ↓

経営者に関する情報(経営理念や後継者の有無など)、事業に関する情報(強み、弱みなど)、企業を取り巻く環境・関係者に関する情報(市場動向や各種指標など)、内部管理体制に関する情報(組織体制、事業計画など)を記載するようになっています。

総括として、現状認識と将来目標を明らかにし、課題と対応策を明らかにする。という構成です。こちらも、必要な情報がシート1枚にまとまっています。

この「ローカルベンチマーク」を使うメリットは、会社が銀行に伝えるべき「事業内容」について、「漏れなく」情報を網羅できること。コンパクトにまとめられることです。

こういったものをイチからつくろうと思うと、意外とタイヘンなものでしょう。

マニュアルや、Excel内のコメントが充実しているので、作成するときにも迷ったり悩んだりすることが少ないように配慮されています。

ぜひいちど作成して、銀行に提示・説明をするようにしてみましょう。

なお、ローカルベンチマークの「財務情報」に関するポイントは、こちらのブログ記事を参考にしていただければ ↓

ローカルベンチマークにはないけれど、会社が銀行に伝えるべきこととして、「社長個人の資産」があります。

これについては、別途、社長個人の名義で所有している資産、負債があればあわせて列記した書類を作成。銀行に提示・説明をするのがよいでしょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行から融資を受けようとしている、あるいは、すでに融資を受けている、というのであれば。会社は銀行に「事業内容」をあらためて伝えることが必要です。

その理由と、実際に自社の「事業内容」を銀行に伝える方法を理解しておきましょう。

- 決算書では伝わらない

- 決算書から将来性はわからない

- 適正な融資条件を提示してもらうため