本来、銀行融資を受けるには、「相応の書類」が必要ですが。コロナ融資では「緊急性」を優先するために、必要書類は最低限まで減らされました。

結果、コロナ融資で忘れられてしまったかもしれない「実は融資を受けるのに必要な書類」についてお話をしていきます。

コロナ融資は特別に必要書類が少ない

本記事の投稿日現在(2020年8月18日)、新型コロナウイルスの影響により、多くの会社・個人事業者が厳しい資金繰りを強いられています。

そのような状況から、国や地方自治体の主導のもと、緊急かつ大規模な融資の実行が進められてきました。

代表的なものでは、日本政策金融公庫の「新型コロナウイルス感染症特別貸付」や、民間金融機関を利用する「セーフティネット保証」が挙げられます。

これらの「コロナ関連の融資(以下、コロナ融資)」の実行が進むにつれて、一部に次のような声を耳にするようになりました↓

- ”拍子抜けするほどカンタンに融資が受けられた!”

- ”ほとんど手間もなく融資が受けられた!”

これらの声の背景には、「コロナ融資を受けるための必要書類が極めて少ない」という特殊事情があります。

本来、銀行融資を受けるには、「相応の書類」が必要です。けれども、コロナ融資では「緊急性」を優先するために、必要書類は最低限まで減らされました。

だから、「カンタンに融資が受けられた」「ほとんど手間もなく」といった声が聞かれるようになったわけです。

けれども。コロナ融資は「特別」だったのであって、コロナ融資のあと、つまり、これから先の通常の融資では、従来どおりの書類が必要になります。

これから先も融資を必要とする会社は、そのことを忘れてはいけません。

というわけで。 コロナ融資で忘れられてしまったかもしれないけれど、「実は融資を受けるのに必要な書類」についてお話をしていきます。

その必要な書類とは、次の3つです↓

- 試算表

- 資金繰り表

- 借入金一覧表

それでは、このあと順番に見ていきましょう。

コロナ融資で忘れられた「実は融資を受けるのに必要な書類」

《必要な書類1》試算表

コロナ融資で忘れられてしまったかもしれないけれど、「実は融資を受けるのに必要な書類」の1つめ。それは、「試算表」です。

決算日から数ヶ月以上経ったところで融資を受けようとすると、銀行からは「試算表を見せてください」と言われます。

決算書が1年ごとの業績を示す書類であるのに対して、試算表は1か月ごとの業績を示す書類です。ゆえに銀行は、試算表で最新の業績を把握したいと考えます。

にもかかわらず。試算表ができていない、試算表を毎月作っていない、となれば。銀行は、会社の最新の業績が分からないことから、融資をしづらいものです。

したがって、融資をスムーズに受けるためには、日ごろから試算表をつくっておくことが大切になります。

もちろん、銀行融資以前に、会社自身が「自社の状況を把握するため」に試算表はつくっておくべきであることは言うまでもありません。

だからこそ、融資のときに試算表が出てこない会社を銀行は警戒します。「試算表もつくらずにだいじょうぶなのかな?(だいじょうぶなわけがない)」と考えるからです。

この点で。コロナ融資では、必ずしも試算表の提示は必要とされませんでした。試算表がなくても、コロナ融資は受けられました。

けれども、これから先の融資では、そうはいきません。試算表もない会社は、融資を受けるのが困難であることを心得ておきましょう。

《必要な書類2》資金繰り表

コロナ融資で忘れられてしまったかもしれないけれど、「実は融資を受けるのに必要な書類」の2つめ。それは、「資金繰り表」です。

資金繰り表とは。資金繰り、つまり「おカネの入金・出金状況」をまとめた表のことを言います。

たとえば、8月のアタマは 400万円の現金・預金がありました。その現金・預金が、売上入金で 600万円増え、仕入や経費で 500万円減りました。

さらに、借入金を 50万円返済しました。結果、8月末の現金・預金は 450万円になりました。というようなことを、時系列で将来にわたり作成していくのが資金繰り表です。

このなかで一番だいじなのが、毎月末の「現金・預金の残高」になります。これがマイナスになっては絶対にダメ。ほんとうにマイナスになったら倒産してしまうからです。

だから銀行は、会社が倒産することなく返済し続けられるか? の判断材料として、「資金繰り表を見たい」と考えています。

にもかかわらず。会社が資金繰り表をつくっていなかったとしたらどうでしょう?

銀行としては知りたい情報が得られないので、当然、融資をしづらくなります。会社としては、融資が受けにくくなる。

この点で。「資金繰り表なんかなくても融資を受けられたよ」という会社もあることでしょう。けれども、それは「ラッキーだった」と考えておくべきです。

たとえ会社が資金繰り表をつくっていなかったとしても、銀行(の担当者)は必ず資金繰りを検討しています。会社の代わりに、銀行が資金繰り表をつくっているということです。

しかしながら、銀行もヒマではありません。いつもいつも、会社の代わりに資金繰りを考えてくれるわけではありません。

だからもし銀行(の担当者)が忙しければ、あるいは、ほかに優先すべき案件があれば、自社の融資は後回しにされてしまいます。場合によっては、放置されてしまいます。

コロナ融資では、資金繰り表の提示は必要とされませんでしたが。これから先の融資では、資金繰り表の作成が欠かせない、と言っていいでしょう。

長引くコロナの影響で、もうしばらくは資金繰りが厳しい会社があるはずです。そのような会社もある状況のなかで、資金繰り表が無い会社に融資をするのは危険。そう銀行は考えるはずです。

日ごろから、資金繰り表の作成・管理ができる会社になりましょう。

《必要な書類3》借入金一覧表

コロナ融資で忘れられてしまったかもしれないけれど、「実は融資を受けるのに必要な書類」の3つめ。それは、「借入金一覧表」です。

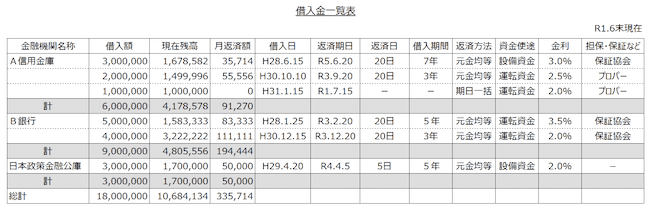

借入金一覧表とは、その名のとおり、会社の借入金を一覧にした表になります。とくに決まった様式があるわけではありませんが、おおむねこのような感じです↓

項目としては、当初借入額や現在の残高、毎月の返済額、借入日や返済期日、毎月の返済日、借入期間。さらには、返済方法や資金使途、金利、担保・保証などになります。

ではなぜ、このような借入金一覧表を作成すべきなのか? それは、銀行が「ほかの銀行の動きを気にしている」からです。

たとえば、A銀行とB銀行から融資を受けている会社があったとします。すると、A銀行は、「B銀行が融資を増やしているか、それとも減らしているか」が気になる。B銀行も同じように、A銀行の融資を気にしているのです。

銀行にはそれぞれ「競争意識」があります。

あっちの銀行が融資をするなら、ウチも負けずに融資をしたい。あっちの銀行が融資を引き上げるのなら、ウチも遅れを取らずに引き上げたい。そう考えるのが銀行です。

だから、銀行は「ほかの銀行の動き」を把握するために、「借入金一覧表」があったらいいなぁ、と考えています。

ところが。コロナ融資に関しては、国が「貸しなさい、もっと貸しなさい」と言うのですから、「ほかの銀行の動き」を気にしている状況ではありませんでした。

その「特殊」な状況も、これから先の融資では元に戻ることでしょう。

前述した「試算表」にしても、「資金繰り表」にしても。そして、「借入金一覧表」にしても。銀行が「欲しい」と考える情報を提供できなければ、融資は受けにくくなります。

融資をスムーズに受けるためには、銀行の考え方を理解しておくことが重要です 。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

本来、銀行融資を受けるには、「相応の書類」が必要です。けれども。コロナ融資では「緊急性」を優先するために、必要書類は最低限まで減らされました。

結果、コロナ融資で忘れられてしまったかもしれない「実は融資を受けるのに必要な書類」について、これから先の融資を受けるために押さえておきましょう。

- 試算表

- 資金繰り表

- 借入金一覧表