2021年4月1日から「伴走支援型特別保証制度」がスタートしました。

本制度の概要をお話しつつ、同制度から見えてくる「コロナ後の銀行融資・銀行対応」について、お話をしていきます。

コロナ禍の銀行融資は異常だった。

2021年4月1日から「伴走支援型特別保証制度」がスタートしました。新型コロナで影響を受けた会社に対する融資制度のひとつです。同年3月31日で終了した「実質無利子・無担保融資」に次ぐもの、という位置づけで考えてよいでしょう。

本投稿日現在(2021年4月7日)、まだまだコロナの影響は続いていますから。必要に応じて、使える制度は積極的に使っていく。そのために情報収集を続けていくことが、会社を早く・効果的に立て直すためにも重要です。

というわけで、まずは「伴走支援型特別保証制度」の概要についてお話をしつつ。同制度から見えてくる「コロナ後の銀行融資・銀行対応」について、お話をしていきます。コロナ禍での銀行融資は、ある意味で「異常」でしたから。コロナ後はどうなるのか? を考えておくようにしましょう。

今後の銀行融資・銀行対応も「コロナ禍と同じ」に考えていると、思うように銀行融資が受けられない… ということになりかねませんので。

伴走支援型特別保証制度の概要

それではさっそく、伴走支援型特別保証制度の概要を確認していきましょう。次のとおりです↓

- 保証限度額 … 4,000万円

- 保証期間 … 10年以内

- 据置期間 … 5年以内

- 金利 … 銀行による

- 保証料率 … 0.2%

上記のとおり、本制度による融資上限額は 4,000万円です。融資期間は最長 10年、据置期間は最長5年と長めになっています。このあたりは、「資金繰りが厳しい現状」を想定してのことでしょう。

金利は、各銀行ごとに決められます。つまり、利息の支払いは必要であり、以前の「実質無利子」とは異なるところです。

また、本制度は「信用保証協会」の保証(後述する「セーフティネット保証」あるいは「危機関連保証」)を必要とします。ゆえに、会社は「信用保証料」を支払わなければいけませんが、保証料率は原則 0.85%であることを考えると、0.2%はかなりの優遇です。

というように、伴走支援型特別保証制度は、通常の融資に比べて有利な面があります。ただし、利用するためには、一定の「要件」を満たさなければいけません。その要件を、このあと確認していきましょう。

本制度を利用するための要件

伴走支援型特別保証制度を利用するための要件は、おもに次の3つです↓

- セーフティネット保証4号、5号、危機関連保証のいずれかの認定を受ける

- 経営行動計画書を作成する

- 四半期に1度、銀行のモニタリングを受ける

これらを順番に見ていくと…

- については「枠」に注意が必要です。セーフティネット保証・危機関連保証には枠があり、これまでにその枠を使い切っている場合には、本制度を利用することができません。枠の金額は、セーフティネット保証と危機関連保証それぞれ、最大 8,000万円(有担保であれば2億8,000万円)になります。

- については、「計画書をつくりなさいよ」ということです。コロナ禍の融資では求められなかったところですから、メンドーに思われるかもしれませんが。これからは、「計画もないような会社は支援をしてもらうのが難しい」というメッセージを読み取るべきところです。

- については、「伴走支援型」の名のとおり、銀行が継続的に伴走支援をする、そのあらわれが「モニタリング」になります。具体的には、4半期ごとの計画進捗チェックや財務分析、といったことがあげられているところです。

以上が、伴走支援型特別保証制度の概要と、利用するための要件になります。これらを知って、「ふーん、そうなんだ」で終わりにするのではなく。本制度から見える、コロナ後の銀行融資・銀行対応について、このあと考えていきましょう。今後の銀行融資・銀行対応に、役立つはずです。

ついに来る、事業性評価の大波に備えよ

さきほどお話をした、伴走支援型特別保証制度を利用するための要件について。「経営行動計画書の作成」と「モニタリング」が、今後の銀行融資・銀行対応のポイントになります。

まず、経営行動計画書とは。いわゆる「経営計画書」です。サンプルは、中小企業庁が公表をしていますので、いちど眺めてみるといいでしょう↓

経営行動計画書サンプル(中小企業庁WEBサイト)

たった1枚のボリュームではありますが、計画として押さえるべき項目が盛り込まれています。具体的には、「現状認識(強み・弱み分析を含む)」「財務分析」「アクションプラン」。単なる数値計画(数字あそび)にならないよう、数値の裏付けとしてあるべき項目が盛り込まれていることがわかります。

そんな経営行動計画書を見て、「ピーン」と来た方はなかなかです(←なぜか上から目線)。「これって、ローカルベンチマークと同じじゃね?」と思われた方は、そのとおりです。実際、経営行動計画書にも、ローカルベンチマークで代用可能な項目があると明記されています。

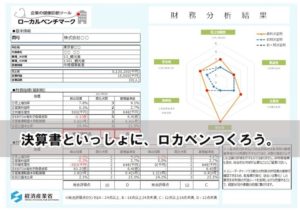

ちなみに、ローカルベンチマークとは。経済産業省が無料で提供している「会社の経営状態の把握するためのツール」です↓

上記のサイトでは、会社の経営状態を「財務情報(数字ではかれる情報)」と「非財務情報(数字でははかれない情報)」の両面から把握するための「Excelファイル」が提供されています。

そのローカルベンチマークは、経済産業省によれば「企業の経営者等や金融機関・支援機関等が、企業の状態を把握し、双方が同じ目線で対話を行うための基本的な枠組みであり、事業性評価の「入口」として活用されることが期待されるもの」という位置づけです。

「事業性評価」とは、平たく言うと、「決算書などの財務データや担保・保証だけに頼らず、融資先の事業の内容や将来性を評価しよう」という考え方になります。2016年あたりから、金融庁が銀行に対してうながしている考え方です。

このあたりを見ると、銀行が会社を「伴走支援」するにあたって、ローカルベンチマークはまさにうってつけのツールだとわかりますよね。とはいえ、ローカルベンチマークは、伴走支援型特別保証制度のためにつくられたわけではありません。

ずっとずっと前からありました。事業性評価の入口として、活用を期待され続けて、いまがあります。はっきり言って、あまり活用もされてこなかったし、事業性評価という考え方自体、コロナ禍でぶっとんでしまった観があります。それどころじゃない、みたいな。

けれども今後は、新しい生活様式のもと、ワクチンも広がり、いずれはコロナも落ち着いていくことでしょう。そうなれば、銀行も腰を据えて「事業性評価」に取り組んでいくものと想像します。伴走支援型特別保証制度は、その「きっかけ」になるものだ。というのが、わたしの考えです。

つまり、コロナ後の銀行融資・銀行対応には「事業性評価」の考え方が欠かせません。会社としては、銀行が事業性評価に取り組みやすい「情報を提供する」ことが重要になります。銀行は、情報を提供してもらえる会社のほうが融資に取り組みやすく、情報を提供してもらえない会社の融資は後回しになるだろうからです。

というわけで。会社は、事業性評価に対する理解を深めると同時に、情報を提供する準備を進めていきましょう。そのとっかかりとしておすすめなのが、「ローカルベンチマーク」です。ローカルベンチマークをつかうにあたってのポイントは、過去のブログ記事で書いています。参考にしていただければ↓

まとめ

2021年4月1日から「伴走支援型特別保証制度」がスタート。本制度の概要をお話しつつ、同制度から見えてくる「コロナ後の銀行融資・銀行対応」について、お話をしてきました。

コロナ後は、「事業性評価」がポイントになります。銀行が事業性評価に取り組みやすいように、会社はローカルベンチマークをつかって情報提供していきましょう。銀行にとって、融資をしやすい会社になるはずです。