国の後押しもあり、地方銀行を中心に「再編(統合・合併)」が進んでいるところです。

そこで。再編が進む銀行、そのとき会社はどうなるか?どうすればいいか? について、お話をしていきます。

取り込む側と取り込まれる側と。

いま現在、国内の少子高齢化・人口減少、長引く低金利によって、多くの銀行は厳しい経営状況にあります。そこで、国の後押しもあり、地方銀行を中心に「再編(統合・合併)」が進んでいるところです。

再編が進めば、その先には「取り込む側の銀行」と「取り込まれる側の銀行」とが生まれます。結果、いずれの銀行も、融資姿勢には多かれ少なかれ変化が起きるわけですが。

とくに、「取り込まれる側の銀行」の変化は大きく、「取り込まれる側の銀行」から融資を受けている会社は、相応の影響を受けるものと考えられます。それも、望ましくない影響を。

というわけで。再編が進む銀行、そのとき会社はどうなるか?について、お話をしていきます。具体的には次のとおりです↓

- 融資が受けにくくなる

- 金利が上がる

- 担当者が来なくなる

「どうなるか?」ということだけではなく、「会社はいまどうすればいいか?」についても、あわせてお話をしていきます。それではこのあと、順番に見ていきましょう。

再編が進む銀行、そのとき会社はどうなるか?

融資が受けにくくなる

銀行の再編によって、複数の銀行が1つになることがあります。たとえば、A銀行とB銀行が1つにになる。A銀行が取り込む側、B銀行が取り込まれる側とした場合。

自社がB銀行から融資を受けている場合にはどうなるか? すでに受けている融資はともかく、新規の融資については、いままでよりも融資が受けにくくなることが考えられます。

通常、取り込む側の銀行のほうが業績が良く、融資方針も取り込む側の銀行のほうに合わせられるものです。したがって、B銀行から融資を受けていた会社にすると、融資のハードルは高くなります。

では、A銀行とB銀行の両方から融資を受けている会社であればどうでしょう? いままでは2つあった取引銀行が、1つに減るわけですから、融資の「選択肢」が減ることになります。

いままでは、A銀行に融資を断られてもB銀行で融資を受けられることがあった。これからは、B銀行という選択肢がなくなる。やはり、融資が受けにくくなると言えるでしょう。

では、再編に備えて、いま会社にできることはなにか?

できるだけ、業績が良い銀行とお付き合いをしておくことです。銀行どうしを比較すれば、業績が良い銀行も悪い銀行もあります。

将来、どのような再編が起きるかを完全に予測することはできませんが、業績が良い銀行とお付き合いをしておくことで、「融資が受けにくくなる」という可能性を小さくはできるはずです。

この点で。各銀行が公表している「ディスクロージャー誌」が参考になります。

ひとつの銀行のディスクロージャー誌だけを見ていても、よくわからないかもしれませんが。複数の銀行のディスクロージャー誌を並べて比べてみれば、良し悪しがわかりやすくなります。

ですからまずは、自社の周囲にある銀行のディスクロージャー誌を集めてみるところからはじめてみましょう。そのうえで、業績が良い銀行とお付き合いをはじめてみるのがおすすめです。

はじめての銀行に融資を申し込むにあたっては、こちらの記事も参考にどうぞ↓

金利が上がる

銀行の再編によって、銀行の数が減ると。融資を受ける際の金利が上がる、と考えられます。

銀行の数が多ければ、銀行どうしの競争が起きる。各銀行は、より多くの融資先を獲得するために「金利の引き下げ」を展開せざるをえない。というのが、これまでの状況でした。

ところが、再編で銀行の数が減れば、競争は少なくなる。あるいは、なくなります。この状況であれば、銀行は少々金利を上げたとしても、会社は融資を受けざるをえません。

これまでのように、「ほかの銀行で借りればいい」という選択肢がなくなるからです。

では、再編に備えて、いま会社にできることはなにか?

ひとつは、できるだけ自社の業績を良くする、決算書の内容を良くすることです。端的に言えば、きちんと利益を出す、出し続けること。あたりまえの話ではありますが、そのあたりまえがより重要になるものと理解しておきましょう。

決算書の内容が良い会社ほど、融資は受けやすく、金利は低くなります。逆に、決算書の内容が悪いほど、融資は受けにくく、金利は高くなります。

節税のために、経費を増やして利益を減らそうとする社長は、注意が必要です。税金は減るかもしれませんが、引き換えに、融資が受けにくくなる、金利が高くなります。

それからもうひとつ、再編に備えて会社にできること。それは、「事業性評価」への対応です。

事業性評価とは、言い換えると「いま現在の決算書だけではなく、事業の内容や成長可能性も評価しよう」という考え方になります。金融庁が、銀行に対して要求している考え方です。

したがって、会社は決算書の内容を良くすることに加えて、「事業の内容や成長可能性」をアピールできるようにしておきましょう。

決算書にしても、試算表にしても。銀行は「数字」だけを見ているのでは、事業の内容も成長可能性もわかりません。事業性評価ができないのです。

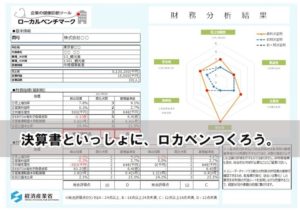

だから、会社のほうから「事業の内容や成長可能性」を、銀行に伝える必要があります。具体的には、「ローカルベンチマーク」というツールを使うのがおすすめです。

くわしくはこちらの記事も参考に、準備を進めていくとよいでしょう↓

担当者が来なくなる

再編によって銀行の数が減ると、支店も減り、銀行員の数も減っていくものと考えられます。

そもそも、銀行の数が多すぎる、支店が多すぎる、銀行員が多すぎるから、多くの銀行の経営状況は厳しいわけですから。再編の先に、数が減るのは既定路線だと言えるでしょう。

では、銀行員の数が減るとどうなるか?

これまでのように、銀行担当者が会社には来なくなることが考えられます。銀行担当者ひとりあたりの担当先が増えて、とてもこれまでのように外回りなんてできない。優先順位の低い担当先には行かない。

こういった現象は、すでに起き始めていることでもあります。

銀行担当者が来なくなれば、銀行からの情報が得にくくなるのはもちろん、会社側も情報を伝えにくくなる。銀行は会社の状況を把握しづらくなるので、積極的な融資もしづらくなるでしょう。

では、再編に備えて、いま会社にできることはなにか?

ひとつは、会社の業績を良くすることです。銀行担当者にとって、優先順位が低い担当先にならないように、業績が良くて融資がしやすい会社を目指しましょう。

それから、もうひとつ。銀行担当者が来れないのであれば、会社のほうから行くことです。目安としては四半期にいちど、試算表を持って、支店まで状況報告に行きましょう。

銀行担当者もみずから出向くよりはラクなので、お互いに情報交換できる場として受け入れてもらえるはずです。

なお、試算表だけではなく、資金繰り表や借入金一覧表も持参することをおすすめします。より自社の状況を明確に伝えられることに加え、銀行担当者は融資をしやすくなるからです。

銀行担当者が融資案件に取り組む際には、「稟議書」をつくらなければいけません。その稟議書をつくるにあたって、試算表や資金繰り表、借入金一覧表といった書類はおおいに役立ちます。

逆に、それらの書類が無いと、銀行担当者は情報収集からはじめなければならず、稟議書をつくるのにも手間と時間がかかります。結果、融資をしづらい担当先として、優先順位は下がるものです。

そのような事態を避けるためにも、書類の作成・持参をするようにしましょう。

まとめ

国の後押しもあり、地方銀行を中心に「再編(統合・合併)」が進んでいるところです。再編が進む銀行、そのとき会社はどうなるか?どうすればいいか? を押さえておきましょう。

- 融資が受けにくくなる

- 金利が上がる

- 担当者が来なくなる