” 今期は赤字かぁ… しかたない ”

たしかに、しかたないのかもしれませんが。銀行融資については、しかたないではすまされない。ということで、赤字のときにやるべき銀行対策についてお話をします。

「今期は赤字かぁ…」というときにやるべき3つの銀行融資対策

長く事業を続けていると、良いときもあれば悪いときもあるわけで。黒字のときばかりではありません。赤字のときだってある、というのはいたしかたないことでもあります。

だがしかし。銀行融資を考えるのであれば、「赤字」をただただ受け入れるわけにはいきません。「赤字」は銀行が忌み嫌うもののひとつだからです。

ならば、今期の赤字はしかたがないにしても、なにか次善の策はないものか… ということでお話をするのがこちらです ↓

- 最終利益は赤字でも営業利益は黒字にする

- 翌期の赤字を前倒しする

- 今期のうちに融資を受ける

それでは、このあと順番に見ていきましょう。

《対策①》最終利益は赤字でも営業利益は黒字にする

銀行融資において、ぜがひでも避けたいモノのひとつが「赤字」です。

なぜなら、銀行は決算書の黒字を、その会社の返済能力として評価しているからです。逆に、赤字であれば「返済能力無し」のレッテルが貼られます。

ただし、同じ「赤字」でも、銀行の評価が異なるケースがあります。それがこちらです ↓

- 最終利益(当期純利益)が赤字、営業利益も赤字

- 最終利益(当期純利益)は赤字、営業利益は黒字

上記の①②はともに最終利益が赤字ですが、営業利益に違いがあります。①は営業利益も赤字ですが、②は営業利益は黒字です。

どちらがよいか(正確にはどちらがマシか)と言えば、営業利益は黒字の②のほうです。

理由は、最終利益よりも営業利益のほうが、より本質的な「稼ぐチカラ」を示す利益だからです。

ゆえに、最終利益が赤字でも、営業利益が黒字にはできないかを検討しましょう。①ではなく②にならないか、ということです。

では続いて、その具体策について見ていきましょう。

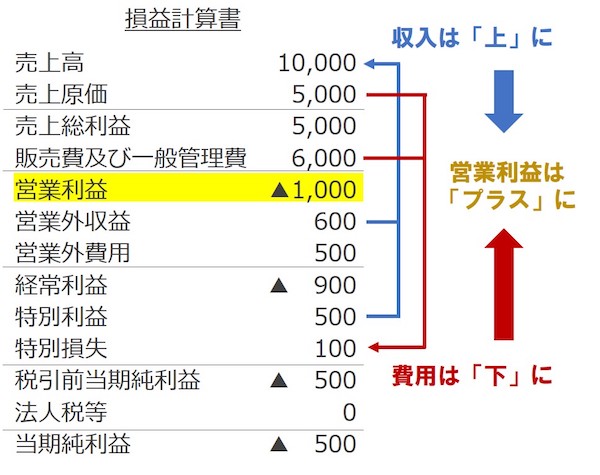

収入は上に・費用は下に、が鉄則

最終利益が赤字でも、営業利益は黒字にする方法があります。それがこちら ↓

- 営業外収益や特別利益を、売上高に持ってくる(収入は上に)

- 売上原価や販売費及び一般管理費を、特別損失に持ってくる(費用は下に)

これを損益計算書で図解したものがこちらです ↓

上記の損益計算書では、最終利益(当期純利益)も営業利益も赤字ですが。「収入を上に・費用を下に」持ってくることで、営業利益だけは黒字にすることができる。というケースがあります。

たとえば。売上高に入れても差しつかえない収入を、営業外収益にしている場合。営業外収益から売上高に、数字を移動させることで、営業利益はプラスの方向に振れます。

また、特別損失にすべき費用を、販売費及び一般管理費にしている場合。販売費及び一般管理費から特別損失に、数字を移動させることで、やはり営業利益はプラスの方向に振れます。

このように、営業利益をプラスにできないかは、必ず検討をするようにしましょう。詳しくはこちらの記事をどうぞ ↓

《対策②》翌期の赤字を前倒しする

最終利益(当期純利益)の赤字については、「2期連続赤字」はなんとしても避けたいところです。

そもそも、いちど赤字がでるだけでも、銀行は「このあともずっと赤字なのかなぁ?」とネガティブな見方をするものです。

そこに加えて2期連続ともなれば、それはもう心配をするだけではおさまらず。融資審査の際には大きな減点評価を受けることになります。

じゃあどうするか? 今期は赤字だとしても、翌期は黒字にすること考える。これがだいじです。では、具体策を見ていきましょう。

今期の収入を翌期へ、翌期の費用を今期へ

今期は赤字だとしても、翌期は黒字にする方法があります。それがこちら ↓

- 今期の収入を、翌期に繰り延べる

- 翌期の費用を、今期に前倒しする

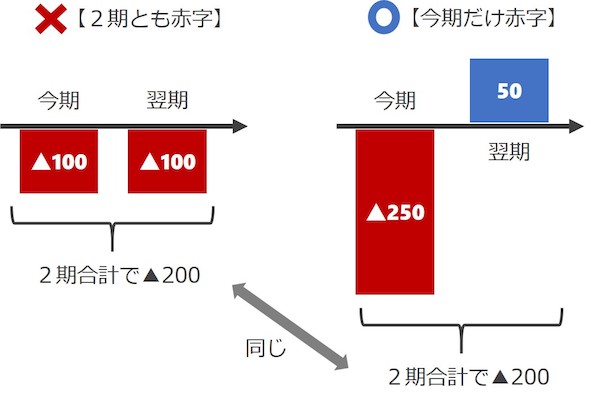

これを図解したものがこちらです ↓

上図の左側(2期とも赤字)と右側(今期だけ赤字)、どちらも2期合計では「▲200」の赤字という前提は同じです。

そこで、どうせ同じ(今期の赤字がやむをえない)なのであれば、右側(今期だけ赤字)の状況を目指す、ということです。

方法は前述したとおり。「今期の収入を、翌期に繰り延べる」あるいは、「翌期の費用を、今期に前倒しする」ことで、翌期が赤字に陥る可能性を減らすのです。

具体的には、今期末に予定していた売上で翌期まで待てるものはないか(収入の繰り延べ)や、翌期に予定していた設備更新を今期にできないか(費用の前倒し)など。

ただし、ムリな繰り延べ・前倒しは、税金計算のルールに違反することがあります。顧問税理士などにも相談をしながら対応するのがベストです。

《対策③》今期のうちに融資を受ける

今期は赤字だとわかったら。翌期を迎える前、つまり、今期のうちに融資を受けましょう。

なぜなら、今期のうちであれば、銀行が融資審査で見る決算書は「前期の決算書(黒字が前提)」だからです。今期(赤字)の決算書はまだできていないのです。

会社の業績をあらわす書類には、「年一回の決算書」のほかに「毎月の試算表」もあります。では、銀行が融資審査の際に、どちらを重視するのかと言えば「決算書」のほうです。

「試算表」は決算を迎える前の、文字どおり「試算」だと考えると。最終的にきちんと確定した「決算書」が重視されるのは当然と言えます。

ですから、今期の「赤字の決算書」ができあがる前に融資を受けられるように動かなければいけません。

ただし、ここで注意点が2つあります。

- 今期の赤字をできる限り早く予測し、できる限り早く融資を申し込む

- 来期の黒字予測を、銀行に説明できる準備をしておく

上記①について。前期の決算日から時間がたてばたつほど、銀行からは「最新の試算表」を要求されることになります。

いくら決算書が重視されるとは言っても。「足元の状況」を確認しようと、銀行は慎重です。

このとき、決算日から2〜3ヶ月ていどのあいだであれば、試算表まで要求されないことがあります。決算書だけでいいですよ、と。これだと、今期の赤字は明るみにはなりません。

また、試算表が必要だと言われても。決算日から日が浅ければ浅いほど、赤字の金額はまだ少額という可能性があります。ゆえに、今期の赤字は早く予測し、早く融資を申込むことです。

上記②について。試算表などによって、今期の赤字が明るみになっている場合。「今期は赤字だけど、来期は黒字です(だから心配しないで)」という説得材料が必要です。

具体的には、翌期の「経営計画書(利益計画)」や「資金繰り表」になります。こういうモノがないなかで、赤字の試算表を見せるから銀行はヒいてしまうのです。

必要な手間を惜しまずにいきましょう。書類の作り方などがわからないのであれば勉強をしましょう。

まとめ

「今期は赤字かぁ…」というときにやるべき3つの銀行融資対策についてお話をしてきました。

今期の赤字が確定した場合(決算書ができあがった場合)、翌期に銀行から融資を受けることは難しくなります。銀行は赤字の会社を嫌うからです。

だから、今期は赤字だとわかったら、忘れずに3つの対策を講じること。そして、借りることができるうちに借りておくことです。

おカネはいつ必要になるかわかりません。借りたいときには借りられないかもしれません。

- もっと銀行融資・資金調達について知りたい方 → 「まとめ記事」ページ

- 銀行融資・資金調達についてじっくり勉強したい方 → 「セミナー」ご案内ページ

- 銀行融資・資金調達について専門家のサポートを受けたい方 → 「コンサルティング」ご案内ページ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから