”仕事で使っているクルマを売ったんだけど、仕訳とか確定申告とかどうすんの?”

うーん、それは悩みますよね。というわけで、仕事で使う自動車を売ったときの仕訳・確定申告書の書き方についてお話をしていきます。

一筋縄ではいかない「仕事で使う自動車を売った」ときの仕訳と確定申告

フリーランス・個人事業者が、仕事で使っている(プライベートと兼用含む)クルマを売ったときの仕訳って? 確定申告はどうするの?

このように、ふだんとは違った「イレギュラーなイベント」が起きると、仕訳や確定申告は悩んでしまいますよね。

しかも。経理・確定申告の書籍はあまたあれど、「仕事で使う自動車を売った」ときのことについて、記載されているものはほとんどありません(わたしが知る限り)。

というわけで。仕事で使う自動車を売ったときの仕訳・確定申告書の書き方についてお話をしていきます。

はじめに、「注意点」をまとめてしまいます。こちらです ↓

- 売ったときの利益・損は所得税額に影響する

- 売ったときの仕訳がひとくせある

- 確定申告書の書き方がいつもと違う

- 消費税の納税額にも影響する【消費税を納める義務がある場合に限る】

上記のとおり、いろいろあります。ゆえに、誤った仕訳・確定申告をしてしまうケースが少なくありません。

場合によっては、納税額にも影響するところですから、じゅうぶんに気をつけましょう。

具体的には、以下の手順に沿って進めていきます ↓

- 減価償却費を計算する

- 仕訳をする

- 青色申告決算書の「減価償却費の計算」に記載する

- 確定申告書Bで税金の計算をする

- 消費税の計算をする【消費税を納める義務がある場合に限る】

それではこのあと、上記の手順について順番に見ていきます。

以下、じぶんが青色申告者である(青色申告承認申請書を税務署に提出している)ことを前提にお話をいたします。

《手順①》減価償却費を計算する

このあとお話をしていくにあたり、下記のケースを例として話を進めます ↓

- 自動車は、平成24年1月に 2,000,000円で購入。平成29年3月に 800,000円で売却

- 車種はステップワゴン、耐用年数は 6年(償却率 0.167)、償却方法は定額法

- 自動車の使い方は、仕事で7割、プライベートで3割

- 平成29年分の帳簿つけ・確定申告についてどうすればよいか悩んでいる

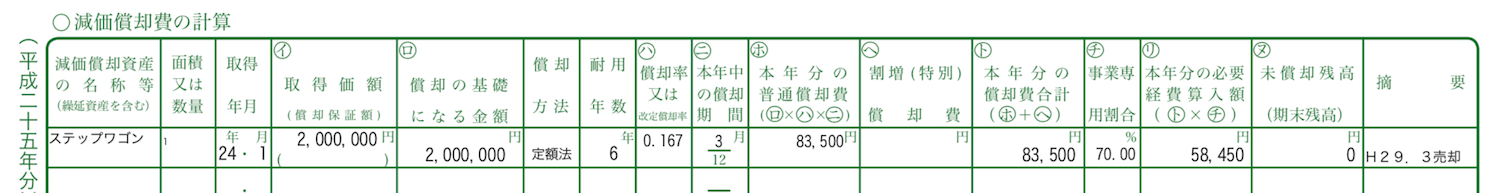

まずは、1つめの手順として、平成29年1月から3月に売るまでの「減価償却費」を計算します。次のとおりです ↓

購入金額 2,000,000 × 償却率 0.167 × 3/12(1月から3月) = 83,500 円

うち、仕事分は 83,500円 × 仕事で使う割合 70% = 58,450 円

プライベート分は 83,500円 × プライベートで使う割合 30% = 25,050 円

これにもとづいて、手順②へと進みます。

《手順②》仕訳をする

自動車を売ったときの仕訳は次のとおりです ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | 摘要 |

| 普通預金 | 800,000 | ステップワゴン売却 | ||

| 減価償却費 | 58,450 | ステップワゴン減価償却 | ||

| 事業主貸 | 25,050 | ステップワゴン減価償却 | ||

| 車両運搬具 | 330,000 | ステップワゴン売却 | ||

| 事業主借 | 553,500 | ステップワゴン売却 | ||

| 借方合計 | 883,500 | 貸方合計 | 883,500 |

上記のうち、「普通預金」の金額 800,000は、売却金額(買取価格)です。

また、「減価償却費」「事業主貸」の金額は、前述の《手順①》で計算をしたとおりです。

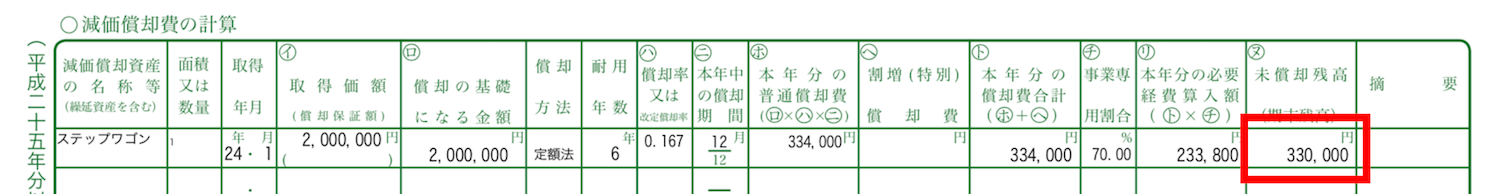

「車両運搬具」の金額「330,000円」はどこからきたのかというと、「前年」の青色申告決算書 3ページにある「減価償却費の計算」からです。下図 赤枠内「未償却残高 330,000」を確認します ↓

以上の金額を、さきほどの仕訳に当てはめたうえで、さいごに差額で「事業主借」の金額を計算します。

今回の例では「553,500」円になりました。ところで、この金額の意味合いとしては、自動車を売ったことによる「利益」です。

2,000,000円で買ったクルマが、毎年の減価償却により 246,500円(330,000 – 58,450 – 25,050)の価値になった(帳簿上)。それが 800,000円で売れたことによる 553,500円(800,000 – 246,500)の利益です。

じゃあなぜ、勘定科目は「事業主借」なのか? どうして「固定資産売却益」などにして収入として計算しないのか?

それが、所得税のルールだからです。仕事で使っている固定資産(クルマなど)を売ったときの利益や損は、仕訳とは「別枠」で考慮するのがルールです。

その「別枠」については、《手順④》でくわしくお話をしますので。ここではひとまず、「そういうもんなんだね」と思っておきましょう。

仕訳については以上として、《手順③》に進みましょう。

本文中では、利益が出る場合を例に仕訳をしました。では、損が出る場合にはどうなるのか?

売却金額(買取価格)が 800,000円ではなく、100,000円(廃車寸前?)だったら… という例での仕訳は次のとおりです ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | 摘要 |

| 普通預金 | 100,000 | ステップワゴン売却 | ||

| 減価償却費 | 58,450 | ステップワゴン減価償却 | ||

| 事業主貸 | 25,050 | ステップワゴン減価償却 | ||

| 車両運搬具 | 330,000 | ステップワゴン売却 | ||

| 事業主貸 | 146,500 | ステップワゴン売却 | ||

| 借方合計 | 330,000 | 貸方合計 | 330,000 |

利益が出た場合と違うのは、仕訳の最終行が「事業主借」ではなく「事業主貸」になったこと。やはり「固定資産売却損」などとはせず、損は「別枠」で考慮します。

《手順③》青色申告決算書の「減価償却費の計算」に記載する

仕訳が済んだところで、確定申告の際に作成する「青色申告決算書」はどうするのか、について見ていきます。

具体的には、青色申告決算書の3ページにある「減価償却の計算」に次のように記載をすることになります ↓

上図について、ポイントはこちら ↓

- 「ニ 本年中の償却期間」は「12分の3」であること(1月から3月まで)

- 「ヌ 未償却残高」は「0」であること(売却したのでなにも残らない)

- 「摘要」には、売却したことがわかる表記をすること

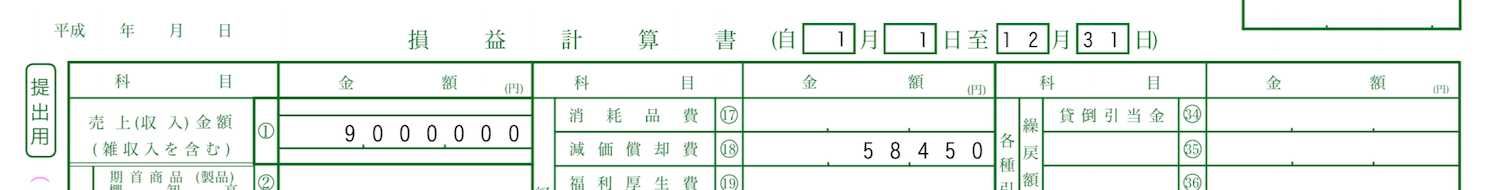

結果として、本年(平成29年)の減価償却費は 58,450円となり、これを青色申告決算書 1ページの「⑱ 減価償却費」の欄に記載することになります ↓

以上で、青色申告決算書の記載は終了です。このあとは、「確定申告書」への記載を見ていきます。

《手順④》確定申告書Bで税金の計算をする

「青色申告決算書」の記載方法に続いて、「確定申告書B」の記載方法を見てみましょう。

ここで、《手順②》で保留していた、クルマを売ったことによる「利益(または損)」を扱っていきます。

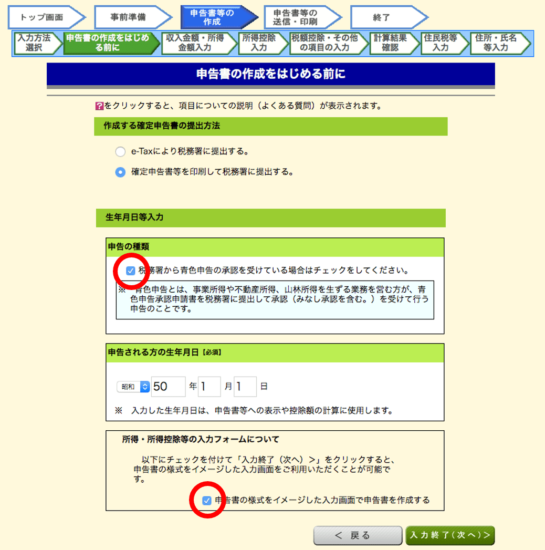

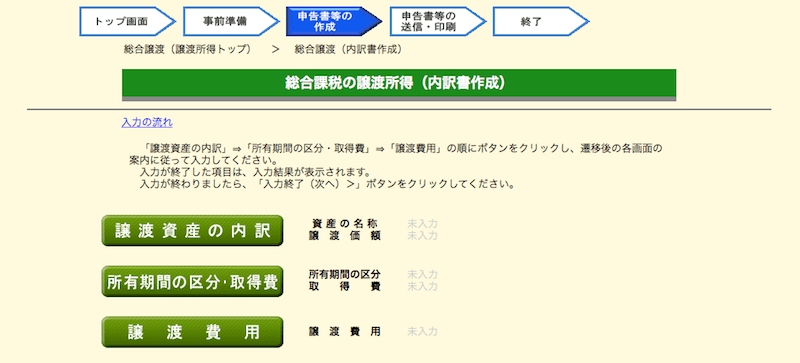

このあとは、誰でも無料で使える、国税庁WEBサイトの「確定申告書作成コーナー」で確定申告書をつくる、ということで説明をしてみます。

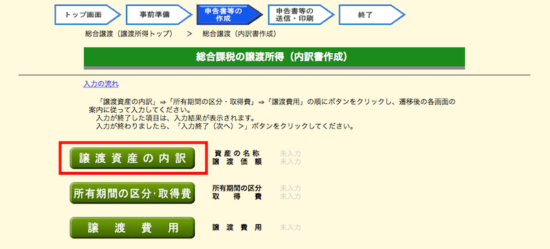

同サイトから、申告書作成を指示に従って進めると、下記のような画面になります。赤丸のところにチェックを入れてから進めましょう ↓

次の画面で、「総合譲渡」の文字をクリックします ↓

次の画面で、まずは「譲渡資産の内訳」をクリックします ↓

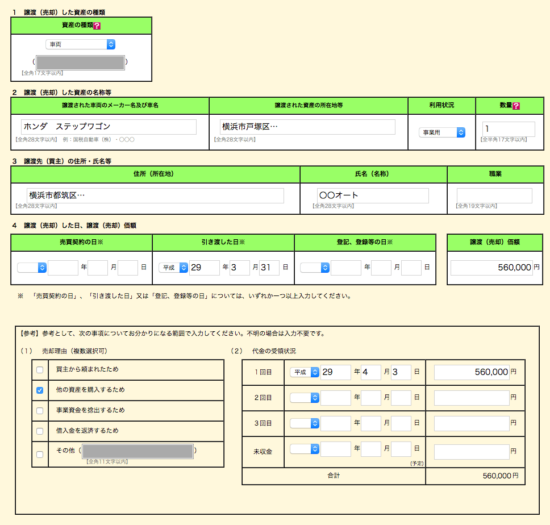

次の画面で、「売ったとき」の情報を入力していきます。

ポイントは「譲渡(売却)価額」です。結論として、「売却金額 800,000 × 仕事で使う割合 70% = 560,000」で計算をします ↓

上記のように、仕事で使っていた分だけを記載するのは、プライベートで使っていた分に「税金」はかけないという所得税のルールによります。

ですから、100%プライベートで使っていたクルマを売るのであれば、確定申告する必要はないわけです。

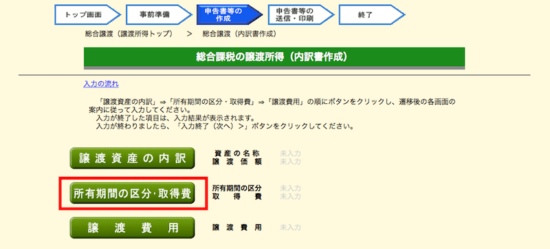

上記の入力が済んだら、「入力終了」ボタンをクリックします。下記の画面に戻りますから、こんどは「所有期間の区分・取得費」をクリックします ↓

次の画面で、「買ったとき」の情報を入力していきます。

1つめのポイントは、「所有期間の区分の選択」です。ここは、買ってから売るまで5年以内(短期)か5年を超える(長期)かで、該当する方にチェックを入れましょう(今回は5年超・長期) ↓

2つめのポイントは「購入・支払価額」です。結論として、「購入金額 2,000,000 × 仕事で使う割合 70% = 1,400,000」で計算をします。

70%をかけ算するのは売却金額のハナシと同様、税金計算に関係するのは、仕事で使う分だけだからです。

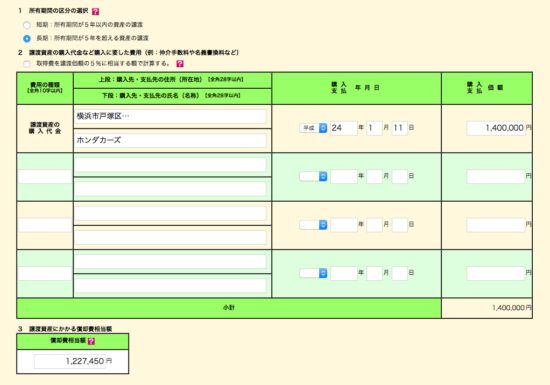

さらに3つめのポイントは「譲渡資産にかかる償却費相当額」です。いったいなんのこっちゃ、というカンジですが。

結論としては、「購入金額 2,000,000 × 償却率 0.167 × 仕事で使う割合 70% × 5年(平成24年〜平成28年) + 平成29年分減価償却費 58,450 = 1,227,450」です。

これを数字ではなく文字にすると、「買ってから売るまでのあいだに、減価償却費として経費にしてきた金額の合計額」です。

ちょっとややこしいところですが、がんばって計算しましょう。終わったら、「入力終了」ボタンをクリックします。下記の画面に戻ります ↓

クルマを売るにあたって、手数料などの費用がかかったのであれば、「譲渡費用」をクリックして入力をします(ケースとしてはあまりないとは思いますが…)。

以上で、確定申告書Bへの入力は終了です。このまま、他の項目も入力を進めて、最終的にできあがる申告書で内容を確認してみましょう。

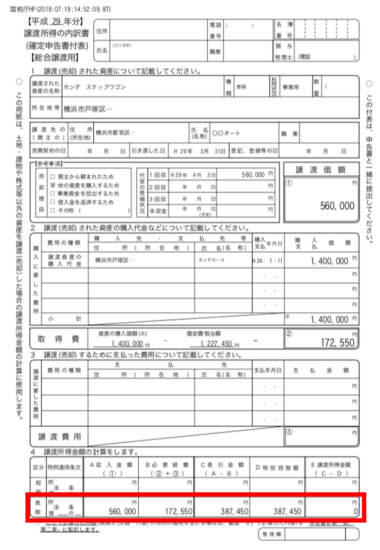

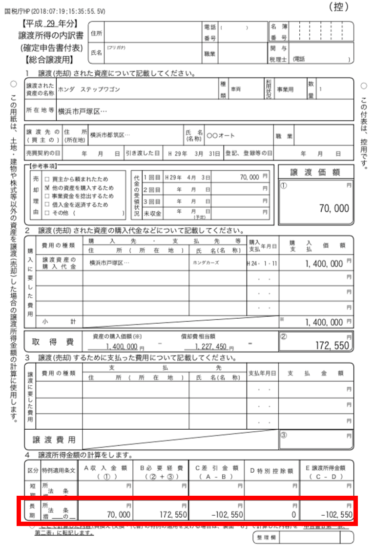

まずは「譲渡所得の内訳書」から ↓

とくに、上図の赤枠内を確認です。ここで、税金の対象になる金額を計算しています。抜き出してみると ↓

収入金額 560,000 – 必要経費 172,550 − 特別控除額 387,450 = 0

- 基本的には、「収入 − 必要経費」に税金がかかる

- このとき「必要経費「は、「 購入金額 1,400,000 − すでに減価償却費として経費にした金額 1,227,450 = 172,550」で計算されている

(必要経費として、購入金額を丸々引いてしまうと、すでに減価償却として経費にした金額は二度引きになってしまうから) - 特別控除額として、最大 500,000円までマイナスできることになっている(「収入 − 必要経費」の額を超えて引いてはいけない)

上記から、最終的にはゼロ。よって、今回のクルマの売却では、税金の対象になる金額はありませんよ、ということです。

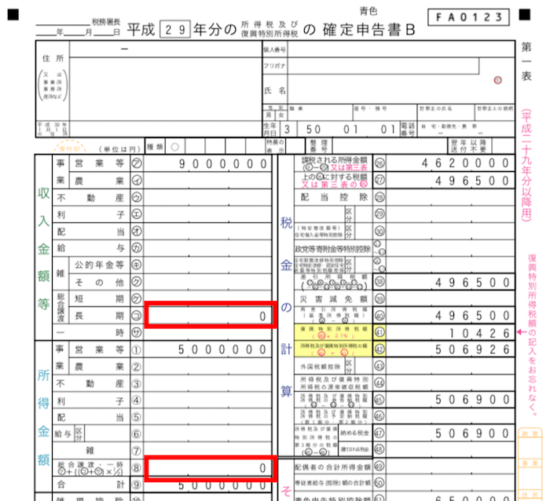

これについて、さらに「確定申告書B」の第一表も確認してみましょう ↓

上図の赤枠部分 「コ 総合譲渡・長期」はゼロです。これは、前述した「譲渡所得の内訳書」で計算した「ゼロ」に当たります。

さらに「⑧ 総合譲渡・一時 ケ+((コ+サ)× 1/2)」もゼロになっています。

ここは、もしも「コ 総合譲渡・長期」がゼロではなく、金額がある場合。「ケ+((コ+サ)× 1/2)」の算式のとおり、さらに「1/2」できることを示しています。

ちなみに「1/2」できるのは、「コ 総合譲渡・長期」だけで、「ケ 総合譲渡・短期」は含まれていません。つまり、「1/2」できるのは5年を超えてクルマを持っていた場合だけです。

いったんまとめますと ↓

- クルマを売ったときの利益は、「総合譲渡」として計算する

- 利益からは、特別控除 50万円を引くことができ、5年超の所有であればさらに「1/2」できる

- 結果として、クルマを売却しても、その利益については税金がかからない・ほとんどかからないケースが多い

もう少し補足をすると。上記の「確定申告書B」の第一表について、「ア 事業・営業等」の収入金額 9,000,000と、「① 事業・営業等」の所得金額 5,000,000を見てみましょう。

これは、個人事業者が本業の事業で、9,000,000円の売上をあげて、5,000,000円の利益を残したことを表しています。

もし、さきほどの「⑧ 総合譲渡・一時 ケ+((コ+サ)× 1/2)」に金額があれば。本業の利益である「① 事業・営業等」の所得金額 5,000,000と合算をして、「⑨ 合計」の所得金額が計算され、その後の税金計算が続いていく流れとなることを確認しておきましょう。

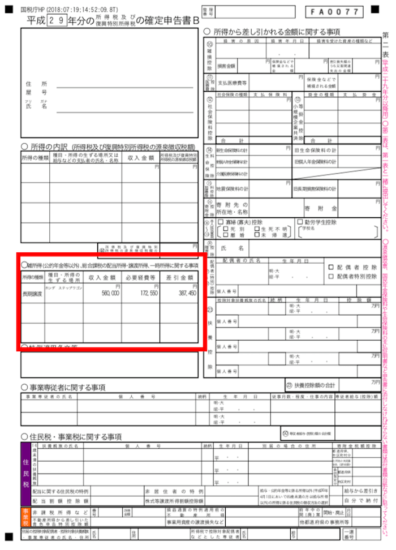

これでさいご。「確定申告書B」の第二表にも、クルマを売ったことによる情報が記載される箇所があります。あわせて確認をしておきましょう ↓

本文中では、利益が出る場合を例に仕訳をしました。では、損が出る場合にはどうなるのか?

売却金額(買取価格)が 800,000円ではなく、100,000円だったら… という例での「譲渡所得の内訳書」は次のとおりです ↓

上図 赤枠内のとおり、収入金額は「70,000円(100,000 × 70%)」になることで(ほかは変わらない)、最終的には 102,550円の損が出ます。

上図 赤枠内のとおり、収入金額は「70,000円(100,000 × 70%)」になることで(ほかは変わらない)、最終的には 102,550円の損が出ます。

これを踏まえて、「確定申告書B」の第一表はこうなります ↓

「⑧ 総合譲渡・一時 ケ+((コ+サ)× 1/2)」に記載された 102,550円のマイナスは、本業の利益である「① 事業・営業等」の所得金額 5,000,000と相殺して、「⑨ 合計」の所得金額が計算されます。

「⑧ 総合譲渡・一時 ケ+((コ+サ)× 1/2)」に記載された 102,550円のマイナスは、本業の利益である「① 事業・営業等」の所得金額 5,000,000と相殺して、「⑨ 合計」の所得金額が計算されます。

つまり、クルマを売って損が出た場合には、その分だけ本業の利益が圧縮されて、税金を減らす効果があるということです。減らし漏れがないように気をつけましょう。

ちなみに、「⑧ 総合譲渡・一時 ケ+((コ+サ)× 1/2)」がマイナスのときには、「1/2」はしません。

《手順⑤》消費税の計算をする【消費税を納める義務がある場合に限る】

手順のさいごとして、消費税について。これは、消費税を納める義務がある個人事業者に限ります。

ポイントはただひとつ。これです ↓

売却金額を「課税売上高(※)」に加算する(仕事で使う割合分のみ)

※ 課税売上高とは、消費税を計算するうえでの「売上高」を言います。いわゆる、「売上」に限らず、雑収入や資産の売却収入などを含みます

したがって、さきほどまでの事例であれば、「売却金額 800,000 × 70% = 560,000円」を課税売上高に加算する、ということになります。

これについて、

- 加算するのを忘れる

- 売却金額ではなく、利益金額を加算してしまう

- プライベート分も含めて加算してしまう

などの間違いが多くありますので注意しましょう。

- 確定申告・経理についてもっと知りたい→ 「まとめ記事」ページはコチラ

- 確定申告・経理についてじっくり学びたい → 「セミナー」の案内はこちら

- 確定申告・経理をもっと自分でできるようになりたい → 「コンサルティングサービス」案内ページはコチラ

まとめ

仕事で使う自動車を売ったときの仕訳・確定申告書の書き方についてお話をしてきました。

いろいろと注意点が多いところだけに、気をつけなければいけません。

クルマを売りました、というときには確認をするようにしましょう ↓

- 売ったときの利益・損は所得税額に影響する

- 売ったときの仕訳がひとくせある

- 確定申告書の書き方がいつもと違う

- 消費税の納税額にも影響する【消費税を納める義務がある場合に限る】

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから