資金繰り表に、「実績」を記載していない会社もありますが。あまりおすすめはできません。

そこで。銀行に提出する資金繰り表には、「予測」だけではなく「実績」も入れるべき3つの理由について、お話をしていきます。

予測だけを見て、満足してはいけない。

銀行から融資を受けようとするときに、「資金繰り表を見せてほしい」と言われることがあります。あるいは、言われずとも自主的に見せている会社もあるでしょう。

いずれにせよ、銀行に対しては資金繰り表を見せたほうが、融資は受けやすくなります。言うまでもなく、資金繰り表があれば「おカネの流れ」がわかりやすくなるからです。

その「資金繰り表」について質問です。先々の「予測」だけではなく、「実績」も記載していますか?

たとえば、いまが 2021年1月のはじめだとして。向こう1年間の資金繰り表をつくるときに、2021年1月〜12月の「予測」だけを記載している。これはおすすめできません。

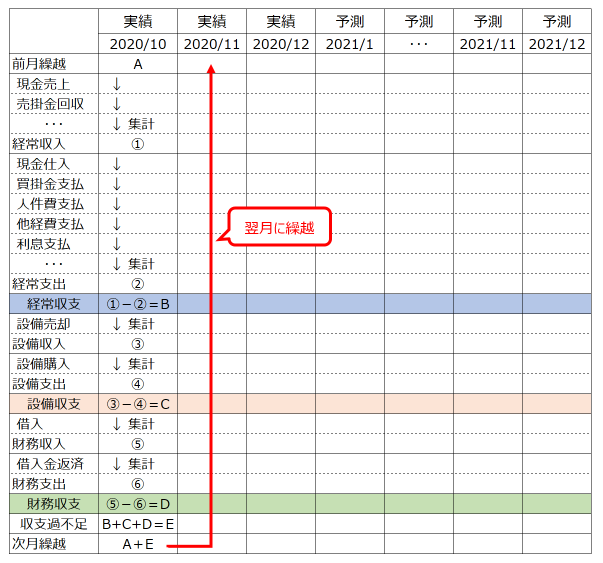

1年間の予測に加えて、その手前の「実績」も記載するのがおすすめです。少なくとも3ヶ月分くらい。さきほどの例で言えば、2020年10月〜12月分の実績も記載します。こんな感じです↓

ではなぜ、予測だけではなく、実績も記載をしたほうがよいのか? その理由について、お話をしていきます。理由はおもに3つ、こちらです↓

- 過去のおカネの動きを理解できる

- 試算表との整合性をとる能力をアピールできる

- 予測の信ぴょう性が高まる

それではこのあと、順番に見ていきましょう。

資金繰り表は「予測」だけではなく「実績」も入れるべき3つの理由

【理由1】過去のおカネの動きを理解できる

銀行に提出する資金繰り表には、予測だけでなく実績も入れるべき。その理由の1つめは、「過去のおカネの動きを理解できる」からです。

そんなあたりまえのことを… と思われるかもしれませんが。実は、過去のおカネの動きを理解できていない社長もいます。

ここで言う「おカネの動き」とは、「利益の動きに対して、おカネはどう動いたのか?」ということです。

たとえば、ある月の利益が 100万円だったとします。では、その月におカネはいくら増えたのか? 説明できるでしょうか。

利益が 100万円だからといって、おカネも同額の 100万円増えているとは限りません。むしろ、同額にはならないでしょう。なぜなら、利益とおカネの動きは一致しないからです。

もし、ひと月に 30万円の借入金返済をしていれば。借入金返済は費用にはならず、残った利益のなかから支払うため、利益とおカネの動きにズレが出ることになります。ほかにも、ズレる要素はいろいろです。

そう言われて見れば。利益とおカネの動きは一致しない、という話なら聞いたことがあるぞ… という社長は多いものと推測します。けれども、実際にそれを確かめたことがある、説明できる社長となると少ないものです。

では、利益とおカネの動きが一致しないことを、どう確かめるのか? 利益が 100万円のときに、おカネはいったいいくら増えたのか(あるいは減ったのか)はどうしたらわかるのか?

もうだいじょうぶですよね。資金繰り表です。資金繰り表の「実績」をつくることで、過去のおカネの動きを理解することができるようになります。

銀行は「利益」ばかりでなく、「おカネ」にも注目していることを覚えておきましょう。黒字倒産の言葉もあります。利益が出ていても、潰れてしまうことはあるわけです。

結局のところ、返済するには「おカネ」が必要なのであり、そのおカネがどう動いているのかは、銀行にとって最大の関心事だと言ってよいでしょう。

ですから、融資を受けるにあたっても、銀行からはおカネの動きについて聞かれるものです。過去にどういうおカネの使いかたをしたのかを聞かれるものです。

その「問い」に、明瞭に回答するためにも、資金繰り表に「実績」を記載しておきましょう。記載もなく、回答が不明瞭になれば、当然、融資は受けにくくなってしまいます。

【理由2】試算表との整合性をとる能力をアピールできる

資金繰り表の「実績」をつくるときに、気をつけるべきことがあります。というか、絶対に守るべきことがあります。

それは、試算表との整合性をとることです。

たとえば、試算表の「現金預金」の残高と、資金繰り表の「現金預金」の残高とが一致しているのは当然として。試算表の「売上高」や「売掛金」の動きが、資金繰り表の「売掛金入金」と合っているのもあたりまえです。

言い換えると、「まず試算表があって、その試算表にもとづいて資金繰り表がつくられる」ということになります。

言うは易く行うは難し。これが意外とできていない会社は少なくありません。そもそも、試算表を毎月つくっていない。こうなると、資金繰り表との整合性もなにもありません。

銀行からすると、「試算表もなしに経営をするなんてだいじょうぶかいな?(だいじょうぶなわけがない)」ということになってしまいます。

ですから、銀行に資金繰り表を提出するのであれば、試算表とのセットであることは欠かせません。そのうえで、試算表と資金繰り表との整合性をとることになります。

が、そこもまた一筋縄ではいきません。

【理由1】でも触れたとおり、利益とおカネの動きは一致しないこともあり、試算表と資金繰り表との整合性がとれない… 資金繰り表をうまくつくれない… 結局、資金繰り表自体をつくらない、という会社は少なくないのです。

たしかに少々難易度が高めのところでもありますから、不慣れだと、資金繰り表の「実績」をつくるのには苦労することでしょう。

この点で。顧問税理士がいるのであれば、教えてもらうことをおすすめします。つくってもらうのではなくて、つくりかたを教えてもらう。会社でつくれるようになれば、いつでも資金繰り表を準備できるようになります。

税理士につくってもらうとなると、いつ資金繰り表を準備できるかは「税理士しだい」です。銀行から「資金繰り表を見せてほしい」と言われたときにも、「税理士に聞いてみます」との回答になってしまいます。

これでは、銀行としても心配です(社長がおカネの動きを理解できていないのでは…?)。その心配が、融資の受けにくさにつながることもあるでしょう。

ですから、資金繰り表は会社でつくる。試算表との整合性をとれるようにする。意外とできている会社が少ないところであり、できていれば銀行へのアピールになるところです。

【理由3】予測の信ぴょう性が高まる

資金繰り表には、実績と予測とがあります。そのうちの「予測」は、文字どおり「予測」ですから、いかようにも描けてしまうものです。

銀行もそれをわかっていますから、「その予測は信用できるのか?」を疑っています。社長がただただ鉛筆ナメナメ、モチの絵を描いただけではないのか? 銀行は疑っているわけです。

その疑いを晴らすのに役立つもののひとつが、資金繰り表の「実績」になります。

具体的には、実績と予測とを並べて見たときに(実際、資金繰り表上では並んでいます)、違和感なくつながっているかどうか? です。

たとえば、売上高の実績が、月 300万円くらいで推移しているのに対して、予測についてもおおむね同額で推移している。これであれば、違和感がありません。

銀行としては、「予測の信ぴょう性は高い」と判断できるところです。

これが、資金繰り表は予測だけで実績の記載はない、となると。銀行は、予測の信ぴょう性をはかりづらくなります。もしかして、絵に描いたモチではないのか?との疑いが強まります。

そうならないように、資金繰り表には予測だけではなく、実績も記載することです。手間はかかりますが、実績まで記載して、予測の信ぴょう性を高めるようにしましょう。

なお、せっかく実績を記載したのに、信ぴょう性を下げてしまうことには注意が必要です。

たとえば、売上高の実績が、月 300万円くらいで推移しているのに、予測になると、月 600万円くらいで推移しているとか。そこまで極端ではなくとも、実績と予測とのあいだに違和感がある資金繰り表というのはあるものです。

銀行は、「未来は過去の延長」という見方をしています。過去とは「実績」であり、未来とは「予測」。予測は実績の延長線上にあるかどうか? という見方をしています。

もしも、予測が過去の延長線上から大きく外れているようなことがあれば、銀行は「この資金繰り表は信用できない!」と考える。結果として、融資が受けにくくなることはあるでしょう。

予測については、よく描き過ぎてしまう。未来に対して、楽観的になりすぎてしまうことがあります。そこは、資金繰り表の実績を見ることで、現実とのバランスをとるようにしましょう。

現実的な資金繰り表、堅実な資金繰り表は、銀行から好まれるものです。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

資金繰り表に、「実績」を記載していない会社もありますが。あまりおすすめはできません。

銀行に提出する資金繰り表には、「予測」だけではなく「実績」も入れるべきであること。加えて、その理由を押さえておきましょう。

- 過去のおカネの動きを理解できる

- 試算表との整合性をとる能力をアピールできる

- 予測の信ぴょう性が高まる