あらら、この間の確定申告間違ってた・・・

ということに気づいたら。税金を払い過ぎたときも、税金の支払いが不足したときも、放置はやめましょう。

確定申告を間違えたときの対応についてお話しします。

払いすぎた税金は取り戻す、不足した税金は追加で払う

「確定申告を間違えちゃった」というのには、大きく分けて次の2つのケースがあります。

- 税金を払い過ぎた(還付された税金が少な過ぎた場合を含む)

- 税金の支払いが不足だった(還付された税金が多過ぎた場合を含む)

前者であれば、放置するのはもったいない。取り戻しましょう、というハナシ。

後者であれば、放置して税務署から指摘をされた際のダメージが大きい。だから自ら進んで修正しておこう、というハナシ。

このあと、それぞれのケースについて詳しく見ていきましょう。

税金を払い過ぎたなら「更正の請求」

はじめに。税金を払い過ぎちゃった、還付された税金が少な過ぎた、とは具体的にどんなとき?ということから。

経費になるはずの領収書発見!とかとか

税金を払い過ぎるケースというのにも種々ありますが。たとえば、

- 経費になるはずだった領収書がいまさら出てきた

- 医療費控除をし忘れていたことにふと気が付いた

- 勝手にあきらめていた生命保険料控除の証明書が見つかった

- 妻(夫)の国民年金保険料も控除を受けられるのに忘れていた

- ふるさと納税は確定申告に関係ないと勘違いしていた

- 寡婦(寡夫)控除や障がい者控除というものがあることを確定申告後に知った

などなど。単純な計算ミスも含めて、具体例を数え上げればキリがありません。

いずれにしても、結果的に「税金を払い過ぎた(還付された税金が少な過ぎた場合を含む)」という場合には、カンタンにあきらめないで。

税務署に「更正の請求」をしよう

あきらめないで、って言うけどさ。いったいどうすれば?という話に移ります。

フリーランス・個人事業主が「税金を払い過ぎた」ことに気づいたときには、「更正の請求」という手続きをします。

「こうせいのせいきゅう」だなんて耳慣れない言葉に、尻込みしてしまいそうになりますが。ここで折れてはいけません。払い過ぎたものは返してもらおう!

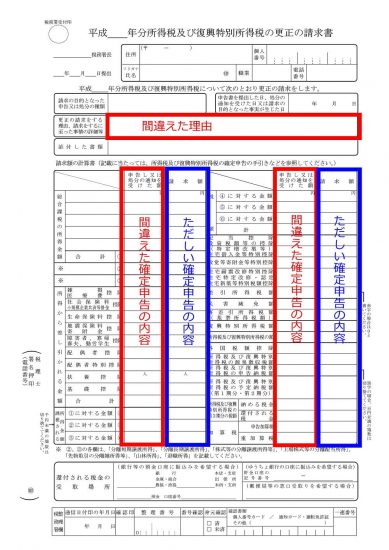

ということで、「更正の請求書」なる用紙(国税庁サイトからダウンロードできます)に必要事項を書き込むことになります。

たった一枚の用紙であり、内容は意外とシンプル。カンタンに言うと、間違えた申告の内容と、ただしい申告の内容とを比較する構成になっています ↓

って言っても、専門用語が飛び交う用紙です。多くの方にとっては、記載に苦心するものと思われます。

じゃあ、どうしよう?ということですが。そんなときには、税務署に行きましょう。税務署に行って、記載の方法を教えてもらうことができます。

更正の請求に必要なモノ

税務署に行くのはコワいなぁ、と思うかもしれませんが。目的ははっきりしているのですから、コワがることもありません。

「確定申告で間違えてしまったので、更正の請求がしたいです。」と言えばOK。書き方がわからない、と言えば教えてもらえます。

そのときに必要なモノを挙げますので、税務署に持っていきましょう。

- 当初提出した「間違えた確定申告書」の控え

- 間違えた内容について証明するための書類

(先ほどの例示で言えば、経費・医療費・寄付金などの領収書、国民年金保険料・生命保険料などの控除証明書 など) - 提出書類に捺印するための認印

- マイナンバー関連書類(※ 下記参照)

・マイナンバーカード(写真付き)

・マイナンバー通知カード(写真なし)またはマイナンバー記載の住民票、加えて運転免許証など身元確認書類

「間違えた内容について証明するための書類」は、更正の請求書への添付書類になります。

税務署へ行かずに自分で記載をする場合には、提出時に添付をし忘れないように注意しましょう。

さいごに注意事項を2つほど

更正の請求について、注意すべきことがあと2つあります。それは、

- 更正の請求は、「当初の申告期限」から5年以内にすること

- 更正の請求をすれば、「絶対」に税金が戻ってくるというわけではないこと

当初の申告期限から5年以内とは?

たとえば、2016年分の確定申告の申告期限は2017年3月15日です。これが、「当初の申告期限」です。

ですから、2016年分の確定申告についての更正の請求は、2017年3月15日から5年後の2022年3月15日までにしなければいけません。

ちなみに。「平成22年分以前」の確定申告について更正の請求をする場合には、その申告期限から原則1年以内(例外あり)とされています。

税金が「絶対」に戻ってくるわけではない

更正の請求というのは平たく言うと、「間違えちゃったのでやりなおしました。認めてください!」というもの。

基本、「税務署にお願いをする」スタンスです。

これに対して、税務署は「お願い」の内容をチェックして、OKであれば税金を戻す(還付する)ことになります。

よって、税金を還付するための要件に合わないなどの理由があれば、請求通りに還付にならないこともあり得る。ということは覚えておきましょう。

いずれにしても、「更正の請求」はフリーランス・個人事業主の大切な権利です。税金を払い過ぎたときにはぜひ検討を。

税金の支払いが不足だったら「修正申告」

税金の支払が不足しちゃった、還付された税金が多過ぎた、とは具体的にどんなとき?ということから。

あの売上を計上し忘れた!とかとか

税金の支払いが不足するケースというのにも種々ありますが。たとえば、

- 売上の計上を一部漏らしてしまった

- 副収入があったことを思い出した

- 妻(夫)に収入があり、配偶者控除(配偶者特別控除)ができないのに控除してしまった

- 医療費控除をしたが、保険金の受取分は差し引かなければいけないことを知らなかった

などなど。単純な計算ミスも含めて、やはり具体例を数え上げればキリがありません。

このように、結果的に「税金の支払いが不足だった(還付された税金が多過ぎた場合を含む)」という場合には、自ら進んで対処するのがベストです。

それはなぜか?ということについて、次でお話しします。

先に税務署に見つかると税金は高くつく

「税金の支払いが不足だった」ことを税務署から税務調査などで指摘されると。不足していた税金はもちろんですが、「加算税」という税金も上乗せされます。

加算税とは、要はペナルティです。「アンタ、税金の支払いが不足してたのを黙ってたネ」ということで罰を受けます。

その罰の大きさですが、「不足していた税金 × 10%~15%」。なかなかの負担感です。

この点、税務署に見つかる前に(という言い方もどうかとは思いますが)、自ら進んで誤りを申告すれば「加算税」は免れることができます。

このように、自ら進んで誤りを申告することを「修正申告」と言います。

また、少し細かい話ですが。2016年分以後の確定申告については、さらに注意点があります。

税務署から指摘をされる前でも、税務調査の事前通知(税務調査しますよ、という通知)を受けた後の修正申告だと「不足していた税金 × 5%~10%」の加算税が上乗せされます。

税金の支払いが不足だった場合、自主的な申告か否かに関わらず、「延滞税」という税金が上乗せされます。

これは遅延利息としての税金で、平成29年については年利2.7%~9.0%(年利は、年により変動します)。

税務署に「修正申告」をしよう

というわけで。「税金の支払いが不足だった」場合には、税務署に修正申告をしましょう。

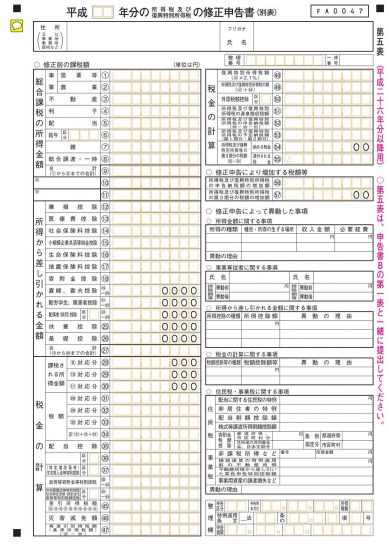

具体的には、修正申告書(国税庁サイトからダウンロードできます)を記載して、税務署に提出することになります。

通常の確定申告書に似てはいますが、「よくわからない」という方も多いことでしょう 。税金の書類は不親切・不案内ですのでしかたありません ↓

そんなときは、やっぱり税務署に行って教えてもらうことにしましょう。

修正申告に必要なモノ

修正申告書の書き方を教えてもらうにあたり、税務署に何を持って行けばいいのかは次のとおりです。

- 当初提出した「間違えた確定申告書」の控え

- 間違えた内容について説明するための書類

(先ほどの例示で言えば、売上の請求書、収入の通知書、配偶者の源泉徴収票、保険金の受取通知書など) - 提出書類に捺印するための認印

- マイナンバー関連書類(※ 下記参照)

・マイナンバーカード(写真付き)

・マイナンバー通知カード(写真なし)またはマイナンバー記載の住民票、加えて運転免許証など身元確認書類

期限はあるようで無いのが修正申告

更正の請求書には、5年という期限がありました。では、修正申告書はどうかというと。

別に期限はありません。気が付いたら出す。もしくは、税務調査などで税務署から指摘されたから出す。ということになります。

しかし。税金には「時効」があります。所得税の時効は原則5年です。

ゆえに、更正の請求書同様、5年以内のものについては修正申告をすべき。というのが結論です。

5年以内の確定申告については、税務署から指摘されれば加算税が上乗せされてしまいますからね。この点も押さえておきましょう。

間違いに申告期限内に気が付いたら「訂正申告」

確定申告を間違えた場合の対処として、実はもうひとつあります。それが「訂正申告」です。

これまでに説明をした「更正の請求」「修正申告」との違いは、間違いに気が付いたタイミングです。

「当初の申告期限」の前に間違いに気が付けば「訂正申告」、後に気が付いたのなら「更正の請求」または「修正申告」という関係性。

たとえば、2016年分の確定申告について。申告期限内である2017年3月10日にいったん提出を終えました。

しかしその後、2017年3月15日までに誤りに気が付いて修正するときは「訂正申告」になります。

いっぽう、2017年3月16日以降に誤りに気が付いたというのなら、それは「更正の請求」または「修正申告」になるということです。

これをまとめると次の表のとおり ↓

| 誤りに気付いた タイミング | 誤りの内容 | 対処方法 |

| 当初の申告期限後 | 税金を払い過ぎた | 更正の請求 |

| 税金の支払いが不足だった | 修正申告 | |

| 当初の申告期限前 | なにかしらの誤り | 訂正申告 |

訂正申告は「もう一度提出しなおす」だけ

当初の申告期限内に行う訂正申告の方法ですが、とくに難しいことはありません。

基本的には、ただしい確定申告書を作成して、それをもう一度提出するだけです。

税務署では申告期限内に提出された申告書について、いちばん最後に提出されたものを優先して取り扱います。

申告方法が電子申告であれば、ただしい申告データを作成して再送信すればOKです。データを上書きするイメージですね。

申告方法が紙申告であれば、次の点をポイントに再提出をしましょう。

- 今回提出しなおす確定申告書の余白に「訂正」と書いておく(赤字にすると目立って良し)

- 当初申告した確定申告書コピーを添付する

- 今回の訂正で添付が必要になる書類があれば添付する(生命保険料控除証明書など)

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

確定申告を間違えた場合の対処についてをお話してきました。

実際に間違いに気づいたときには。更正の請求、修正申告、訂正申告の3種類の違いに注意をしながら対処しましょう。

税金を払い過ぎたにせよ、支払いが不足だったにせよ。放置は良い結果になり得ないことも忘れずに。