サラリーマンを退職するまでの給与。コレ、確定申告でどうするんだ?

脱サラをして起業した場合。フリーランス1年目には、「フリーランスの収入」と「前職の給与収入」とがあります。

この2つの収入について、確定申告ではどう考えればよいか? というお話をしていきます。

フリーランスの収入と、前職の給与は混ぜちゃダメ

フリーランスとして起業すると、その収入について確定申告をしなければいけません。

ところで、脱サラしての起業である場合。起業したフリーランス1年目には、2つの収入があることでしょう。

フリーランスとしての収入と、前職のサラリーマンとしての給与です。

同じ収入ではあっても、確定申告での取り扱いは「ベツモノ」であり。注意が必要ですよ、というのがきょうのお話しです。話の全体像は、

- 【前説】脱サラしたフリーランスの2つの収入

- 【本題1】収入は混ぜちゃダメ ~所得のちがい

- 【本題2】所得の具体的な計算方法

【前説】脱サラしたフリーランスの2つの収入

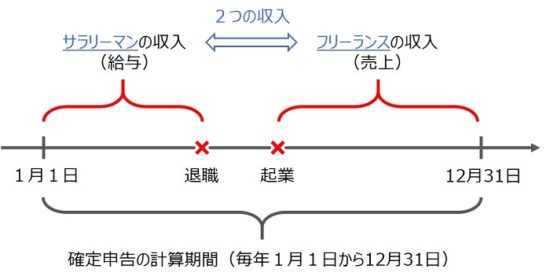

話の前提をササッと図解で確認しておきましょう ↓

1年のうちの「何月何日」に退職するか、起業するかは別にして。脱サラ起業の多くは、起業1年目に「2つの収入」が存在します。

上記図解のとおり。退職するまでの「サラリーマン収入(給与)」と、起業したあとの「フリーランス収入(売上)」の2つです。

どちらも、おカネが入る「収入」という点では同じなのですが。確定申告にあたってはまったくのベツモノ。それがきょうの結論です。

このあと詳しく見ていきましょう。

【本題1】収入は混ぜちゃダメ ~所得のちがい

「サラリーマン収入(給与)」と、起業したあとの「フリーランス収入(売上)」とはベツモノだ、と言いました。

2つの収入は、確定申告できちんと区別をしなければいけないのです。それが税金のルールだから。

ということで、そのルールについてお話しします。

10種の収入

税金のルール、つまり、税法では。世の中にある収入を、ぜんぶで10に分類しています。

「サラリーマン収入」と「フリーランスの収入」以外にもあと8つある、ということです。その10の収入とは、次のとおり ↓

| 給与所得 | サラリーマンが受け取る給与・賞与 |

| 事業所得 | フリーランスの売上など、事業から生じた収入 |

| 利子所得 | 預貯金や公社債の利子 |

| 配当所得 | 株式の配当、投資信託の収益分配金など |

| 不動産所得 | 土地・建物の賃貸による収入 |

| 退職所得 | 退職金など |

| 山林所得 | 山林や木を売って得た収入 |

| 譲渡所得 | 土地・建物・有価証券などの売却収入 |

| 一時所得 | 生命保険の満期保険金など |

| 雑所得 | 公的年金、あるいは他の9種に分類できない収入 |

表を覚える必要はありませんが。収入は10種類に分類されるんだな、ということは覚えておきましょう

収入と所得と税金計算

ところで、上記の表をよく見ると。サラッと「所得」なる言葉が使われています。「所得」は、税法の中で使われる専門用語です。

「所得」を算式で表わすと「収入-経費」になります。この算式からわかるとおり、「所得」は「利益」と同様の意味合いを持つものです。

そして、この「所得(≒利益)」を元にして「所得 × 税率」で求められるのが所得税。「収入 × 税率」で求めるのではありません。

というわけで、確定申告ではなにをするのかというと。

- 自分の収入を、10の所得に分類する

- 分類された収入について、「収入-経費」で所得を計算する

- 「所得 × 税率」で税金を計算する

ということになります。

確定申告書を眺めてみる

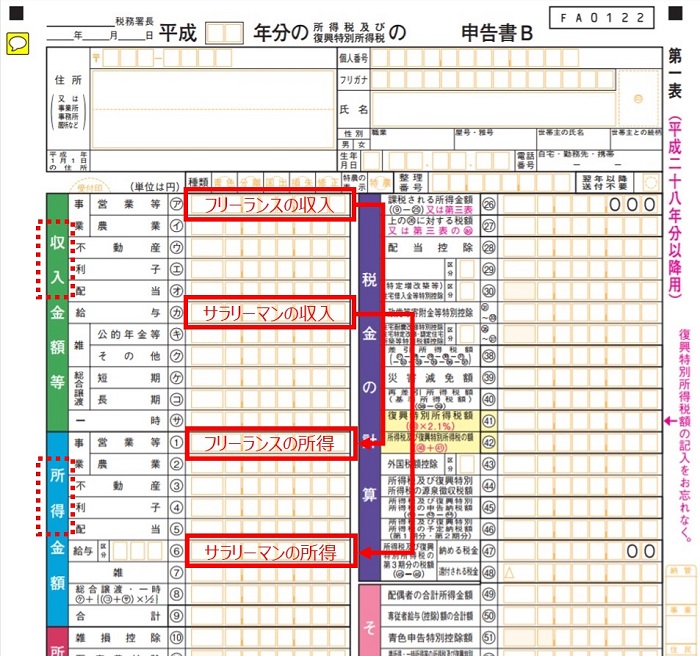

以上のイメージを確認するものとして、実際の確定申告書を見てみましょう ↓

上図は、「第一表」と呼ばれる確定申告書の一番オモテに配される書類です。ここで、収入や所得、税金の計算を行います。

「フリーランスの収入(売上)」は、「収入金額等」の「事業・営業等」の欄(ア)に。その「所得(利益)」は、「所得金額」の「事業・営業等」の欄(①)に記入します。

同様に、「サラリーマンの収入(給与)」は、「収入金額等」の「給与」の欄(カ)に。その「所得(利益)」は、「所得金額」の「給与」の欄(⑥)に記入します。

以上のように、収入と所得は確定申告書に表現されます。

【本題2】所得の具体的な計算方法

さきほど、「所得=収入-経費」という話をしました。この点について、もう少し詳しく見ておきましょう。

サラリーマンの所得(給与所得)の計算方法

起業する前の給与は、所得の10分類から「給与所得」になります。この「給与所得」を算式にすると「給与収入-給与経費=給与所得」、ですよね。

「給与収入」は、所得税や社会保険料などが天引きされる前の金額。いわゆる「額面」の金額が給与収入です。

では、「給与経費」とは? 給与に経費なんてあるのか、ということですが。これには「給与所得控除」という考え方があります。

給与収入の金額に応じて、決められた金額を経費として考える。それが、給与所得控除です。

したがって、「給与収入が〇〇円なら、給与所得控除は△△円」と自動的に決まることになります。

サラリーマンもスーツを買ったり、本を買って勉強したりとおカネは使いますが。それらを合算しても、給与所得控除の額に届かないことがほとんどであり。何気に優遇されていると言えなくもないのが給与所得控除です。

ちなみに。給与所得控除の具体的な計算方法は、国税庁のWEBサイト(タックスアンサー No.1410 給与所得控除)で確認できます。

フリーランスの所得(事業所得)の計算方法

「所得=収入-経費」という算式に当てはめれば、フリーランスの所得は「事業所得=事業収入-事業経費」で求められます。

「事業収入」は、フリーランスとしての仕事から得られた収入、すなわち「売上」です。当然ながら、「給与収入」はここで言う「売上」ではありませんから合算しないこと。

また、「事業経費」はその収入を得るのに必要な経費、いわゆる「必要経費」のことです。

必要経費とはなんぞや、に踏み込むと話が終わらなくなりますので。そこは他の機会に譲るとして(【参考記事】これは経費になる?ならない?フリーランスが迷う領収書)

ここで触れておきたいのは、前職の「給与」に関する経費との関係性です。どういうことかというと、

給与収入に対応する経費を、事業収入の経費に混ぜてはいけません

ということ。たとえば、前職勤務中に、前職の仕事についてかかった電車・バス代、接待飲食代、消耗品代など。これらは、「給与経費」であって、「事業経費」ではありません。

もっとも。給与経費は、給与所得控除で計算していますし、電車・バス代などは勤務先で経費精算済みでもあることでしょうから。そうそう混じりもしないでしょう。

注意が必要なのは起業後です。フリーランスの仕事とは別に、起業後もちょっとした給与収入がある、というような場合。

このとき、給与収入を得るための客先などへの電車・バス代などは、やはり事業経費に混ぜてはいけません。繰り返しになりますが、給与経費だからです。

そして、給与経費は給与所得控除で計算されますから、その電車・バス代などはその中に含まれると考え、別途経費として加算できるものでもありません(※)。注意しましょう。

ごくまれなケースとして、給与所得控除に加えて、実際にかかった経費を加算できる「特定支出控除」という制度があります。詳しくは、国税庁のWEBサイト(タックスアンサーNo.1415 給与所得者の特定支出控除)をご参照ください。

まとめ

脱サラしたフリーランス1年目の確定申告として、「所得のちがい」についてお話をしてきました。

事業所得と給与所得とがあり。それぞれ収入と経費とを別々に計算するのだな、ということを確認しておきましょう。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから