経理をしたらできあがる損益計算書。これって、どう見るの? どこを見るの?

ということで、フリーランスが押さえるべき損益計算書の見方・ポイントについてお話をしていきます。

フリーランスが押さえるべき損益計算書の見方・ポイント

フリーランスが経理をした結果できあがる「損益計算書」と「貸借対照表」。

せっかく経理をしているのに、できあがった「損益計算書」も「貸借対照表」も見ていないということはありませんか?

もったいないもったいない。

というわけで、今回は「損益計算書」について。その見方・ポイントをお話ししていきます。

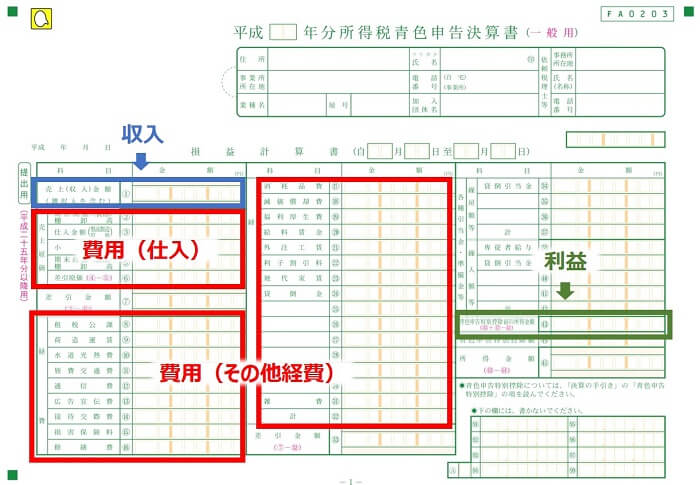

詳しい話をはじめるその前に。損益計算書の役割を知るために、損益計算書の「おおまかな構造」を確認しておきましょう。次のとおりです↓

収入 ー 費用 = 利益

収入である「売上」から、費用である「仕入やその他もろもろの経費の合計」をマイナスしたものが利益です。むずかしくはありませんよね。

このように「利益」を計算する構造を持つ損益計算書の役割は、そのフリーランスの「稼ぐチカラを示す」ところにあります。

参考までに、損益計算書の構造を、確定申告のときに税務署へ提出する損益計算書のカタチで示しておきます↓

それでは続いて、損益計算書で押さえるべき見方・ポイントについてお話をしていきます。

収入(売上)

損益計算書のトップにある売上。売上は「稼ぐチカラ」の源です。

その売上について、確認をすべきことは2点。「推移」と「構成」です。

推移

毎月々の売上金額の増減を把握しましょう。このとき、数字だけではイメージがつかみにくいものなのでグラフにしてみることが大切です。

グラフといっても、とくに難しいことはありません。毎月々の売上金額を棒グラフにしてみましょう。

毎月棒グラフを追加しながら、その推移を確認するだけで、自分の売上の傾向がわかるようになります。傾向を見ながら、こんなことを考えてみましょう↓

- 売上が多い月、少ない月はいつだろう?

- なぜ売上が多かったのだろう? なぜ売上が少なかったのだろう?

- どうしたらもっと売上の底上げができるだろう?

- どうしたらもっと売上を安定させることができるだろう? などなど

売上のグラフから「過去」の傾向を確認しつつ。それをもとに、目指したい「未来」の傾向をイメージする、考える。これが大切です。

過去の数字を見て「おしまい」にしないことは、経理のポイントでもあります。せっかく手間暇かけた経理ですから、未来に活かしましょう。

構成

推移といっしょに把握しておきたいのが、売上の「構成」です。構成、つまり、毎月の売上金額の「中身」です。

構成の分け方はいろいろ考えられます。たとえば、

- 商品別、サービス別

- 得意先別

- 売上獲得ルート(売上の発生源)別

- 今後増やしたい・続けたい仕事、今後減らしたい・やめたい仕事別 などなど

これらの構成を把握できると、前述した「売上金額の推移」の原因分析に役立ちます。加えて、目指すべき「未来の傾向」を具体的にイメージすることにも役立つでしょう。

売上については、ただただ「総額」を把握するのではなく、その「構成」まで押さえておくのがポイントです。

費用(仕入れその他もろもろの経費)

収入(売上)の次は費用です。費用が多くなれば利益は減り、稼ぐチカラも減少するのですから、費用はその「伸び」に着目をします。

伸び

それぞれの費用項目(交際費、交通費、消耗品費などの勘定科目)ごとに、その金額の伸びを確認しましょう↓

- 仕入や外注費は、「売上に対する割合」が伸びてはいないか?

- その他もろもろの経費は、「金額」が売上増とともに伸びてはいないか?

仕入や外注費の金額は、売上の金額が増えるとあわせて増えるものです。

それ自体は問題ありませんが「売上に対する割合」に注意が必要です。具体的には、仕入であれば「仕入÷売上」、外注費であれば「外注費÷売上」。これらは「原価率」とも呼ばれます。

この割合(原価率)は、通常、売上の増減に対しても一定であるべきものですから、意図せず増減していないかをチェックしましょう。

また、仕入や外注費以外のもろもろの経費については、それぞれの「金額」の増減に注意します。とくに「増加」している経費はないかを見ていきます。

売上が増加すると、気が大きくなるのか気の緩みからなのか、経費もまた増加をするという現象が起こりやすいものです。いわゆる「ムダづかい」。

売上の伸びに対して、経費の伸びをいかに抑えるかで「稼ぐチカラ」には差が出ます。使う経費が少なければ、同じ額の利益をあげるのにも、必要な売上高は少なくてすみます。

「売り上げればいい」という考え方だけではなく、「売り上げなくてもいい」という考え方も持ちましょう。

利益

さいごに「利益」について。冒頭、損益計算書の構造でも確認したとおり、利益は「収入ー費用」の結果です。

結果である利益の「金額」はもちろん重要ですが、それだけを見て「良かったね、悪かったね」と論じるだけでは不足です。

そこで利益については、「時間あたり」という視点でチェックします。

時間あたり

毎月の利益について、「時間あたり」の利益を計算してみましょう。ここで言う「時間あたり」の「時間」とは、端的に言えば「労働時間」です。その月に働いていた時間。

毎月の利益の金額を、その月の労働時間で割ってみる。それが、「時間あたり利益」です。

いくら利益の金額が大きくても、めちゃめちゃに労働時間が多かったです、というのではあまり幸せなことではありません。

そういう面から見て、「どれだけ効率よく稼ぐことができたか」を表している「時間あたり利益」をチェックしておくことが必要です。

売上や利益の金額自体を増やすというよりは、時間あたり利益をどれだけ増やせるか。そこに着目すると、「正しい値付け」という発想にも行き着きます。

商品・サービスごとの時間あたり利益、得意先ごとの時間あたり利益を計算できれば、値付けのヒントにすることができるでしょう。

もちろん、ただ値上げをすればいいというハナシではなく。商品・サービスの価値を上げつつ、値上げする。正しい値付けをする、という発想を持ちましょう。

会社員がタイムカードを記録するように、フリーランスも労働時間を記録しましょう。フリーランスは自由であるあまり、時間に対する感覚が緩みがちです。

行き過ぎれば、売上を上げるには時間をかけてでも働けばいいということにもなりかねません。ぜひ、時間の記録をとりましょう。

はじめから細かくやりすぎると続きませんので、まずは仕事をしていた時間を記録。慣れたら、商品・サービス別、顧客別などにチャレンジです。

まとめ

フリーランスが押さえるべき損益計算書の見方・ポイントについてお話をしてきました。

フリーランスの中には、確定申告のためにしかたなく経理をしているという人がいます。それはもったいないことです。

せっかく手間暇をかけた経理です。結果を活かすために、損益計算書の見方・ポイントを押さえておきましょう。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから