” 開業したばかりだし、消費税は関係なさそうだよね。”

と、考えているフリーランスのあなたへ。そんなことはありません、関係アリアリです。

というわけで。1年目から知らなければマズいことになる、フリーランスの消費税について3つのポイントをお話しします。

誰だ?「売上が少なければ消費税は関係ない」なんて言ってるの

フリーランスとして事業をはじめると、避けては通れないのが「税金計算」です。

毎年3月の確定申告はその最たるものですが、ほかにもまだある「消費税」。

この「消費税」について、「(開業したばかりなどで)売上が少なければ関係ないんだよ」というようなハナシが巷にはあるようです。

けれども、それは間違いです。売上が少なくても、開業したばかりでも、「消費税が関係ない」ことはありません。

フリーランスが1年目から知らなきゃマズい、と言える消費税のポイントがあります。こちらの3つです ↓

- 消費税を納めなければいけないのかどうかは2年も前にわかる

- 消費税を納めなくても、お客さまから消費税をいただく

- 請求書には消費税を別記する

それでは、このあと順番に見ていきましょう。

《ポイント①》消費税を納めなければいけないのかどうかは2年も前にわかる

消費税を納めなければいけないのは、次の条件に当てはまるフリーランスです ↓

2年前の売上高が1,000万円を超えている

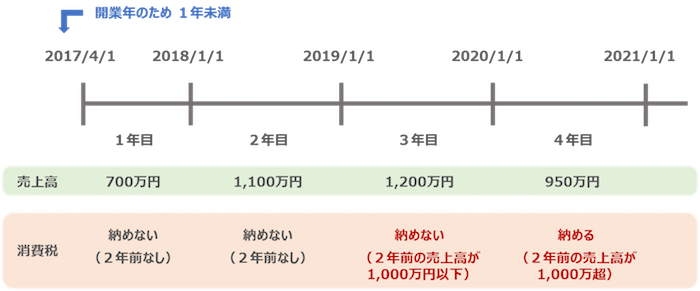

これについて、図で確認をしてみます ↓

開業1年目と2年目には、「2年前の売上高」は存在しない(ゼロ)ため、上記の条件には当てはまりません。

したがって、フリーランスは開業1年目と2年目について、消費税を納める必要はありません。

問題は3年目以降です。3年目以降は、「2年前の売上高」が存在するため、その金額が 1,000万円を超えるかどうかに注意です。

上記の図中の例では、1年目の売上高が 700万円であり、1,000万円を超えていないので、3年目もまだ消費税を納める必要はありません。

続いて、2年目の売上高を見ると 1,100万円です。こんどは 1,000万円を超えているので、4年目は消費税を納める必要があります。

以上の話から押さえるべきポイントは、「消費税を納めなければいけないのかどうかは2年前にはわかっている」ということ。

ですから、決算を迎えて、ことし突然「消費税を納めなきゃ… どうしよう…」などということはありえません。

開業1年目に消費税を納めることはないにしても。「2年後には納めなければいけないかもしれないぞ」と考えれば、1年目のフリーランスも消費税と無縁ではないのです。

毎年の決算が終わったら、2年後の消費税の有無についてはしっかりとチェックしましょう。

「消費税額はいくらぐらいになるのか? どう計算するのか?」が気になるならば、こちらの記事もどうぞ ↓

《ポイント②》消費税を納めなくても、お客さまから消費税をいただく

前述の《ポイント①》で、フリーランスは開業1年目・2年目は消費税を納める必要はない、という話をしました。

であるならば、「お客さまに消費税を請求してはいけないのだろうか?」という疑問が生じます。この問いに対する答えはこう ↓

消費税を納めなくても、お客さまから消費税をいただく。

消費税を納める条件に該当しないフリーランスが、お客さまに消費税を請求してはいけない、という決まりはありません。

とはいえ、なんだかお客さまに申し訳ないのではないか… という遠慮も無用です。

そもそも、あなたの売上高が1,000万円を超えているか否かについて、お客さまは知る由もないのですから(あなたが口にしないかぎりは)。

事業を営む者の商慣習として「あたりまえ」に、消費税を請求すればよいだけです。気後れすることはありません。

消費税を納めるようになるまでは、消費税分だけ手元に残るおカネが増えることになります(本来、消費税はお客さまから預かり、それを税務署に納めるものです)。

逆に、消費税を請求しなければ、その分は「損」をすることと同じです。しっかり「得」を取りましょう。

《ポイント③》請求書には消費税を別記する

前述の《ポイント②》では、消費税を納めるか否かにかかわらず、お客さまに消費税を請求しましょう、という話をしました。

その請求をするときのポイントがあります。それは、請求書には消費税を別記することです。

つまり。お客さまへの請求書には、本体価格と消費税額とを別々に分けて記載しましょう、ということです。税込み金額で記載をしない。

たとえば、売上 324,000円の請求をするとして ↓

- 請求額 324,000円 → NG

- 本体価格 300,000円、消費税 24,000円 → OK

請求できる額は変わらないじゃないか? なにがちがうの? ということですが。消費税別記を勧めるのには、もちろん理由があります。

その理由とは、「消費税率が上がったときに、消費税分の値上げをしやすい」からです。

もし、税込 324,000円で請求をしていると。消費税率が上がったあとも、お客さまから「いままでどおり、324,000円でお願いね」と言われやすくなる傾向があります。

「324,000円(消費税があるっぽい)」ならばまだしも、「300,000円」などのキリがよい数字であったりすれば、その傾向は強まるばかりです。「消費税コミコミ30万円で頼むよ〜」と。

なにかと立場が弱いフリーランスです。力関係で負けてしまえば、消費税率アップ分の負担をかぶることになってしまいます。

いっぽうで、消費税を別記していれば。「だって消費税率が上がったのだから」と、消費税をあたらしい税率で書き換えるだけです。

「本体価格はあくまでいままでどおりです。世の中の消費税率が上がったのだから、当然ウチも」と言いやすくなります。こうなると、お客さまは値上げを渋りづらくなるものです。

2019年には、消費税率は10%に上がる予定です。その後はもっと上がっていくかもしれません。そのときに、きちんと消費税分値上げできるよう、消費税は別記にしておきましょう。

フリーランスがお客さまと交わす契約書。そこに記載する金額についても、請求書同様、消費税には注意をしなければいけません。

金額を記載するときには「消費税別」と記載をしておきましょう。その記載がない場合、消費税率アップ時には、お客さまが値上げを渋る「隙」を残すことになります。

まとめ

知らなきゃマズい!フリーランス1年目からの消費税3つのポイント、についてお話をしてきました。

まだまだ売上が少ないから消費税は関係ない、ということはありません。フリーランスは開業の直後から、3つのポイントに注意をしましょう ↓

- 消費税を納めなければいけないのかどうかは2年も前にわかる

- 消費税を納めなくても、お客さまから消費税をいただく

- 請求書には消費税を別記する

- 確定申告・経理についてもっと知りたい→ 「まとめ記事」ページはコチラ

- 確定申告・経理についてじっくり学びたい → 「セミナー」の案内はこちら

- 確定申告・経理をもっと自分でできるようになりたい → 「コンサルティングサービス」案内ページはコチラ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから