今年買ったのに、今年の経費にならないもの。なーんだ?

って、ナゾナゾではありません。フリーランス・個人事業者の帳簿つけ(経理)では、実際にそういうものがあるのです。というお話をしていきます。

買ったのだから当然経費! とは限らない

フリーランス・個人事業者の帳簿つけ(経理)について。

間違いが多いことのひとつとして、「今年買ったのに、今年の経費にならないもの」が挙げられます。

買ったのだから当然に経費だろう、と考えるわけですが。実は、今年の経費ではない、今年の経費にしてはいけない。そんなものがある、ということです。

これを間違えれば「経費にしすぎ」であり、ひいては「納める税金が少なすぎ」ということになってしまいます。

税務署に見つかったら…? 追徴になりますね。それは困るし、なによりじぶんのためにも、正しい帳簿つけをしたいものです。

ということで、「今年買ったのに、今年の経費にならないもの」についてお話をしていきます。次のとおりです ↓

- まだモノを受け取っていない

- まだサービスを受けていない

- 買いだめした

- まだ商品が売れていない

- 値段が高いモノを買った

それでは、このあと順番に見ていきましょう。

今年買ったのに「今年の経費にならない」もの

まだモノを受け取っていない

今年買ったのに、「まだモノを受け取っていない」という場合。今年の経費にはなりません。

おカネを払った(クレジットカード払いなどを含む)からといって経費にできるわけではなく、買ったモノを受け取ったとき(厳密にはモノを使ったとき)にはじめて経費にできるのです。

具体例を、図で見てみましょう。

- 今年、パソコン(80,000円)を買った。おカネは支払ったが、在庫がなかったためモノは受け取っていない

- 翌年になって、パソコンを受け取った

したがって、このようなケースで、今年の経費にしてしまうと「間違い」ということになってしまいます。気をつけましょう。

帳簿つけをするときの「仕訳」としては次のとおりです ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 《今年》買ったとき | 前払金 | 80,000 | 現金 | 80,000 |

| 《翌年》モノを受け取ったとき | 消耗品費 | 80,000 | 前払金 | 80,000 |

ポイントは、「買ったとき」には経費にはできず、「前払金」として仕訳をすることです。

前払金は「資産」の項目として、「今年」の貸借対照表に掲載されることになります。

そして翌年。モノを受け取ったときに、資産(前払金)から経費(例では消耗品費)に振り替える。という流れになります。

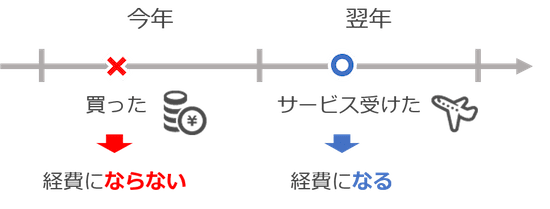

まだサービスを受けていない

今年買ったのに、「まだサービスを受け取っていない」という場合。これも、今年の経費にはなりません。前述の「モノ」と考え方は同じです。

おカネを払った(クレジットカード払いなどを含む)からといって経費にできるわけではなく、買ったサービスを受けたときにはじめて経費にできるのです。

具体例を、図で見てみましょう。

- 今年、航空券(30,000円)を買った。おカネは支払ったが、航空券を使っていない

- 翌年になって、出張で航空券を使った(飛行機に乗る、というサービスを受けた)

したがって、このようなケースでも、今年の経費にしてしまうと「間違い」ということになってしまいます。気をつけましょう。

帳簿つけをするときの「仕訳」としては次のとおりです ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 《今年》買ったとき | 前払金 | 30,000 | 現金 | 30,000 |

| 《翌年》サービスを受けたとき | 旅費交通費 | 30,000 | 前払金 | 30,000 |

ポイントは、「買ったとき」には経費にはできず、「前払金」として仕訳をすることです。

前払金は「資産」の項目として、「今年」の貸借対照表に掲載されることになります。

そして翌年。サービスを受けたときに、資産(前払金)から経費(例では旅費交通費)に振り替える。という流れになります。

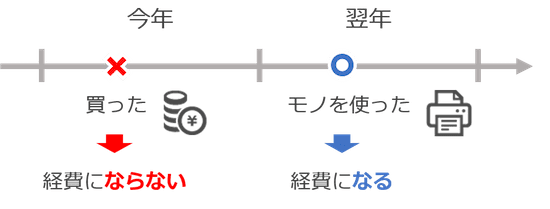

買いだめした

今年買ったけれど、「買いだめをしている」という場合。これも、今年の経費にはなりません。

おカネを払った(クレジットカード払いなどを含む)からといって経費にできるわけではなく、買いだめしたものを使ったときにはじめて経費にできるのです。

具体例を、図で見てみましょう。

- 今年、プリンタのインクをまとめ買いした(60,000円)。おカネは支払ったが、買ったインクはまだ使っていない

- 翌年になって、インクを使った

したがって、このようなケースでも、今年の経費にしてしまうと「間違い」ということになってしまいます。気をつけましょう。

帳簿つけをするときの「仕訳」としては次のとおりです ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 《今年》買ったとき | 貯蔵品 | 60,000 | 現金 | 60,000 |

| 《翌年》モノを使ったとき | 消耗品費 | 60,000 | 前払金 | 60,000 |

ポイントは、「買ったとき」には経費にはできず、「貯蔵品」として仕訳をすることです。

貯蔵品は「資産」の項目として、「今年」の貸借対照表に掲載されることになります。

そして翌年。サービスを受けたときに、資産(貯蔵品)から経費(例では消耗品費)に振り替える。という流れになります。

ただし、今年のあいだに使い切れなかったからといって、必ずしも経費にするのはNGというわけではありません。

だいたいいつも同じくらいの数を買っていて(ストックしていて)、日常的に使っているものであれば、買ったときに経費にしてもOKというルールになっています。

要は、「今年、なんかたくさん利益が出たから、たくさん買いだめして経費にしちゃえ」というのはダメだ、ということです。

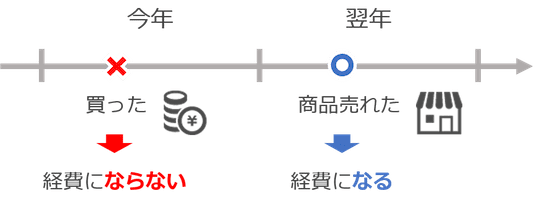

まだ商品が売れていない

モノを仕入れて、それを売る。という商売をしているフリーランス・個人事業者について。

今年買ったのに、「まだ商品が売れていない」という場合。これも、今年の経費にはなりません。

おカネを払った(クレジットカード払いなどを含む)からといって経費にできるわけではなく、商品が売れたときに経費にできるのです。

具体例を、図で見てみましょう。

- 今年、商品(50,000円)を仕入れた。今年のあいだには売れなかった

- 翌年になって、商品が 60,000円で売れた

したがって、このようなケースでも、今年の経費にしてしまうと「間違い」ということになってしまいます。気をつけましょう。

帳簿つけをするときの「仕訳」としては次のとおりです ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 《今年》買ったとき | 商品仕入高 | 50,000 | 現金 | 50,000 |

| 《今年》決算のとき | 商品 | 50,000 | 期末商品棚卸高 | 50,000 |

| 《翌年》売れたとき | 現金 | 60,000 | 売上高 | 60,000 |

| 《翌年》決算のとき | 期首商品棚卸高 | 50,000 | 商品 | 50,000 |

今回の仕訳は、少々やっかいです。上記4つの仕訳を順番に見ていきましょう。

まず1つめ、「《今年》買ったとき」には、「商品仕入高」の勘定科目でいったん経費あつかいをしています。

その後、「《今年》決算のとき」になって、売れなかった商品は経費からはずす、という仕訳をします。

借方・勘定科目の「商品」は、「資産」の項目として、「今年」の貸借対照表に掲載。

貸方・勘定科目の「期末商品棚卸高」は経費のマイナス(つまり収入のようなもの)として、「今年」の損益計算書に掲載されます。これで結果的に、仕入は経費からはずれることになります。

「《翌年》決算のとき」までに売れていれば、資産(商品)から経費(期首商品棚卸高)に振り替える。ここで、あらためて経費になる、という流れになります。

ちょっと難易度高めの内容ではありますが、間違いも多く、重要な部分でもあります。詳しくはこちらの記事も参考にどうぞ ↓

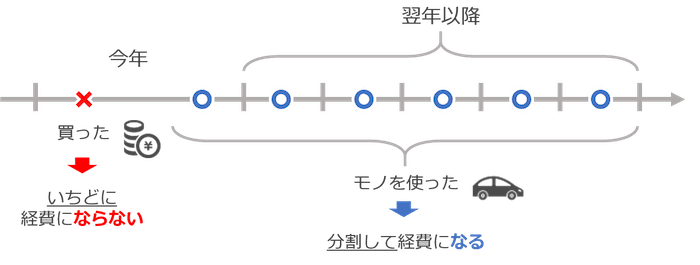

値段が高いモノを買った

今年買ったけれど、「値段が高いモノを買った」という場合。これも、今年の経費にはなりません。

ちなみに。ここで言う「値段が高い」とは、ひとつ 30万円以上(白色申告の場合には 10万円以上)のモノを指します。

そのように値段が高いモノは、おカネを払った(クレジットカード払いなどを含む)からといっていちどに経費にできるわけではなく、使う年数に応じて分割して経費にするのです。

具体例を、図で見てみましょう。

- 今年、仕事で使うクルマ(1,500,000円)を買った

- 今年から、翌年以降、クルマを使っている

このようなケースでは、いちどに今年の経費にしてしまうと「間違い」ということになってしまいます。気をつけましょう。

帳簿つけをするときの「仕訳」としては次のとおりです ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 《今年》買ったとき | 車両運搬具 | 1,500,000 | 普通預金 | 1,500,000 |

| 《今年》決算のとき | 減価償却費 | 250,000 | 車両運搬具 | 250,000 |

| 《翌年以降》決算のとき | 減価償却費 | 250,000 | 車両運搬具 | 250,000 |

ポイントは、「買ったとき」にはいちどに経費にできず、いったん「資産(例では車両運搬具)」として仕訳をすることです。

車両運搬具は「資産」の項目として、「今年」の貸借対照表に掲載されることになります。

そのうえで「使う年数」に応じて、今年・翌年以降、「分割して経費」にしていきます。仕訳で言うと、「減価償却費」がそれに当たります。

なお、「使う年数」は、専門用語で「耐用年数」と呼ばれ、資産の種類に応じて決まっています。たとえば、普通自動車であれば6年、軽自動車であれば4年、といった具合です。

このように、値段が高いモノを分割して経費にすることを「減価償却」と呼ぶのですが、申告書への記載も含めて少々難解であり、やっかいなところだと言えるでしょう。

くわしくは、こちらの記事も参考にどうぞ ↓

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

フリーランスの「今年買ったのに、今年の経費にならない」もの、についてお話をしてきました。

帳簿つけにおいては、間違いの多いところになります。

買ったのだから当然に経費だろう、と考えるわけですが。実は、今年の経費ではない、今年の経費にしてはいけない。そんなものがある、ということを確認しておきましょう。

- まだモノを受け取っていない

- まだサービスを受けていない

- 買いだめした

- まだ商品が売れていない

- 値段が高いモノを買った