銀行融資の金利をもっと下げたい… そんな会社が、銀行と金利交渉するときに役立つ「3つの金利」があります。

3つの金利を「交渉材料」にして交渉にのぞみましょう、というお話です。

丸腰で挑むのはやめておけ。

銀行融資の金利をもっと下げたい… そんな会社が、銀行と金利交渉するときに役立つ「3つの金利」があります。こちらです↓

- 他行金利

- 実質金利

- 貸出約定平均金利

会社は、これら3つの金利を理解する。そのうえで、これら3つの金利を交渉材料にして、銀行と金利交渉をする。

結果として、なんの材料も持たずに「手ぶら」で交渉するよりも、金利を下げられる確率が高まります。金利交渉に丸腰でのぞむのではいけません。

というわけで。3つの金利について、このあと順番に見ていきましょう。

銀行と金利交渉するときに役立つ3つの金利

他行金利

銀行と金利交渉するときに役立つ3つの金利、1つめ。それは「他行金利」です。

他行金利とは、文字どおり、「ほかの銀行の金利」を言います。A銀行から見たときには「B銀行は他行」、B銀行から見たときには「A銀行は他行」です。

では、その「他行金利」が、銀行交渉でどのように役立つかと言うと。

たとえば、ある会社の借入金利について。A 銀行からの借入金利は2%、B銀行からは 1.8%、C銀行からは 1.7% だったとします。

この場合、会社はA銀行に対して、「B銀行やC銀行は金利が低い、A銀行さんも少しなんとかならないか」との交渉をすることができます。

言外には「なんとかならないなら、B銀行やC銀行に乗り換えようかな」との意図が含まれ、 A銀行に対して「金利引下げのプレッシャー」をかけることができるわけです。

このように、他行(B銀行・C銀行)の金利を交渉材料にした金利交渉は、きわめて初歩的でありながらも、有効な交渉方法になります。

銀行に対しては、各銀行の金利を掲載した「借入金一覧表」を提示するなどして、交渉していくのが良いでしょう↓

ところで。他行金利を交渉材料にできるのは、当然ながら、他行とのお付き合いがある場合に限られます。

言い換えると。他行とのお付き合いがない、つまり、ひとつの銀行からしか融資を受けていないというような会社は、そもそも「他行金利」が存在せず、交渉材料を持たないことになります。

ひとつの銀行からしか融資を受けていなければ、銀行からは「金利を高くしても、ほかに借りられるところもないだろう」と足元を見られることにもなりかねません。

したがって、借入金利を下げたければ、会社は複数の銀行から借り入れをする。少なくとも2つ以上の銀行から借り入れをするようにしましょう。

ちなみに。銀行の種類ごと(都市銀行、地方銀行、信用金庫・信用組合)に、それぞれの金利水準は、おおむね決まっています。

その種類が違う銀行どうし(たとえば、都市銀行と信用金庫)で金利を比較するのは、ムリがあることは理解しておきましょう。

実質金利

銀行と金利交渉するときに役立つ3つの金利、2つめ。それは「実質金利」です。

実質金利とは。算式で言うと、次のとおりです↓

実質金利 =(借入利息 − 預金利息)÷(借入金 − 預金)

いまは低金利の時代です。「預金利息」はほとんどありませんから、預金利息は無いものと考えてよいでしょう。

そのうえで。たとえば、金利2%で 1,000万円の融資を受けたとすると。会社は年間に 20万円の利息を支払うことになります(1,000万円 × 2%)。

この会社が、融資を受けた銀行に対する「預金がゼロ」の場合について、実質金利を計算してみましょう。こうなります↓

(借入利息 20万円 − 預金利息 0万円)÷(借入金 1,000万円 − 預金 0万円)= 2%

このとおり、実質金利は2%です。もともとの金利(表面金利、と呼びます)と変わりありません。

では、これに対して。融資を受けた銀行に 600万円の預金があるとしたらどうでしょう? ふたたび算式にあてはめてみると↓

(借入利息 20万円 − 預金利息 0万円)÷(借入金 1,000万円 − 預金 600万円)= 5%

このとおり、実質金利は5%になります。表面金利2%の実に 2.5倍です。

銀行にしてみれば、融資金額 は 1,000万円でも、預金をしてもらっている 600万円は融資をしていないのといっしょです。

400万円の融資で 20万円の利息を受け取っていることになります。表面金利は2%でも、実質的な金利はなんと5%。

同じ金額の融資をしていても、預金が多いほど実質的な金利は高くなる。預金をしてもらうほど銀行は儲かる、というのが実質金利の話です。

だとしたら。金利交渉をするのであれば、実質金利が高い銀行を選ぶべきです。「実質金利が高いのだから、もう少し金利下げてくれてもいいでしょ?」と言えるからですね。

そこでまずは、銀行ごとの「実質金利」を計算してみましょう。その結果、実質金利が高い銀行に対して交渉をする。表面金利だけを見て交渉するのは間違いです。

そう考えると、預金をどこの銀行に預けるか? が重要であることにも気が付きます。

融資を受けていない、融資を受ける予定もない銀行に、預金を置いているのであれば。それはもったいない話です。

預金は金利交渉に使えることを理解して、ふだんから「どの銀行に預金を置くか」を考えるようにしましょう。

貸出約定平均金利

銀行と金利交渉するときに役立つ3つの金利、3つめ。それは「貸出約定平均金利」です。

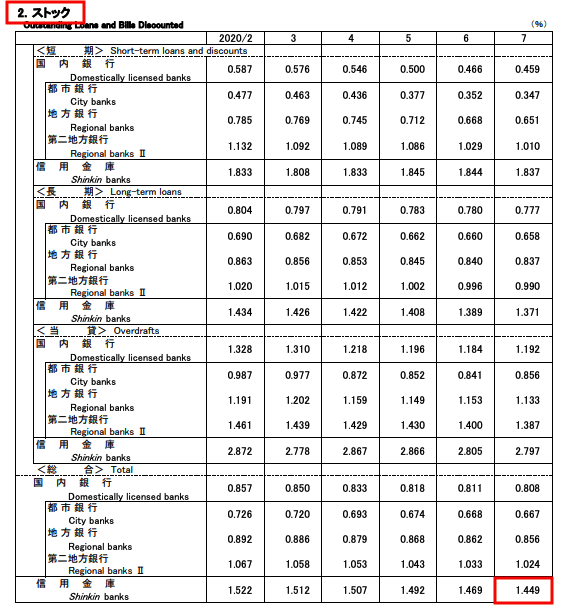

貸出約定平均金利とは、銀行が会社や個人におカネを貸し出すときの金利を平均したもので、日本銀行がWEBで毎月公表しています。こんな感じです↓

日本銀行・貸出約定平均金利 2020年7月分より抜粋

上記のとおり、貸出約定平均金利は「新規(新規の貸出)」と「ストック(すべての貸出)」、「短期」と「長期」、銀行の種類ごと、などにわけて掲載されています。

貸出約定平均金利には、住宅ローンなど個人に対する借入金利も含まれてはいますが、会社に対する金利水準を歪めるものでもないでしょう。

したがって、貸出約定平均金利を「一般的な金利」と見て、銀行との交渉材料にすることができます。

たとえば、2020年7月の「ストック、 信用金庫」の金利は 1.449%です(さきほどの貸出約定平均金利の赤色枠内)。これに対して、自社が信用金庫から借入している金利を比べてみましょう。

もし、自社の借入金利のほうが、貸出約定平均金利よりも高い場合。その信用金庫に対して、貸出約定平均金利を見せながら「ほかの会社はもっと低い金利で融資を受けているようですね」などと話してみます。

なんの交渉材料もなく、ただただ「高い」と言うよりも、銀行に対してプレッシャーをかけることができるでしょう。

とはいえ、 金利を決める要素はいろいろあるのであって。たとえば、会社の業績が悪ければ、金利は高くなってしまうものです。

じゃあ、貸出約定平均金利は役に立たないか、と言えば。そうではありません。

貸出約定平均金利の「推移」もまた、交渉材料になります。毎月公表されている貸出約定平均金利を並べて見たときに、金利は上がっているのか下がっているのか?

その上がり方・下がり方と、自社の借入金利の上がり方・下がり方を比べてみる。貸出約定平均金利のほうが、下がり方が大きい場合、「なぜ自社の借入金利は下がらないのか」を銀行にたずねてみるのもよいでしょう。

また、各銀行からはじめて融資を受けるときに交わされる「銀行取引約定書(会社・個人事業者が融資を受けるにあたってのいろいろな「ルール」が書かれている書類)」を見ると、金利についてこんなことが書かれているはずです↓

金融情勢の変化そのほか相当の事由がある場合には、甲または乙は相手方に対し、これらを一般に合理的と認められる程度のものに変更することについて協議を求めることができるものとします。

甲または乙、つまり、 会社も銀行も「金融情勢の変化」を理由に協議を求めることができる。

貸出約定平均金利の変化は、まさに「金融情勢の変化」でしょうから、会社は銀行取引約定書に基づいて、金利の協議を求めることもできるわけです。

というわけで、会社は貸出約定平均金利をチェックする。そのうえで、タイミングを見て、貸出約定平均金利にもとづいた金利交渉するようにしてみましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行と金利交渉するときに役立つ、3つの金利についてお話をしてきました。

3つの金利を「交渉材料」にしましょう。なんの材料も持たずに「手ぶら」で交渉するよりも、金利を下げられる確率が高まります。

- 他行金利

- 実質金利

- 貸出約定平均金利