銀行融資の低金利はそろそろ終わりかもしれません。

まもなく銀行融資の金利は上がるかもしれない。その理由についてお話をしていきます。

必要不可欠な資金調達手段だからこそ。

いま世の中は、「低金利」の時代だと言われています。会社が受ける銀行融資についても、たしかに低金利です。

ところが、そこまでの低金利はそろそろ終わりかもしれません。まもなく、銀行融資の金利は上がるかもしれません。

会社にとって、銀行融資は「必要不可欠な資金調達手段」だからこそ。どうして、まもなく銀行融資が上がると言えるのか? その理由を押さえておきましょう。理由は3つ、次のとおりです↓

- 銀行の再編による競争緩和

- 信用保証協会の保証付き融資の減少

- 高リスクゾーンへの貸出増加

それではこのあと、順番に見ていきましょう。

まもなく銀行融資の金利は上がる、と言える理由

【理由1】銀行の再編による競争緩和

いま銀行業界では、地方銀行を中心に「再編」のさなかにあります。具体的には、複数の地銀による経営統合や業務提携、吸収合併です。これからしばらくは、再編が進んでいくでしょう。

その背景には、少子高齢化や地方格差といった「状況」があり、そういった状況のなかで、銀行は従来の業務モデルを維持できなくなっている。変化を迫られている。再編を余儀なくされた、と言えます。

では、再編が進んだ結果、銀行の数が減ったとしたらどうでしょう?

いままでは、銀行の数が多く、銀行同士の競争が起きていました。融資先を確保するために、低金利合戦を繰り広げる。いわば、過当競争による「行き過ぎた低金利」になっていたわけです。

けれども、銀行の数が減れば、競争は緩和されます。依然、世の中は低金利であっても、過当競争による「行き過ぎた低金利」は解消されるでしょう。競争が緩和されれば、銀行は金利を上げることができるからです。

これにより、銀行の収益改善がはかられる。というのは、再編の狙いでもあります。

したがって、おカネを借りる側の会社としては、「これまでのような低金利では融資が受けられなくなるかも」と考えておいたほうがいいでしょう。おカネを借りるにも、利息支払の負担が上がる、ということです。

ただ、それでも。あまり「金利」にばかり目を向けないようにしましょう。

たとえば、いままで 1,000万円を 1.5%の金利で融資を受けていた会社があったとして。これからは3%の金利でしか融資を受けられない、となった場合に。金利が高いから、もう借りない。このような見方はやめましょう、という話です。

1,000万円を金利3%で借りた場合の年間利息は、30万円です。1ヶ月あたりにすると 2.5万円になります。月に 2.5万円であれば、手元に 1,000万円のおカネがあったほうが安心だ。という見方だってあるはずです。

ということで、利息については「金利」にばかり目を向けるのではなく、「金額」でも考えるようにしてみましょう。金利を惜しんで、必要な資金調達を怠るようでは本末転倒です。

【理由2】信用保証協会の保証付き融資の減少

コロナ禍においては、ものすごい件数・ものすごい金額の「信用保証協会の保証付き融資」が実行されました。実際に利用した・利用している、という社長も多いことでしょう。

この点で、全国信用保証協会連合会から毎月、実績が公表されています。コロナの影響を受けた令和元年度を見てみると、件数は前年比で約3倍、金額は前年比で約4倍です。

いっぽうで、令和3年度に入った令和3年4月、5月を見てみると。4月の件数・金額は前年同月比の60%ていど。5月にいたっては、10〜15%ていどです。これはコロナ前と比較をしても、「激減」と言っていいでしょう。

コロナを経て、信用保証協会の保証限度額いっぱいまで融資を受けた、という会社が増えました。結果、信用保証協会の保証付き融資を実行する余地は、もうそれほど残されていないわけです。

これからしばらく、既存融資の返済が進むまでのあいだは、信用保証協会の保証付き融資の「減少傾向」は続くものと思われます。それでも、会社が融資を受けるのだとしたら?

残された融資は「プロパー融資」です。プロパー融資は、信用保証協会の保証が無い融資。会社が返済できないときには、銀行が100%の損失をかぶる融資です。よって、銀行がリスクに備えるために金利は高くなります。

その金利をできるだけ下げるためには、会社の業績を改善・向上することです。つまり、決算書の利益を増やす、内部留保(利益剰余金)を増やす、ということです。

これまでも、融資審査で重要だった決算書が、今後はよりいっそう重要になる。そもそも金利以前に、決算書の内容が悪い会社は、プロパー融資を受けることさえできないでしょう。

ですから、できるだけ金利を下げるためにも、そもそもプロパー融資を受けられるようになるためにも、決算書の改善・向上には早急に取り組む必要があります。

【理由3】高リスクゾーンへの貸出増加

2019年12月には、金融検査マニュアルが廃止されました。

これを受けて、各銀行はより独自性を打ち出していく。従来ではリスクが高いと思われるような会社にも、相応の利息を取りつつ、貸出を増やして収益の改善をはかろうとする銀行が増えていく(すべてではないにせよ)。

という流れが、コロナにより中断されました。コロナ後は、その流れに戻るものと考えられます。

すると、決算書の内容が良くはない会社であっても、高金利とはいえ、銀行融資を受けられる機会が増えるでしょう。ただし、なにもせずに融資が受けられることはありません。

現状、業績が悪いのですから、「なにかしら」の材料がなければ、銀行も融資をすることができないわけです。そこで、「事業の内容」や「成長可能性」が必要になります。

いまは業績が振るわないとしても、事業自体は良いビジネスモデルであり、成長可能性がある。そう言えるのであれば、銀行はそこを評価して融資を検討することができます。

というような、「事業の内容」や「成長可能性」の評価は、「事業性評価」と呼ばれるものです。金融庁が、銀行に対して強く求めているものでもあります。

旧態依然の決算書ありき、担保・保証ありきの融資ではなく、銀行員が「目利き」を活かした融資をしなさい。そこに、銀行が生き残る道がある。そういうことです。

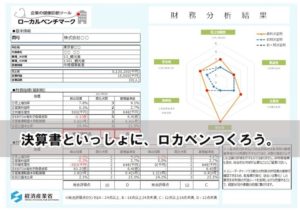

では、融資を受ける側の会社はどうするか? 銀行が「事業性評価」をしやすい状況を準備しましょう。ムリなくはじめられることとして、「ローカルベンチマーク」の作成が挙げられます。

ローカルベンチマークは経済産業省が提供しているツールであり、事業性評価の「入口」にも位置づけられているものです。決算書の内容が良い会社が取り組めば、より良い融資条件を引き出す材料にもなります。

ぜひとも、取り組んでいきましょう。ローカルベンチマークについてくわしくは、こちらの記事をどうぞ↓

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行融資の低金利はそろそろ終わりかもしれません。まもなく銀行融資の金利は上がるかもしれない。その理由について押さえておきましょう。

対策としては、業績の改善・向上、事業性評価への対応です。

- 銀行の再編による競争緩和

- 信用保証協会の保証付き融資の減少

- 高リスクゾーンへの貸出増加