ご主人や奥さんと別れたことがある個人事業者・フリーランスは、確定申告で税金が安くなるかもしれません。

女性の場合には「寡婦控除」、男性の場合には「寡夫控除」。ふだん聞きなれなない言葉ゆえに忘れがち。要チェックです。

とにかく忘れがちな寡婦・寡夫控除ってなに?

少しでも税金を安くしたいのが確定申告。税金を抑える効果があるのに、とにかく忘れがち・漏れやすいものに「寡婦控除(かふこうじょ)」「寡夫控除(かふこうじょ)」があります。

女性の場合には「寡婦」、男性の場合には「寡夫」にあたる人が受けられる「控除(=税金が安くなる)」です。

まずは「寡夫・寡夫」ってどんな人? ということを確認してみましょう。

平たく言うと、「やもめ・やもお」

実は、確定申告で言う「寡夫・寡夫」の定義は複雑です。複雑なものを見る前に、まずはイメージだけ確認です ↓

- 寡婦 … いわゆる、やもめ、未亡人

- 寡夫 … いわゆる、やもお、男やもめ

上記のとおり、「寡婦」はご主人と別れた女性に対する言葉であり、「寡夫」は奥さんと別れた男性に対する言葉です。

ちなみに、「寡夫」は「寡婦(かふ)」の読みと区別をするために「かおっと」と呼ばれることもあります。ご参考まで。

確定申告で言う「寡婦・寡夫」とは?

寡婦・寡夫が、「配偶者(ご主人や奥さん)と別れた人」というイメージは確認できました。

では続いて。確定申告で言うところの寡婦・寡夫について確認をしましょう。

確定申告では、女性の「寡婦」はさらに、「(一般の)寡婦」と「特別の寡婦」とに分かれます。

「(一般の)寡婦」と「特別の寡婦」の違いはのちほど説明しますが、「(一般の)寡婦」よりも生活が苦しいであろう寡婦を「特別の寡婦」としています。これをまとめると、次のとおりです ↓

- (一般の)寡婦

- 特別の寡婦

- 寡夫

つまり、確定申告では。ご主人と別れた女性は「(一般の)寡婦」または「特別の寡婦」になる、奥さんと別れた男性は「寡夫」になる、ということになります。

これら3つの「かふ」には、税法によって、それぞれ要件が定められています。要件を満たせば、確定申告で「控除(=税金が安くなる)」が受けられるしくみです。

したがって、「やもめ」や「男やもめ」ではあるけれど、要件を満たさなければ、確定申告で言う「寡婦・寡夫」に該当しないということがありえます。ここがややこしい。

ではこのあと、3つの「かふ」それぞれの要件を見ていきます。

3つの「かふ」の要件

「(一般の)寡婦」「特別の寡婦」「寡夫」という、3つの「かふ」それぞれの要件を確認していきます。

(一般の)寡婦

はじめに、女性の「(一般の)寡婦」からいってみましょう。「(一般の)寡婦」に該当するかどうかの要件は次のとおりです ↓

その年の12月31日現在、次のいずれかにあてはまる女性(確定申告する人)

- ご主人と死別(または生死不明)のあと結婚していない女性で、扶養親族または生計を一にする子がいる

- ご主人と死別(または生死不明)のあと結婚していない女性で、女性本人の合計所得金額が500万円以下

- ご主人と離婚のあと結婚していない女性で、扶養親族または生計を一にする子がいる

上記をフローチャートにしてみます ↓

フローチャートから確認をしたい点は、ご主人となにかしらの原因で別れたあと、「扶養親族または生計を一にする子がいる」のであれば寡婦であること。

ただし、「扶養親族または生計を一にする子」がいなくても、ご主人と死別(または生死不明)で別れたのであれば、「合計所得金額が500万円以下」を満たすことでも寡婦に該当すること。

死別(または生死不明)のほうが、つらい別れ方をしたぶん、寡婦の範囲が広くなっているということです。

「合計所得金額」や「扶養親族」「生計を一にする子」といった用語については、本記事のさいごにまとめて説明します。

特別の寡婦とは

「寡婦」の中でも、とりわけ生活が厳しいであろうということで、次の要件に該当する女性は「特別の寡婦」とされています。

「(一般の)寡婦」に該当し、次のすべてを満たす女性(確定申告する人)

- ご主人と死別(または生死不明)または離婚のあと結婚していない

- 扶養親族である子がいる

- 女性本人の合計所得金額が500万円以下

上記のとおり、3つの要件を「すべて」満たしているかどうかに注意しましょう。ひとつでも欠ければ「特別の寡婦」にはあたりません。

収入も高くないうえに、子どもにもおカネがかかる。そんな寡婦をバックアップするのが「特別の寡婦」です。

寡夫

さいごに男性の「寡夫」の要件を見ていきます ↓

その年の12月31日現在、次のすべてを満たす男性(確定申告する人)

- 奥さんと死別(または生死不明)または離婚のあと結婚していない

- 生計を一にする子がいる

- 男性本人の合計所得金額が500万円以下

上記のとおり、3つの要件を「すべて」満たしているかどうかに注意しましょう。ひとつでも欠ければ「寡夫」にはあたりません。

ちなみに、比べてみるとわかりますが、女性の「寡婦」よりも男性の「寡夫」のほうが要件が厳しくなっています。男はがんばれ、ということなのでしょうか…

3つの「かふ」それぞれの控除額

3つの「かふ」の要件がわかったところで、それぞれの「かふ」の控除額についてお話をしていきます。

ここで言う「控除」とは、「所得控除」という種類の控除にあたります。

税金に与える効果としては、「控除額分だけ経費が増える」というイメージです。

実際には、個人事業者・フリーランスの仕事上の経費に混ぜ込むわけではありません。「所得控除」という別枠で対応します(詳しくは後述します)。

「かふ」の控除は経費のように実際におカネを使うわけではありませんから、おカネは減らないのに経費になると考えるとお得な控除です。

ゆえに、「かふ」の控除を忘れるともったいない。控除忘れがないように気をつけなければいけません。

3つの「かふ」の控除額一覧

ではいったいいくらの控除額なの? というと、次のとおりです ↓

- (一般の)寡婦 … 27万円

- 特別の寡婦 ・・・ 35万円

- 寡夫 … 27万円

上記のとおり、「(一般の)寡婦」と「寡夫」が27万円、「特別の寡婦」だけがさらに多い35万円になっています。

確定申告書のどこに書く?

3つの「かふ」それぞれの控除額はわかったところで。確定申告書にはどう表現するのかについて見てみましょう。

難しいことはありません。個人事業者・フリーランスが確定申告で使う様式「申告書B様式」のなかで、2か所に記載をするだけです。

まずは、「申告書B様式」の「第1表」の左下から。次のとおりです ↓

申告書B様式・第1表の左下

上記のとおり、「⑱ 寡婦、寡夫控除」欄に、該当する控除額(上記の赤字部分)を記載しましょう。「かふ」の分類に応じて、「27」か「35」です。

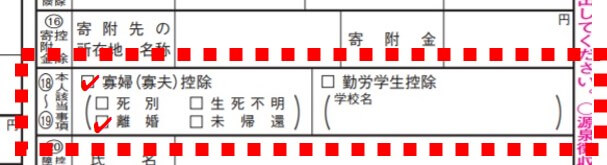

続いて、「申告書B様式」の「第2表」の右側中央。次のとおりです ↓

申告書B様式・第2表の右側中央

上記のとおり、「⑱~⑲ 本人該当事項」欄の、該当項目にチェック(上記の赤字部分)を入れましょう。

「寡婦(寡夫)控除」にチェックをし、その下の「配偶者との別れ方」にチェックです。

税金はどれだけ安くなるの?

前述したとおり、「かふ」の控除額は、27万円か35万円です。これによって、税金はいくら少なくなるのでしょうか?

答えはケースバイケースです。確定申告をする人本人の「税率」によります。「税率」は所得(≒利益)が多い人ほど高くなります。

仮に、「税率が20%」の「特別の寡婦」である場合、少なくなる税金は次のように考えます ↓

- 寡婦の控除額 35万円 × 税率 20% = 7万円

よって、寡婦の控除を受けることで、7万円の税金が安くなるということです。大きいですよね。

このあたりの詳しい考え方は、こちらの記事が参考になります ↓

【補足】用語の説明

途中、3つの「かふ」の分類の話をした際、「説明を保留した用語」についてここで説明をします。

扶養親族とは

「扶養親族」とは、確定申告をする人(つまり、「かふ」の人)といっしょに暮らしている「親族」のことを言います。

ここで言う「親族」とは、次の2つともに該当する人です ↓

- 6親等内の血族及び3親等内の姻族(=子供・兄弟・親・親戚はだいたい入ります)

- 年間の合計所得金額が38万円以下(「所得=収入」ではなく、「所得≒利益」です。収入が給与だけの場合には、給与収入が103万円以下が該当します)

ちなみに、「いっしょに暮らしている」には、たとえば「離れて住む親に仕送りをして養っている」という場合も含みます。必ずしも同じ場所に住んでいなくてもよいということです。

「扶養親族」の厳密な定義を知りたいときはこちらへ → 国税庁WEBサイト・タックスアンサー「No.1180 扶養控除」

生計を一にする子とは

「生計を一(いつ)にする子」とは、確定申告をする人(つまり、「かふ」の人)といっしょに暮らしている「子ども」のことを言います。

カンの良い方は、「生計を一にする子」は「扶養親族」に入るのではないかと思われることでしょう。はい、だいたい入ります。でも、ちょっと違います。

ここで言う「子ども」とは、

- 年間の総所得金額等が38万円以下

ポイントは下線部の「総所得金額等」です。さきほどの「扶養親族」のほうは「合計所得金額」でした。同じ38万円以下でも表現が違います。

「総所得金額等」と「合計所得金額」はなにが違うのか? ここでは「だいたい同じ」だと考えてください。詳しい説明をはじめるとタイヘンなことになりそうなので割愛させていただきます。

ひとつだけ申し添えておくと、「扶養親族」には該当しないけれど「生計を一にする子」には該当するケースがあったりします。非常に難解です。

「生計を一にする子」の厳密な定義を知りたいときはこちらへ → 国税庁WEBサイト・タックスアンサー「No.1170 寡婦控除」

合計所得金額500万円以下とは

「かふ」の要件の中には、「かふ」本人の「合計所得金額 500万円以下」というものがあります。

これについて、本業のみを行っている個人事業者・フリーランスについて言うと、申告をする年の「事業の収入-事業の経費-青色申告特別控除」の金額が500万円以下かどうかになります。

ポイントは「申告をする年の」というところ。つまり、毎年、計算をしてみなければわからないということです。今年500万円以下だったから来年もOK、ではありません。

ちなみに本業だけではない場合。たとえば、給与収入もある、不動産の貸付けをしている、株の売買がある、という場合には、それらの所得(≒利益)も合わせて500万円以下かどうかになります。ちょっと複雑です。

そのように複数の収入がある場合など合計所得金額がよくわからないときは、税理士や税務署などに確認をされることをおすすめします。

まとめ

忘れると税金が高くなってしまう、寡婦・寡夫控除についてお話をしてきました。

寡婦・寡夫控除は、配偶者との死別や離婚などセンシティブ(機微)な事柄が関係します。

ゆえに、他人から尋ねられるようなことは少なく、確定申告をする本人が気づくかどうかが重要です。

本人が気づかない場合には控除を受けることができず、余計な税金を支払うことになります。

「やもめ・男やもめ」だという人は、寡婦・寡夫控除を必ず確認しましょう。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから