フリーランスの確定申告について。年明けの「領収書・通帳・カード明細」はチェックしていますか?

「なにそれ」と言うのであれば、税金が増えているかもしれません。そこで、年明けの「領収書・通帳・カード明細」のチェックについてお話をしていきます。

年明けの「領収書・通帳・カード明細」をチェックしないと税金が増える

フリーランスの確定申告における1年は、1月1日〜12月31日の1年間です。

たとえば、「2018年分」の確定申告であれば、2018年1月1日〜12月31日が対象になります。

したがって。確定申告をするにあたっては、2018年1月1日〜12月31日のあいだの「書類」をチェックしていることでしょう。

なお、ここで言う「書類」とは。領収書(レシート)、預金通帳、クレジットカード明細など、経費に関する書類とします。

ところが。2018年分の確定申告であっても、2018年中の書類だけではなく、年明け2019年1月以降の書類もチェックをすることが大切です。

なぜなら、チェックをしないがために、入れられるはずの経費が漏れてしまう可能性があるから。経費が漏れれば、支払う税金は高くなります。イヤですよね。

というわけで。年明けの「領収書・通帳・カード明細」のチェックについてお話をしていきます。次の2点です ↓

- 年明けの「領収書・通帳・カード明細」のチェックと帳簿つけの方法

- 年明けの「領収書・通帳・カード明細」に関する注意点

それでは、このあと順番に見ていきましょう。

年明けの「領収書・通帳・カード明細」のチェックと帳簿つけの方法

領収書(レシート)、預金通帳、クレジットカード明細の書類ごとに見ていきます。

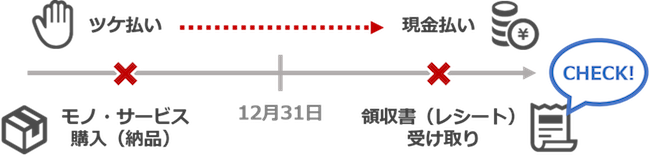

領収書(レシート)

下図のような、年明けの「領収書(レシート)」をチェックしましょう ↓

上図のとおり、モノ・サービスの購入(納品)は年内に済んでいる。けれども、支払いは年明けに現金で。という場合の、年明けの「領収書(レシート)」は、年内の経費になります。

領収書(レシート)の日付が年明けであることから、翌年分の経費と見てしまいがちですが。正しくは、年内の経費です。経費から漏れないように気をつけましょう。

帳簿つけする際の「仕訳」は、次のとおりです ↓

| 日付 | 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 商品の購入 | 購入日(納品日) | 商品仕入高 | ××× | 買掛金 | ××× |

| 商品以外の購入 | 購入日(納品日) | 消耗品費など | ××× | 未払金 | ××× |

上記のとおり、商品を購入したときには、借方(左側)の勘定科目は「商品仕入高」を、貸方(右側)は「買掛金」を使います。

いっぽうで、商品以外のモノ・サービスを購入したときには、貸方(右側)の勘定科目は「未払金」を使いましょう。

借方(左側)の勘定科目は、モノ・サービスの内容に応じて、「消耗品費」や「旅費交通費」「広告宣伝費」などなどさまざま考えられます。

経費に関する勘定科目の選び方については、こちらの記事も参考にどうぞ ↓

CHECK! みんなでつくろう!個人事業者・フリーランスの勘定科目辞典

年内に購入(納品)したモノであっても、年末時点で使わずに残っているものは経費にできません。「在庫」としての帳簿つけ(経理処理)が必要です。気をつけましょう。

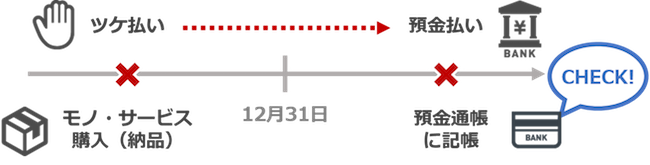

預金通帳

下図のような、年明けの「預金通帳」をチェックしましょう ↓

上図のとおり、モノ・サービスの購入(納品)は年内に済んでいる。けれども、支払いは年明けに預金で。という場合の、年明けの「通帳」に記帳されているものは、年内の経費になります。

具体例としては、12月分の仕入代金を年明けに振り込んだ。12月分の事務所の電気代、携帯電話の通話料・通信料などが、1月以降に引き落とされている。といったケースが挙げられます。

年明けの振込・引き落としについては、モノ・サービスの購入が「年内分かどうか?」を確認しましょう。

預金通帳の記帳の日付が年明けであることから、翌年分の経費と見てしまいがちですが。年内分に関する支払いであれば、年内の経費です。経費から漏れないように気をつけましょう。

帳簿つけする際の「仕訳」は、次のとおりです ↓

| 日付 | 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 商品の購入 | 購入日(納品日) | 商品仕入高 | ××× | 買掛金 | ××× |

| 商品以外の購入 | 購入日(納品日) | 消耗品費など | ××× | 未払金 | ××× |

上記仕訳の解説は、前述した「領収書(レシート)」と同じになります。

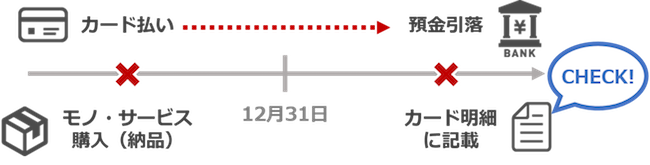

クレジットカード明細

下図のような、年明けの「クレジットカード明細」をチェックしましょう ↓

上図のとおり、モノ・サービスの購入(納品)は年内に済んでいる。けれども、支払いはクレジットカードで、利用額は年明け以降に引き落とし。

という場合の、年明けの「クレジットカード明細」に記載されているものは、年内の経費になります。

具体例としては、12月中にインターネットで買った書籍代や備品代、12月に参加したセミナー参加費用のカード払い。そのカード利用額が1月以降に引き落とされている、といったケースが挙げられます。

年明けのカード利用額の引き落としについては、モノ・サービスの購入が「年内分かどうか?」を確認しましょう。カード明細に記載されている「カード利用日」で判断できるはずです。

クレジットカード明細の発行の日付が年明けであることから、翌年分の経費と見てしまいがちですが。年内分に関する支払いであれば、年内の経費です。経費から漏れないように気をつけましょう。

帳簿つけする際の「仕訳」は、次のとおりです ↓

| 日付 | 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 商品の購入 | 購入日(納品日) | 商品仕入高 | ××× | 買掛金 | ××× |

| 商品以外の購入 | 購入日(納品日) | 消耗品費など | ××× | 未払金 | ××× |

上記仕訳の解説は、前述した「領収書(レシート)」と同じになります。

クレジットカードを利用するときの帳簿つけの方法について、詳しくはこちらの記事もどうぞ。

年明けの「領収書・通帳・カード明細」に関する注意点

年明けの「領収書・通帳・カード明細」をチェックする、経費にする際の注意点について見ていきます。

年明けの「まとめ払い」は経費にできない

たとえば、ソフトウェア利用料やサーバ利用料、ドメイン使用料、定期購読料などを「年払い(1年分をまとめ払い)」している。

仮に、ソフトウェア利用料について、2018年12月から2019年11月までの分を、2019年1月に 12,000円年払いした場合。

12,000円まるまる全部を、2018年分の経費にすることはできません。

2018年分の経費にできるのは、12,000円のうち、2018年の分だけです。つまり、1,000円(12,000円 ÷ 12ヶ月 × 1ヶ月)だけです。気をつけましょう。

ちなみに、この例での仕訳は次のとおりです ↓

| 日付 | 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| 2018年決算時 | 決算日 | 消耗品費 | 1,000 | 未払金 | 1,000 |

| 2019年支払時 | 支払日 | 未払金 消耗品費 | 1,000 11,000 | 普通預金 | 12,000 |

「締め日から年末まで」は経費にできる

たとえば、2019年の1月以降に支払う電気代が、「2018年12月21日〜2019年1月20日」の電気使用分だという場合。

「2018年12月21日〜2018年12月31日」分の電気代を、2018年の経費にすることができます。

具体的には、「2018年12月21日〜2019年1月20日」の電気代が10,000円だとすると、「12,000円 ÷ 31日 × 11日 = 4,258円」が経費にできる金額です。

商品仕入についても、仕入先からの請求書の締め日が「月末以外」ということもあるでしょう。

たとえば、毎月15日締めだとすると。2019年1月15日締め(つまり2018年12月16日〜2019年1月15日分)の請求書から、「2018年12月16日〜2018年12月31日」分の仕入金額を、2018年の経費にできます。

請求書の内容を確認し、「2018年12月16日〜2018年12月31日」の納品分の金額を拾い出して経費にしましょう。

経費にしたり・しなかったりはダメ

年明けの「領収書・通帳・カード明細」から、年内の経費を拾い出す。という話をしてきました。

これについて、ある年は経費にしたり、ある年は経費にしなかったり、というのはよろしくありません。

税務署や銀行などから、「利益調整(税金調整)をしている」と見られてしまう可能性があるからです。

したがって、経費にするのであれば、毎年継続して経費にするようにしましょう。

なお、あまり小さな金額についてまで、必ずしも経費を拾い出す必要はありません。たとえば、数十円・数百円の経費を拾い出すのであれば、手間のほうがもったいない… ということもあるからです。

そのあたりは費用対効果を考えて、経費を拾い出すか、あえて拾わずにおくかを考えればよいでしょう。

ちなみに。経費を拾い出さなかったからといって、税務署から文句を言われることはありません。

経費を拾い出さなければ、その分、税金が増えるわけで。税金が増える分には、税務署のおとがめは無いのです。

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

税金が増えるのがイヤなら、年明けの「領収書・通帳・カード明細」は要チェック、というお話をしてきました。

フリーランスが確定申告をするにあたっては、年明けの「領収書・通帳・カード明細」について、「チェックと帳簿つけの方法」「チェックをするときの注意点」を押さえておきましょう。