会社が銀行から融資を受けられるかどうかの基準として、「債務者区分」があります。

その債務者区分のうち、どこまでが融資を受けられるのか? 「これまで」と「これから」の違いをお話ししていきます。

知らずにすまない、格付と債務者区分。

会社が銀行から融資を受けるうえで、知っておくとよいもののひとつに「格付(かくづけ)」があります。格付とは、いうなれば「融資先のランク付け」です。

各銀行は、それぞれの基準によって、融資先をランク付けしています。そのうえで、ランクが高い会社には、積極的に融資をする。ランクが低い会社には、融資はしない。と、融資姿勢を決めているのです。

そんな格付のもとになる考え方として、「債務者区分」という考え方があります。これは、金融庁がさだめた「金融検査マニュアル」に示されたものであり、すべての銀行に共通する考え方です。

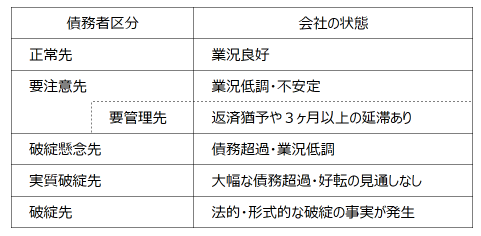

具体的には、次のとおりになります↓

上記のとおり、債務者区分は上から順に、正常先、要注意先、要管理先、破綻懸念先、実質破綻先、破綻先の6区分です。

ではこのうち、どのあたりまでが、銀行から融資を受けられるのか?

正常先から要注意先あたりまで、というのがこれまでの理解でした。言い換えると、要管理先以下の会社は融資が受けられない。という、理解です。

要管理先となると延滞があったり、破綻懸念先となると債務超過があったり。たしかに、おカネを貸すには不安がある状況ですから。融資が要注意先まで、というのはもっともな話です。

が、これからは状況が変わります。というのが、本記事のお話です。

実質破綻先まで借りられる。

ずばり、結論として。これからは、これまでの債務者区分でいう「要管理先・破綻懸念先・実質破綻先」にあたるような会社でも、融資が受けられるようになります。

その理由は、「事業性評価による融資」です。

事業性評価による融資とは、「決算書の良し悪しや、担保・保証の有無に依存せず、事業の内容や将来性までを評価して、融資の可否を検討しよう」という考え方です。

誤解を恐れずに言えば、決算書の内容が悪くても、担保になるような資産がなくても、事業内容が良く、将来性がある会社ならば融資が受けられる。と、いうことになります。

これまでの「決算書ありき、担保・保証ありき」の融資を見直そう、そうしないと、銀行はこの先もたないぞと。金融庁が 2014年から言い始めたのが「事業性評価による融資」です。

したがって、銀行は「事業性評価による融資」に、取り組まねばならない状況にあります。だから、「要管理先・破綻懸念先・実質破綻先」にあたるような会社でも融資が受けられる、という話につながります。

とはいえ銀行も、手当たりしだいに融資をするわけにはいきません。さきほどもふれたとおり、あくまで、「事業の内容が良い会社・将来性のある会社」に限られます。

いまは業績が悪くても、近い将来、業績も良くなり、貸したおカネを返してくれるであろう会社が、事業性評価による融資の対象です。

では、「事業の内容が良い会社・将来性のある会社」とは、どのような会社をいうのか?

意気込み・持ち味・誠実さはあるか。

「事業の内容が良い会社・将来性のある会社」を銀行が見極めるうえで、おもに3つの視点が挙げられます。それは、「意気込み・持ち味・誠実さ」です。

これらの視点をクリアできる会社であれば、事業性評価による融資を受けられるものと考えておきましょう。

意気込み

いまは業績が悪いとしても、これから良くしていこう、という意気込みがあるかどうか。ですが、ただ口先だけ語られる意気込みは、銀行も判断のしようがありません。

そこで、必要になるのが「経営計画書」です。3〜5年ていどの期間を対象に、会社の将来を明文化します。注意点としては、数値計画をつくればいい、という話ではないことです。

経営計画書をつくるにあたっては、「前提」があります。経営理念・方針の策定にはじまり、現状分析、課題のあぶりだし、という前提です。これもなしにつくられる数値計画を、銀行は信じません。

また、数値計画を実現するための行動計画も必要になります。

なんだかメンドーだなぁ、と思われるかもしれませんが。現状、悪い状況にある会社ほど、銀行融資を受けるかどうかとは関係なく、経営計画書は必須です。

会社を良くするためには、経営計画書をつくる「過程」がだいじであることを覚えておきましょう。経営計画書そのものがだいじなのではありません。

持ち味

会社の事業に、「強み」と言えるものあるかどうかです。他社とは違う商品、他社とは違う製造技術、他社とは違う販路、他社とは違うアフターフォローなど。

また、強みを発揮したり、発揮し続けるための、社内体制が整っているかどうか。たとえば、後継者はいるのか、社員の定着率は悪くないか、銀行との関係は良好か、開発を続けているか、などなど。

こういったことをとりまとめるのにおすすめのツールが、「ローカルベンチマーク」です。経済産業省が、事業性評価の入口と位置づけて、無料で提供しているツールになります。

銀行もローカルベンチマークをつかった、融資先とのコミュニケーションをはじめていますので、ぜひいちど、ローカルベンチマークの作成にとりくんでみましょう。

誠実さ

銀行には、「人を見て貸せ」の言葉があります。おカネを貸す相手は「会社」だとしても、会社にいる「人」も見て貸せ、ということです。

ここでいう「人」の筆頭が、「社長」になります。その社長が誠実かどうかは、事業性評価のポイントのひとつです。

計画を実行できる誠実さはあるか(誠実さの低い社長は、計画を投げ出します)、持ち味を活かせる誠実さはあるか(誠実さの低い社長は、持ち味を帳消しにしてしまいます)。

そんな誠実さは、日ごろのお付き合いのなかにあらわれるものです。銀行員から嫌われるような言動をしていないか、確認をしておきましょう。

ちなみに。経営計画書について、計画どおりに実行することもまた、誠実さのひとつです。目安は、計画に対して80%以上の達成率をあげられるかどうか。

計画の段階で大風呂敷を広げる(計画の前提が不十分な場合に起こりがち)と、達成率が低くなります。大風呂敷を広げることは不誠実につながる、とも言えるでしょう。

事業性評価によって得られるモノ

銀行の事業性評価により、「意気込み・持ち味・誠実さ」といった視点をクリアした会社が得られるものは、実は「単なる融資だけ」ではありません。

事業内容が良い会社、将来性のある会社なのだから、事業を支援することで、もっと良い会社になってもらおう。そうすれば、もっと融資もできる。銀行は、そのように考えています。

事業を支援、とは。おもなところでは、経営や財務のコンサルティング、ビジネスマッチングです。すでに、そのような支援を受けている会社もあることでしょう。

今後はますます、事業支援が増えていくはずです。

また、事業性評価により、会社が得られるモノとして「短期継続融資」も挙げられます。短期継続融資とは、運転資金の融資方法のひとつです。

これまでは、毎月分割返済の証書貸付であったところ、短期一括返済の手形貸付で融資をします。ただし、返済期日に状況が変わっていなければ、手形を書き換える。つまり、返済はありません。

運転資金とは、本来、事業を続ける限り必要なおカネなのですから、短期継続融資が「正しい貸しかた」になります。これにより、会社の資金繰りを大きく改善することが可能です。

というわけで、事業内容が良い会社・将来性のある会社については、融資面でもメリットがあります。逆に、事業性評価に絶えられないような会社は、得られない・得にくいメリットです。

まとめ

会社が銀行から融資を受けられるかどうかの基準として、「債務者区分」があります。

その債務者区分のうち、どこまでが融資を受けられるのか? 「これまで」と「これから」の違いをお話ししてきました。

事業性評価を理解したうえで、「意気込み・持ち味・誠実さ」という3つの視点にとりくんでみましょう。いま現在の業績が悪くても、銀行からの融資・事業支援を受けやすくなるはずです。