青色申告承認申請書の書き方がわからない・・・

個人事業を開業したらまず。税務署に出しておきたい書類のひとつ、「青色申告承認申請書」。青色申告には特典がいっぱい、逃す手はありません。

でも、書き方がわからないというあなたのために。記入例を使って、どこよりも詳しく「書き方」をお話しします。

開業したら「青色申告承認申請書」を税務署に出そう

個人事業を開業したら、忘れずに、なるべくはやく、税務署に届出を。青色申告のメリットを逃すなんてもったいない!

すぐに提出すべき書類は2つ

税務署に出しておきたい書類は次の2つです。

- 開業届

- 青色申告承認申請書

このうち、今回は「青色申告承認申請書」のほうの書き方についてお話しします。

開業から2か月以内に提出を

2つの書類は、それぞれ次のように提出期限が定められています。

| 開業届 |

|

| 青色申告承認申請書 |

|

青色申告承認申請書のほうが、少しわかりにくいですね。原則、青色申告を受けたい年(※)の3月15日までに出してね。でも、その年の1月16日以後に開業したなら2か月以内でいいよ、ということです。

平成28年分の確定申告から青色申告を受けたい場合、「青色申告を受けたい年」とは「平成28年」のことを指します。

ちなみに、平成28年分の確定申告期限は平成29年3月15日。「青色申告を受けたい年(28年)」と「申告をする年(29年)」とはちがいます。ちょっとわかりづらいところです。

この提出期限に遅れると、開業した年から青色申告を受けることができなくなりますので要注意。ちなみに、開業届は多少遅れたところで実害はありません。

が、「青色申告承認申請書」を提出する際には、必ず「開業届」もいっしょに提出するようにしましょう。

青色申告承認申請書の「用紙」を手に入れる

書き方をはじめる前に。用紙を入手しないといけません。

国税庁のWEBサイトからダウンロード

税金関係の書類はだいたい、国税庁のWEBサイトからダウンロードできます。税務署でもらうこともできますが、わざわざ行かずともネットを活用しましょう。

【 ダウンロードページはこちら 】

[手続名]所得税の青色申告承認申請手続 / 国税庁

PDFデータに直接入力して印刷

ダウンロードしたPDFデータは、必要な箇所に入力できる仕様になっています。これからお話しする書き方に沿って入力後、印刷をすればOK。手書きの必要はありません。

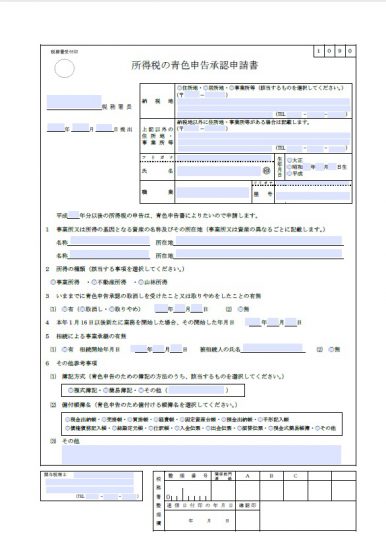

《書き方1》納税地

それでは、記入をはじめましょう。用紙の上から見ていきます。まずは、「納税地」についてです。

「納税地」とは、文字通り、「どの場所で税金を納めるか」ということです。納税地は「住所地」「居所地」「事業所等」から選択をしますが、それぞれ次のとおりです。

| 選択した納税地 | 記載する納税地 |

| 住所地 | 住民票がある住まいの住所 |

| 居所地 | 住所地とは別に主に生活をしている場所の所在地 |

| 事業所等 | 店舗、事務所などの所在地 |

原則的には、「住所地」を選びます。店舗や事務所などがある場合には「事業所等」を選んでもOKです。「居所地」はマイナーケースですが、たとえば「単身赴任先」などのイメージです。

上記で選択した納税地にあわせて、郵便番号と電話番号も記入します。電話番号は、固定電話でも携帯電話でもかまいません。

税務署から送付される各種書類は、納税地に届きます。お店や事務所に書類が届いて従業員に見られたらイヤだな、というときは「住所地」を選ぶとよいでしょう。

逆に、仕事関係の書類は自宅よりもお店や事務所にまとめたい、というときは「事業所等」を選ぶのがよいでしょう。

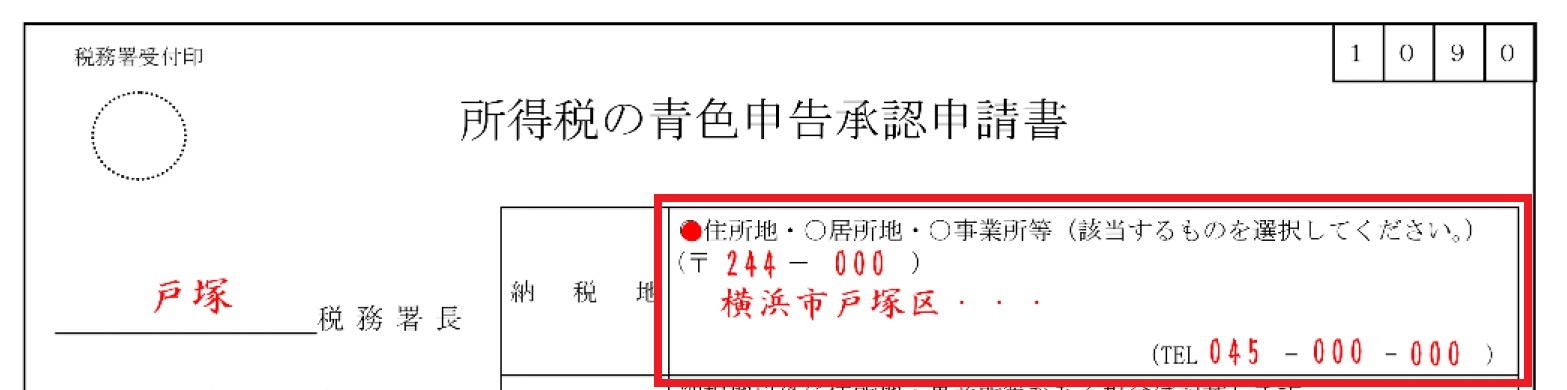

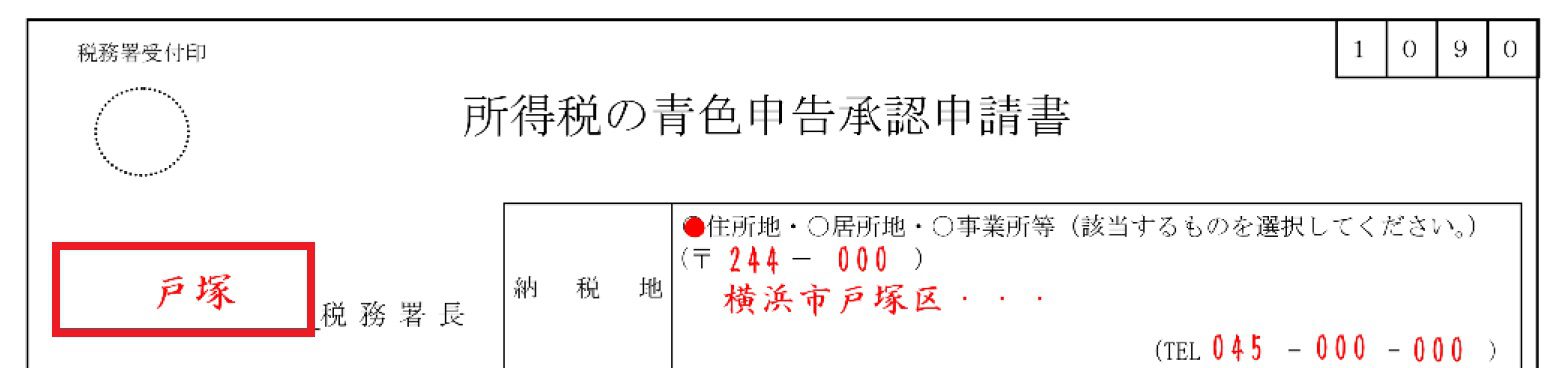

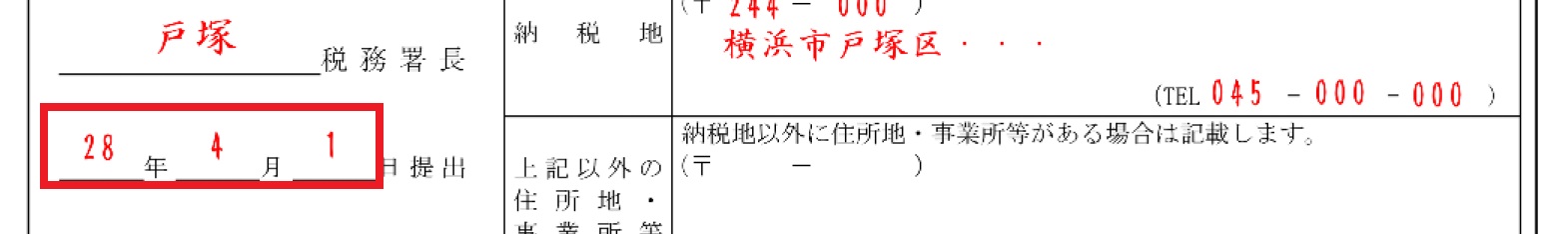

《書き方2》提出先の税務署

続いて、「提出先の税務署」です。

「提出先の税務署」は、下記の国税庁のWEBサイトから調べることができます。

上記WEBサイトを開くと、日本地図が表示されます。ここから、さきほど記入した「納税地」の場所を探していきます。たとえば、「神奈川県横浜市戸塚区・・・」ならば、

「神奈川県」のところをクリック。すると、神奈川県内の税務署の一覧表が表示されますので、この一覧表の「管轄地域」の欄を確認します。「神奈川県横浜市戸塚区・・・」ならば、次の箇所です。

管轄地域から、税務署名を確認して記入しましょう。

《書き方3》提出日

次は、「提出日」です。税務署に提出する日を記入しましょう。

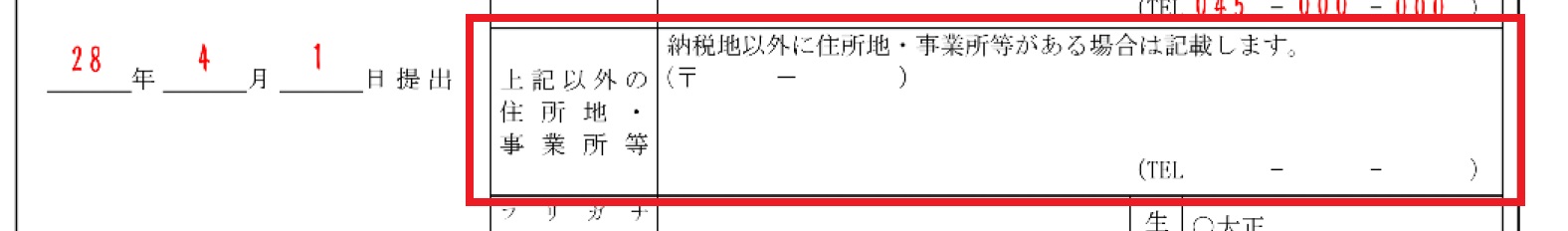

《書き方4》上記以外の住所地・事業所等

次は、「上記以外の住所地・事業所等」欄です。

納税地で記入した場所以外に、「住所地」「事業所等(店舗や事務所)」がある場合には記入します。それぞれ下記にまとめます。

| 選択した納税地 | 本欄の記入 |

| 住所地 | 事業所等(事業所等が無い場合には、記入不要) |

| 居所地 | 住所地 |

| 事業所等 | 住所地 |

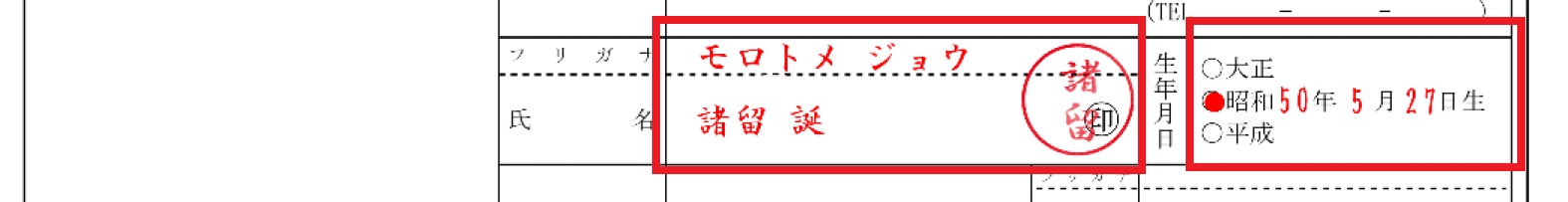

《書き方5》氏名・生年月日

次は、「氏名」「生年月日」です。

捺印をお忘れなく。実印ではなく、認印(三文判)でだいじょうぶです。

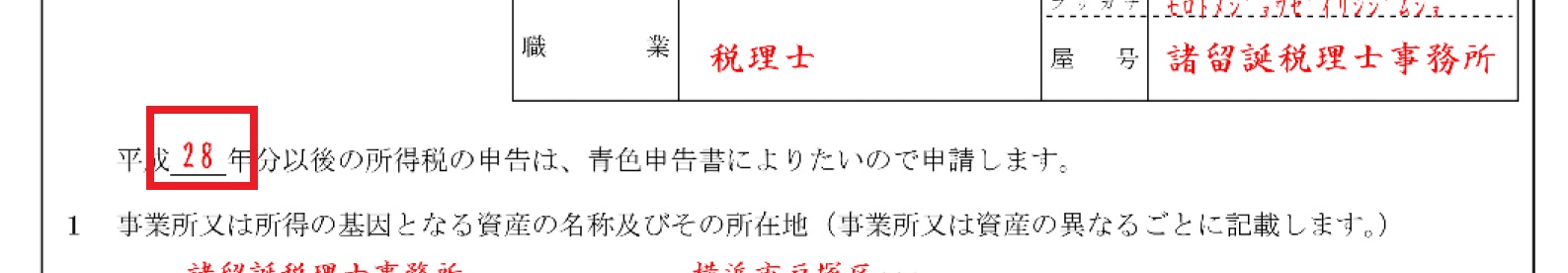

《書き方6》職業・屋号

次は、「職業」「屋号」を記入します。

「職業」欄は、自身の職業を記入します。「屋号」欄は、屋号がある場合のみ記入すればよく、とくに無い場合には空欄でもかまいません。

「屋号」とは、法人で言うところの「会社名」や「商号」にあたるものです。個人事業における「店舗名」のようなもの、と考えましょう。たとえば、「○○商店」とか。

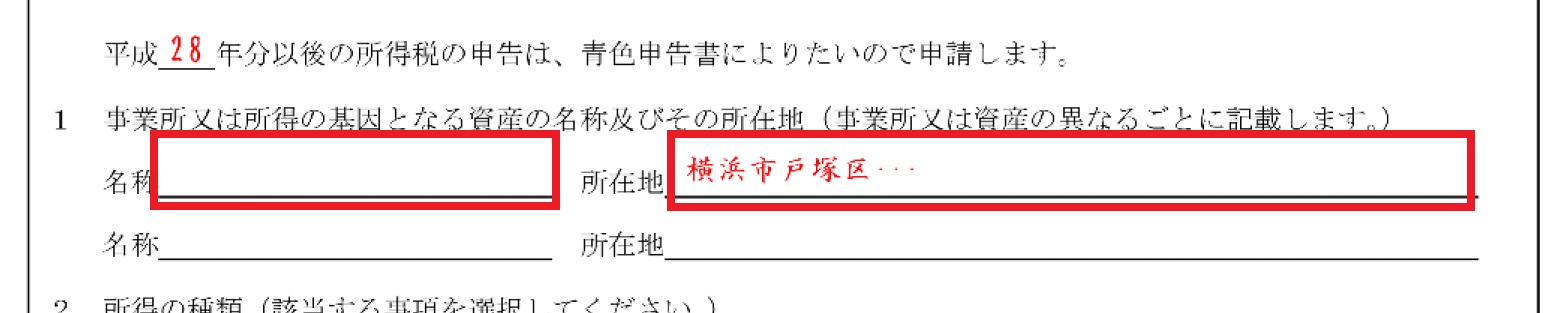

《書き方7》青色申告の開始年

次は、「青色申告の開始年」について。

「平成○年分以後の所得税の確定申告は・・・」とありますので、青色申告の開始年を記入しましょう。冒頭でお話しした、提出期限に注意してください。次のとおりです。

| 提出期限 | 本欄の記入 |

| 開業から2か月以内(もしくは開業年の3月15日まで)に間に合った | 開業年 |

| 上記の提出期限に間に合わなかったが、開業の翌年3月15日までに提出した | 開業の翌年 |

| 上記の提出期限に間に合わず、あろうことか開業の翌年3月15日も過ぎて提出した | 開業の翌々年 |

ということで、開業から2か月以内に間に合わなくても、はじめての確定申告期限3月15日までには提出しましょう。開業の翌年分(開業の翌々年3月15日申告期限分)からは青色申告できます。

これを逃すと、翌々年分まで青色申告はお預けです。

《書き方8》事業所又は所得の起因となる資産の名称及びその所在地

次は、「事業所又は所得の起因となる資産の名称及びその所在地」についてみていきます。

「名称」欄には、「本店」「○○支店」「○○店」「○○事務所」などと記載します。フリーランスで自宅兼事務所のような場合には、空欄(あるいは「事務所」と記入)でかまいません。

「所在地」欄には、「名称」にあわせて、その所在地を記入します。自宅兼事務所の場合でも、「所在地」は記入するようにしましょう。

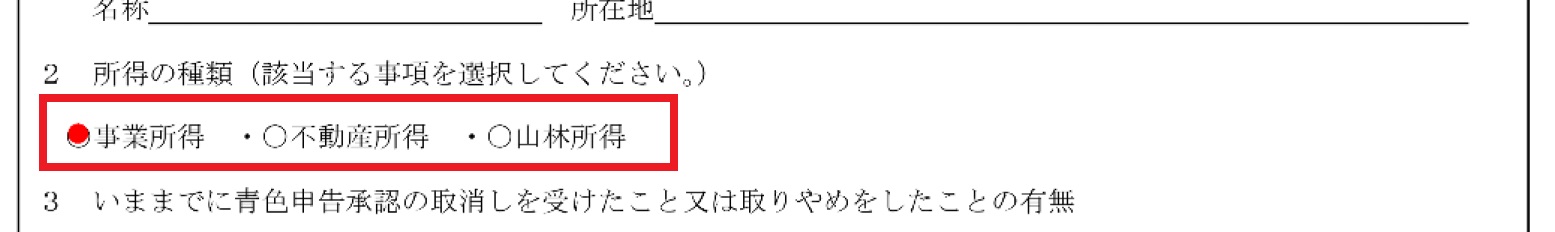

《書き方9》所得の種類

次は、「所得の種類」です。

いわゆる「個人事業の開業」は、事業所得ですから「事業所得」を選択します。不動産所得、山林所得である場合には、そちらを選択です。

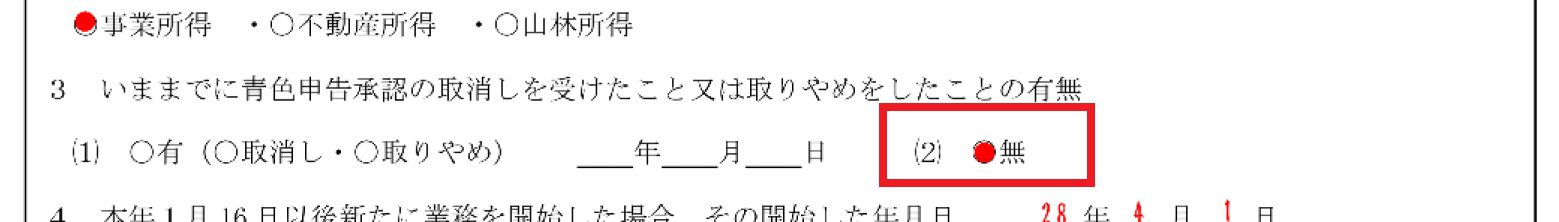

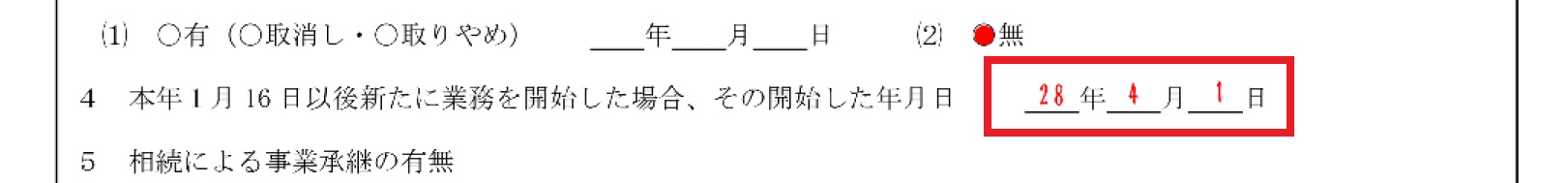

《書き方10》いままでに青色申告承認の取り消しを受けたこと又は取りやめをしたことの有無

次は、「青色申告承認の取り消し又は取りやめの有無」についてです。

いままでに青色申告の取り消しや取りやめがあるか、という項目です。フツーは開業時にそういうことはありませんので、「(2)無」を選択しましょう。

ちなみに、「取り消し」は「不祥事」により税務署から青色申告を取り消される場合です。2年連続申告期限に遅れるとか・・・そんなことがありませんように。

「取りやめ」は納税者が自ら、青色申告をやめる場合です。やっぱり白色で、みたいな・・・そんな人いる?という選択肢です。

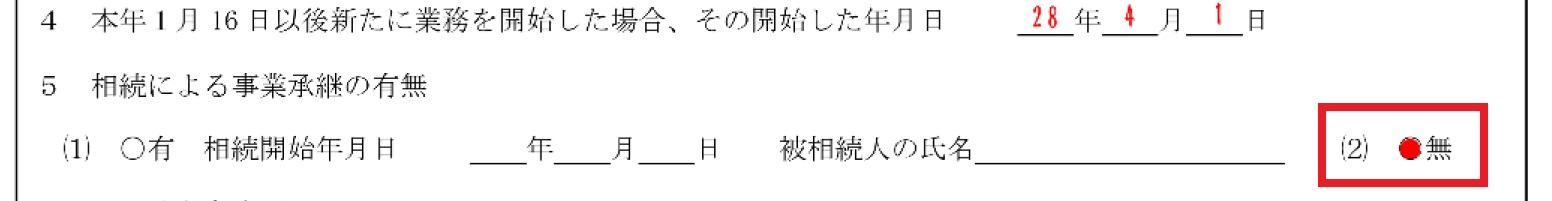

《書き方11》本年1月16日以後あらたに業務を開始した場合、その開始した年月日

次は、「業務を開始した場合の開始年月日」について。

文字通り。提出する年の1月16日以後に開業する場合には、「開業日」を記入します。それ以外のケースでは記入する必要はありませんが、書いてあっても、まぁ差し支えありません。

むしろ書いていないと、まれになぜか聞かれたりします(税務署に)。開業届に書いてあるだろ、というカンジなのですけれど。

《書き方12》相続による事業承継の有無

次は、「相続による事業承継の有無」です。

多いのは、相続による事業承継ではなく、あらたに開業をするケースでしょう。その場合には、「(2)無」を選択しましょう。

開業が、相続による事業承継である場合には「(1)有」を選択します。あわせて、相続開始年月日(亡くなった日)、被相続人(亡くなった人)の氏名も記入します。

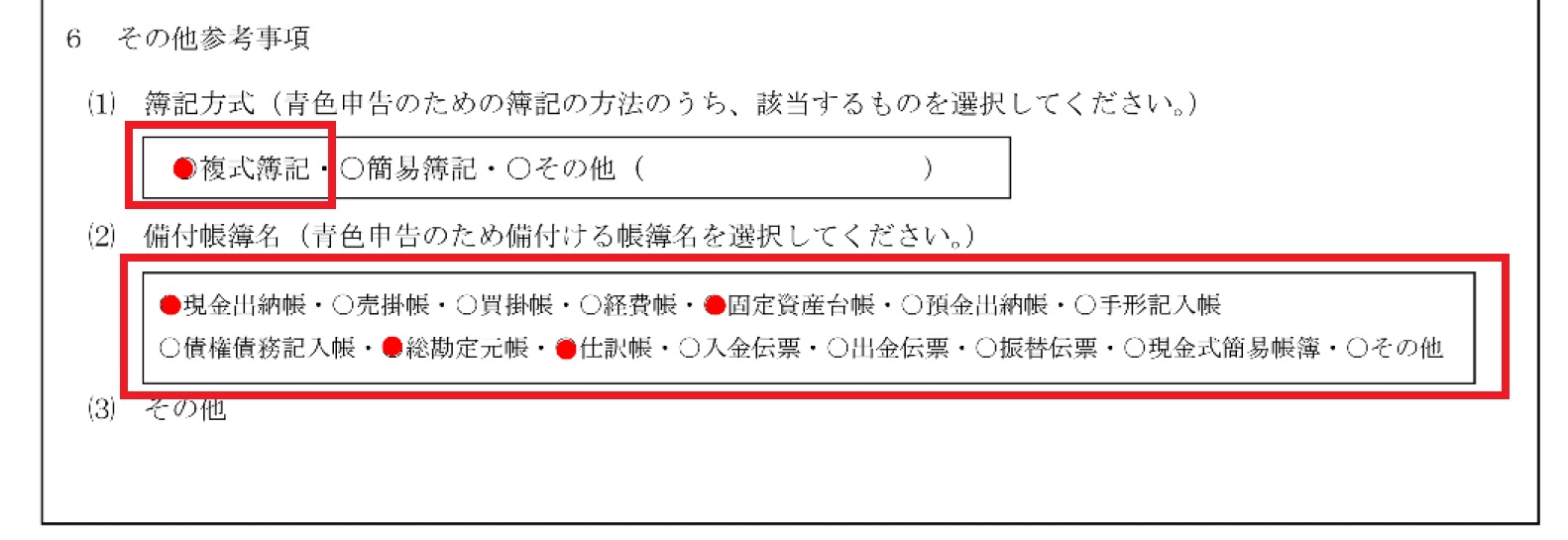

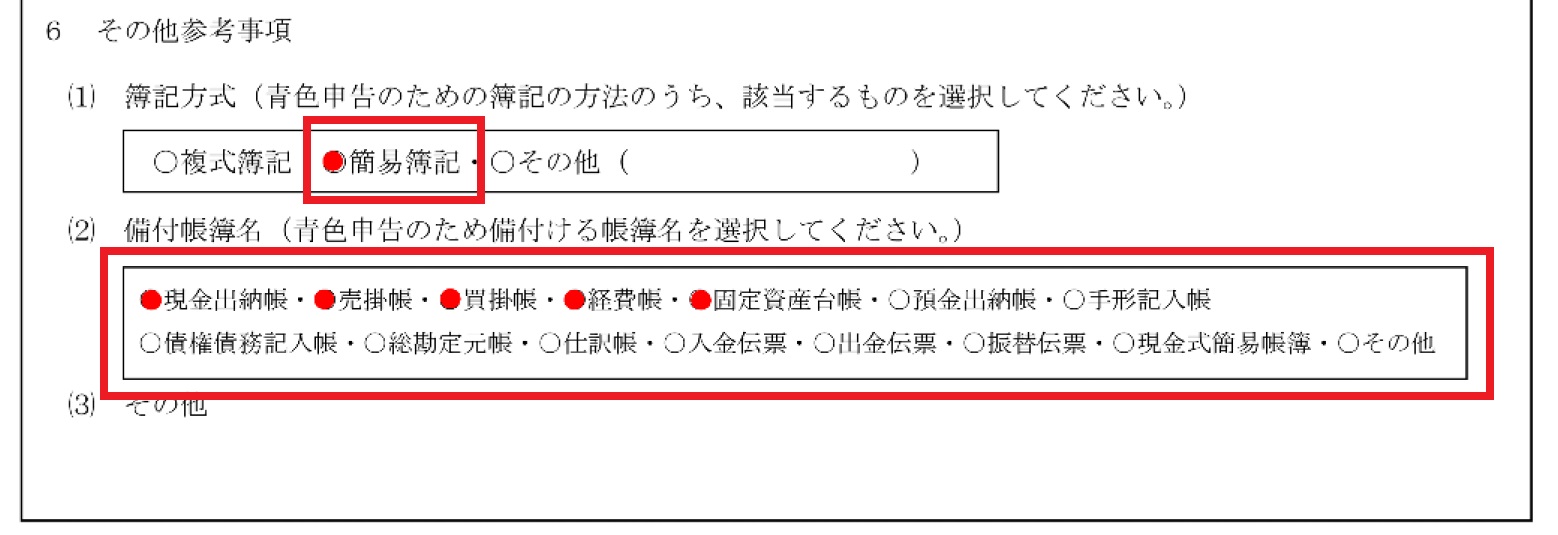

《書き方13》その他の参考事項

次に、「その他の参考事項」について。ここは、青色申告特別控除を「65万円」にするか「10万円」にするかで、記入方法が変わります。

青色申告特別控除についてはコチラの記事をどうぞ。

65万円控除」の記入例

「(1)簿記形式」は、「複式簿記」を選択します。「(2)備付帳簿名」は状況に合わせて、ということになりますが。よくわからない、という場合には上記を参考に。

複式簿記には必須の主要簿である「総勘定元帳」と「仕訳帳」は、必ず選択しておきましょう。

実際に帳簿をつけ始めてみたらもっとほかにも帳簿があった、という場合にはそれはそれでOKです。ひとまず申請のときはこういうことで、という意味合いです。

「10万円控除」の記入例

「(2)簿記形式」は、「簡易簿記」を選択します。「(2)備付帳簿名」は、標準的な簡易帳簿とされる次の5つを選択しておくとよいでしょう。

「現金出納帳」「売掛帳」「買掛帳」「経費帳」「固定資産台帳」の5つです。65万円控除と同様、実際につけ始めた帳簿が申請書と違っていてもそれはそれです。

「(3)その他」欄は、特に記載する必要はありません。っていうか、何を書くのでしょう?という項目です。

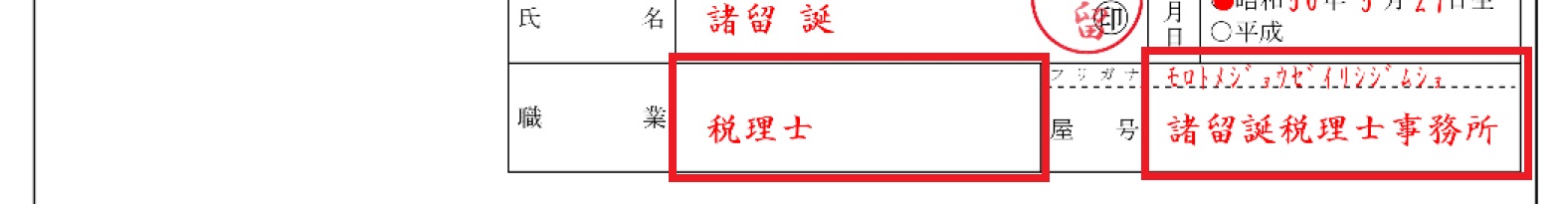

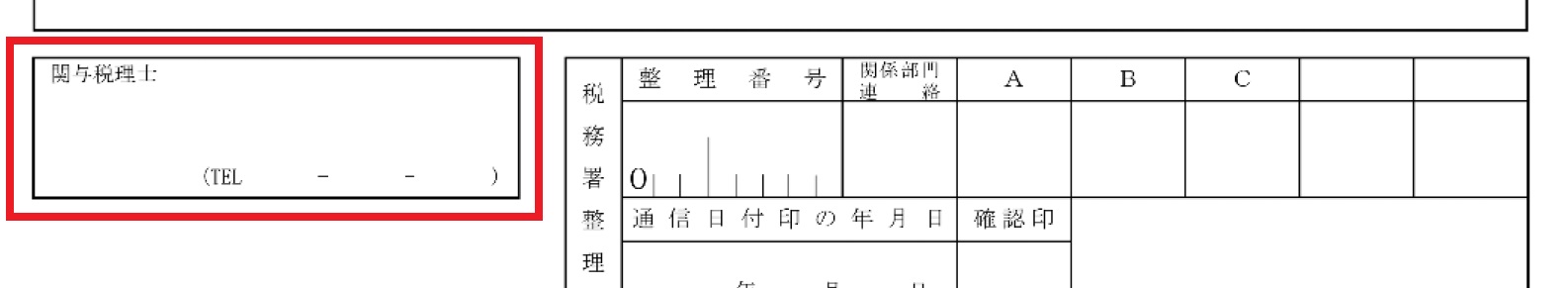

《書き方14》関与税理士

さいごです。「関与税理士」について。

顧問税理士がいる場合には記入する欄です。いない場合には空欄で。

提出は郵送でOK

青色申告承認申請書の記入が終わったら、税務署に提出です。申請書に記入した税務署まで持参してもいいですが、郵送でもだいじょうぶです。手順は次のとおり。

- 記入した申請書をコピー。右上の余白に「控」と書きます

- 税務署あての封筒を作成(折っていれるなら定型サイズでOK)。宛名は「○○税務署 御中」で、部署名は不要です

- 税務署あての封筒には、次のものを同封します

・申請書原本、申請書コピー

・返信用封筒(自宅など返信先を記入、切手貼付も忘れずに)

冒頭にも書きましたが、開業届がまだの場合には、いっしょに提出するようにしましょう。

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

青色申告承認申請書の書き方について、記入例を交えて、14ステップでお話ししてきました。

とにかく。開業したらまずは2か月以内に青色申告承認申請書の提出を。どうぞお忘れなく!