貸借対照表の筆頭に掲載される「現金預金」。ただ残高を見ているだけ、ということはありませんか?

というわけで。貸借対照表の「現金預金」を見て確認すべき3つのポイントとその確認方法についてお話します。

「おカネがいくらあるかな」だけならチェックが甘い

決算書のなかに含まれる貸借対照表。その貸借対照表の筆頭に、「現金預金」は掲載されます。

筆頭に挙げられるくらいですから、決算書を目にする人の多くは「現金預金」を見てはいるはずです。

ではいったい、現金預金の「なに」を見ているのでしょうか?

もちろん、現金預金の残高を見て、「いくらあるか」は見ているでしょう。けれども、それだけでは不足があります。

ということで。貸借対照表の「現金預金」を見て確認すべきポイントを挙げてみます。次の3つです ↓

- 残高はじゅうぶんにあるか?

- 推移はどうなっているか?

- 増減の理由はなにか?

上記3つのポイントについて、その確認方法をあわせて、このあとお話をしていきます。

貸借対照表の「現金預金」を見て確認すべき3つのポイントとその確認方法

《ポイント1》残高はじゅうぶんにあるか?

目安は平均月商の3ヶ月分

貸借対照表に掲載される「現金預金」の残高を見れば、「おカネがいくらあるか」がわかります。

そのときに「いくらあるか」だけではなく、「じゅうぶんにあるか」をあわせて確認しましょう。これが1つめのポイントです。

では、なにをもって「じゅうぶん」だと言えるのか?

ひとつの目安として、「平均月商(年間売上高 ÷ 12ヶ月)の1ヶ月分以上あるか」が挙げられます。

入金と出金のタイミングから、多くの場合、平均月商の1ヶ月分くらいの現金預金がないと資金繰りに苦労することになるからです。

また、売上不振や急な損失の発生など。それら不測の事態には、平均月商1ヶ月分のおカネではもちません。

そう考えると、現金預金は少なくとも「平均月商の3ヶ月分くらい」というのが、目指すべき「じゅうぶん」の目安だと言えます。

借りてでもおカネを持つのが中小企業

現金預金の残高の目安は、平均月商の3ヶ月分くらい。と、言いました。

であるにもかかわらず。手元におカネを置いておくのはもったいない、余っているおカネがあるのなら借入金をどんどん返済しよう、という会社があります。

ところが、それは大企業のやり方であって、中小企業のやり方ではありません。

どんな方法であれ、おカネを持つ(=資金調達する)とコストがかかりますから、そのコストを抑えるために「手元の現金預金はできるだけ圧縮する」という考え方はたしかにあります。

しかしそれは、「いつでも資金調達できる」ことが前提です。

手元の現金預金を圧縮したばかりに、不測の事態にはお金が足りずにもちませんでした… では元も子もないからですね。

この点、大企業には増資やら社債やら、豊富な資金調達手段を備えています。いつでも資金調達できます。

中小企業はどうでしょう。ほとんどの中小企業にとっての資金調達手段は「銀行融資」に限られるのが現状です。

その銀行融資も、基本、会社の業績がよいときに限られますから、いつでも資金調達をできるわけではありません。

であるのなら。中小企業が「手元の現金預金はできるだけ圧縮する」という考え方は問題です。

言うまでもなく、わずかな現金預金では、不測の事態に会社を守ることはできないからです。

したがって、中小企業はむしろ借りてでもおカネを持っておく。ひいては、「借りられるとき(業績がよいとき)に借りておく」ことも考えておきましょう。

そのうえで、まずは平均月商の3ヶ月分の現金預金です。

《ポイント2》推移はどうなっているか?

決算書を5期分並べて比べてみよ

《ポイント1》では、「残高」について話をしました。

その「残高」は、「一時点」の値です。決算書であれば、決算日現在、決算日一時点での値に過ぎません。

いっぽうで、現金預金は日々変動をしています。極端を言えば、決算日には1,000万円の残高があっても、次の日には支払いがあってゼロ、もあるわけです。

したがって、現金預金については残高だけではなく、その変動についても確認をしておく必要があります。

変動を確認するとは、言い換えると「残高の推移を確認する」ということです。

具体的にはまず、決算書を過去5期分ていど用意する。そこから、各期の現金預金の残高を拾い出し、並べて比較をしてみましょう。

これにより「中長期」で見たときの現金預金の推移をうかがい知ることができます。今期の決算日現在の現金預金残高が、例年と比べて多かったのか少なかったのか、わかりますよね。

中小企業にとっての現金預金は減らしすぎないこと、むしろ増やすことだと言いました。現金預金の推移が「増加」かどうか、確認をしておきましょう。

毎月の試算表も並べて比べてみよ(ほんとは資金繰り表)

加えてもうひとつ、「年間の推移を確認する」ことも大切です。

具体的には、毎月の試算表から、それぞれ現金預金の残高を拾い出し、並べて比較をします。

会社には多かれ少なかれ「季節変動」があるものです。夏忙しく、冬はヒマ、みたいな話です。

その季節変動によって、現金預金もまた年間のあいだに変動をしています。

毎年、決算書には多額の現金預金があったとしても、実はギリギリでやりくりをしている月もある。ということが、年間推移からうかがい知ることができます。

推移にはムラがある、ギリギリのところがあると認識できれば、そうならないように事前に銀行融資を受けておく。などの算段をすることもできます。

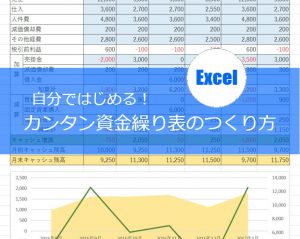

ただし。現金預金の年間推移を知ろうとするのであれば、本来は「資金繰り表」で確認をすべきです。

ところが、多くの中小企業では、資金繰り表がつくられていません。

資金繰り表の重要性を理解していないから、という理由もあれば、資金繰り表のつくりかたがわからないから、という理由もあるようです。

前者(資金繰り表の重要性)については、いましがたお話をしたとおりですからいいでしょう。

後者(資金繰り表のつくりかた」については、わからなければ勉強をして覚えましょう。顧問税理士に教えてもらう、というのもひとつの方法です。

《ポイント3》増減の理由はなにか?

利益が増えてもおカネは増えない、こともある

さきほど《ポイント2》で、現金預金は「増減をする」という話をしました。

では、「なぜ増減をするのか?」を確認するのが、現金預金を見るうえでの3つめのポイントになります。

なぜ増減をするのか? つまり、現金預金の増減の理由を確認するということです。

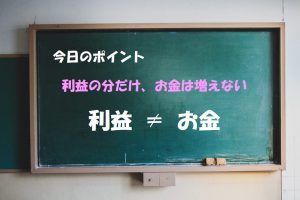

これについて、「そんなの利益が増えたからおカネが増えたんだろう」とか、「赤字だったからおカネも減ったんだろう」と思われるかもしれません。

たしかに、それもあるでしょう。けれども、そればかりでもありません。

たとえば、めちゃくちゃにたくさんの商品を売り上げることができたが、そのあと代金を回収できなかった… という場合。

商品を売り上げている(商品を引き渡している)ので、その分の利益が決算書(損益計算書)に掲載されます。

いっぽうで、売上代金の回収ができないので、おカネは増えません。むしろ、商品仕入の代金を支払っている分、おカネは減っています。

というように、利益が増えたからといって、必ずしもおカネが増えるかというとそうでもない。

逆もまたしかりで、利益が減ったからといって、必ずしもおカネが減っているわけでもない。

ならば、どうしておカネが増えたんだ?あるいは、減ったんだ? というのは現金預金の残高や推移を見ているだけはわからないのです。

第3の決算書「キャッシュフロー計算書」をつくる

そこで、現金預金の増減について「理由」を明らかにするツールがあります。

貸借対照表、損益計算書に続き、第3の決算書とも言われる「キャッシュフロー計算書」です。

と言っても、「そんなもの見たこともない」という会社もあることでしょう。

なぜなら、キャッシュフロー計算書は決算書の一部でありながら、中小企業にはその作成義務がないからです。

ゆえに、ほとんどの中小企業では、キャッシュフロー計算書がつくられていません。

なかには、顧問税理士が貸借対照表、損益計算書とあわせてつくってくれる、ということもあるかもですが。割合としては「レア」でしょう。

であるならば、資金繰り表と同じく、自社・じぶんで勉強をしてつくってみることです。

とはいえ。キャッシュフロー計算書の作成は少々敷居が高く、その見方についてもコツが必要になります。

そういう意味では、作り方や見方を顧問税理士に教えてもらう、というのもよいでしょう。

参考として、簡易的なキャッシュフロー計算書の作り方とその見方について、当ブログの記事がこちらです ↓

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

貸借対照表の「現金預金」を見て確認すべき3つのポイントとその確認方法についてお話をしてきました。

貸借対照表の筆頭に掲載される「現金預金」。ただ残高を見ているだけ、では不足があります。

確認すべきポイントと、確認の方法を押さえておきましょう。

- 残高はじゅうぶんにあるか?

- 推移はどうなっているか?

- 増減の理由はなにか?