フリーランスが経理で最初に悩む「開始残高の設定」について。

すべての会計ソフトに共通する「仕訳」で対応する方法をお話していきます。

「仕訳」の言葉に腰が引ける。

フリーランスになったら避けることができないもののひとつに「経理(帳簿つけ)」が挙げられます。

その経理について、最初の悩みとして聞かれるのが「開始残高の設定」です。

いまどきはパソコンで経理をするのが便利だからと、会計ソフトを使えるように準備してみた。けれども、「開始残高の設定」なるものがわからない…

実際に、そういうお問い合わせをいただいているところです。

そこで。本記事では、その「開始残高の設定」を仕訳(しわけ)で対応する方法をお話していきます。

し、し、仕訳…? と腰が引けてしまうかもですが。会計ソフトそれぞれに違いがある「開始残高の設定」機能を知るよりも、全世界共通の「仕訳」で理解したほうがのちのち役にも立つものです。

ちなみに、仕訳とは。こんな感じの「型」と決まっています ↓

| 日付 | 借方 勘定科目 | 借方 金額 | 貸方 勘定科目 | 貸方 金額 | 摘要 |

| 2020/2/12 | 接待交際費 | 10,000 | 現金 | 10,000 | 居酒屋〇〇 飲食代(得意先△△ 接待) |

各会計ソフトには、「仕訳帳」や「振替伝票」の名称で、仕訳を入力できる機能が用意されています。そこへ、このあとお話する仕訳を入力していきましょう。

「開始残高の設定」のために入力する仕訳は、おもに次の3項目です ↓

- 現金

- 銀行の預金

- 開業費(開業日より前に支払った経費)

それでは、このあと順番に見ていきましょう。

開始残高の設定その1「現金」

そもそも「開始残高」とは。文字どおり、「開始したときの残高」を言います。フリーランスが、仕事を開始したときの残高。言い換えると、「開業時点の残高」です。

では、開業時点の残高として、なにが考えられるかと言うと。まずは「現金」です。開業したら、いろいろとおカネがかかりますから、現金を持っている必要がある。

というわけで。開業にあたって「仕事用」に準備したおカネについて、「開始残高の設定」をすることになります。

結論としての「仕訳」がこちらです ↓

| 日付 | 借方 勘定科目 | 借方 金額 | 貸方 勘定科目 | 貸方 金額 | 摘要 |

| 2020/2/12 | 現金 | 50,000 | 事業主借 | 50,000 | 開始残高 |

とってもシンプル、これだけです。

上記は、「2020年2月12日に仕事をはじめました、準備した現金は 50,000円です」という場合の仕訳になります。

日付には仕事をはじめた日、つまり「開業日」を入力する。「借方(かりかた)」とか「貸方(かしかた)」とかようわからん… かもですが、いまは言葉は気にせず、まずは入力をしてみましょう。

仕訳の世界では、「現金」が借方にあるときには、現金が増えたことを意味します(現金が貸方にあるときには、現金が減ったことを意味します)。だから、借方・勘定科目には「現金」、借方・金額は 50,000円です。

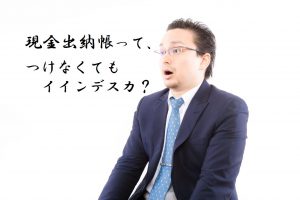

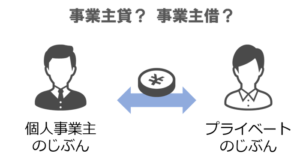

貸方の「事業主借(じぎょうぬしかり)」とは、「事業主(フリーランス自身)からおカネを借りましたよ」というように解釈をしておくとよいでしょう。

現金 50,000円が増えたのはいいけれど、なんで増えたのかがわからないと困るのだ。という経理の考え方から、仕訳は必ず「借方と貸方が対」になっているのです。

と言われても、はじめのうちは「なんのこっちゃ?」かもですが。いずれにせよ、開始残高の設定に関しては、上記の仕訳1本です(仕訳は1本、2本と数えます)。

自身の状況にあてはめて、日付と金額は変えるようにしましょう。

なお、仕訳の右端にある「摘要」とは「メモ書き」のようなものです。勘定科目や金額だけを見てもわからないこと(飲食代を支払った先の店名など)を記載する場所です。

開始残高の設定その2「銀行の預金」

次に考えられる開始残高は「銀行の預金」です。現金と同じく、おカネの準備として「銀行の預金」も欠かせません。

さっそく、結論としての「仕訳」がこちらです ↓

| 日付 | 借方 勘定科目 | 借方 金額 | 貸方 勘定科目 | 貸方 金額 | 摘要 |

| 2020/2/12 | 普通預金 〇〇銀行 | 200,000 | 事業主借 | 200,000 | 開始残高 |

さきほどの「現金」のときとほぼほぼ同じです。違うのは借方・勘定科目が「普通預金・〇〇銀行」になったこと。

上記は、「2020年2月12日に仕事をはじめました、準備した普通預金は〇〇銀行の 200,000円です」という場合の仕訳になります。

仕事をはじめるときに、あたらしく口座を開くこともあれば、いままで使っていた口座を仕事用に使うことにする、というケースもあるでしょう。

どちらにしても、開業日現在の通帳残高を見て、その金額でもって上記のように仕訳をします(もしも通帳の残高がゼロであれば、仕訳をする必要はありません)。

ですから上記の例では、「2020年2月12日現在の〇〇銀行の普通預金残高は 200,000円だった」ことをあらわしています。

なお、会計ソフトの「データ連携」機能を使って、ネットバンキングのデータを取り込む場合には、「開業日以降(開業日を含めてそれ以降)」のデータを連携するようにしましょう。

結果として、連携後の会計ソフトの残高と、通帳の残高とが一致するようになるはずです。

理由は、データ連携をすることで、会計ソフトが自動的に「普通預金・〇〇銀行」という勘定科目(補助科目含む)をつくるからです。会計ソフトがつくったその勘定科目を使って、開始残高の仕訳をするようにしましょう。

開始残高の設定その3「開業費」

さいご、3つめの開始残高は「開業費」です。開業費とは、カンタンに言うと「開業日より前に支払った経費」のこと。

たとえば、2020年2月12日に開業したら。2020年2月11日以前に支払った、仕事に関係がある経費、ということになります。具体的には、

- 事務所や店舗の家賃

- 電気・ガス・水道料金などの光熱費

- 市場調査にための費用

- 文具、名刺、印鑑、その他備品代

- 書籍購入費用

- セミナー・交流会などの参加費用

- チラシ作成、WEBページ制作などの広告宣伝費用

- 取引見込先などへの手土産代、接待費用

- 打合せのための飲食代、喫茶代

- 電車代、バス代、ガソリン代、時間貸し駐車代、カーシェア利用料

などが考えられるところです。

いつから開業の準備をするかは人それぞれですが。開業日より前であっても、仕事に関係がある支払いは「経費」になることを覚えておきましょう。

というわけで。開業日より前の経費については、別途、とりまとめるなどして「合計金額」を計算しておきます。そのうえで、開始残高の仕訳がこちらです ↓

| 日付 | 借方 勘定科目 | 借方 金額 | 貸方 勘定科目 | 貸方 金額 | 摘要 |

| 2020/2/12 | 開業費 | 300,000 | 事業主借 | 300,000 | 開始残高 |

上記は、「開業日(2020年2月12日)より前に支払った経費(開業費)が、合計で 300,000円ありました」という場合の仕訳になります。

借方・勘定科目には、またまた「事業主借」の登場です。「開業費 300,000円を支払うにあたり、事業主(フリーランス自身)から借りて払ったよ」と解釈しておくとよいでしょう。

ちなみに、借りたからといっても返す必要はありません。じぶん自身から借りたおカネですからね。そのあたりのこと、くわしくはこちらの記事を参考に ↓

以上、これでおしまいっ! としたいところですが。そうはいかないのが「開業費」のやっかいなところです。

実は、「開業費」は「費」と名が付くのにもかかわらず、「費用」ではなく「資産」です。と言われても、はじめのうちはよくわからないかもですね。

要は、「開業費」のままでは経費にならない。「開業費」はいずれ経費になるのを待たせている状態だ、ということになります。

では、いったいいつになったら経費になるのか?

じぶんが好きなとき、です。じぶんが経費にしたい! というタイミングで経費にできます。開業した年に経費にするもよし、その年以降、好きな年に経費にするもよし。

さらには、経費にする金額も自由です。開業費 30万円のうち 10万円は開業した年に経費にする。残りの 20万円は次の年でもOK。

あまりにも自由すぎるがゆえに、いつ経費にしたらよいかががわからなくなるのが「開業費」のやっかいなところだと言えます。

開業費をいつ経費にするのがよいのか? の問いについては、「利益がたくさん出ている年」が答えです。利益が出ている年というのは、税金が高くなるので、そのときに経費を増やすと節税ができて良いからです。

そのあたりもふまえて、開業費についてくわしくはこちらの記事もどうぞ ↓

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

フリーランスが経理で最初に悩む「開始残高の設定」について、「仕訳」で対応する方法をお話してきました。

「仕訳」と聞くと難しそうで、腰が引けてしまうかもですが。経理をより理解するためにも、少しずつ取り組んでみることをおすすめします。