会社が銀行に決算書・試算表を提示するときには、「説明」を加えましょう。

その説明をする前に会社がしておくべき、3つの比較についてお話ししていきます。

説明をするなら準備が必要

会社が融資を受けていると、銀行に決算書や試算表を提示する機会があります。

ちなみに。提示をするときには、ただ渡すばかりではいけません。提示をしたうえで、「説明」を加えましょう。

なぜなら、「説明」を加えることで、決算書や試算表の内容について、銀行により理解を深めてもらうことができるからです。

この点で。説明をする前に、会社がしておくべき「準備」があります。その準備とは、「3つの比較」です↓

- 過去との比較

- 他社との比較

- 計画との比較

これら3つの比較をしておくと、会社は決算書・試算表の説明をしやすく、銀行にもより理解を深めてもらうことができます。結果として、銀行からの融資が受けやすくなることはメリットです。

それでは、このあと順番に見ていきましょう。

銀行に決算書・試算表を説明する前に会社がしておくべき3つの比較

過去との比較

銀行に決算書・試算表を説明する前に会社がしておくべき3つの比較、1つめ。それは、「過去との比較」です。

ここで言う「過去」とは。具体的には、「前期」や「前々期」などを指します。

たとえば、2020年7月分の試算表を銀行に提示するのであれば。その前期である 2019年7月との比較をしておく。

2020年3月決算期の決算書を銀行に提示するのであれば。その前期である 2019年3月決算期との比較や、前々期である 2018年3月決算期との比較をしておく。

会計ソフトを使っていれば、前期比較の帳票を作成する機能がありますから、印刷をしておくとよいでしょう。

そのうえで、銀行に決算書・試算表の説明をするときには、「過去(前期や前々期)」と比べてどこに大きな違いがあるのかを伝えるようにします。

特に、 過去と比べて「増減金額」が多い勘定科目、過去と比べて「増減比率」が大きい勘定科目を中心に、「増減理由」をふまえて説明するのがポイントです。

ちなみに。過去との比較について、会社が説明をしなくても、銀行は銀行で過去との比較をしています。

なぜ銀行が、「過去との比較」をするのかといえば。過去との比較によって、その会社の「変化の方向性」と「変化の大きさ」とが分かるからです。

その「変化の方向性」と「変化の大きさ」から、将来の変化を推測する。変化の良し悪しを見ながら、融資をするか否か検討する。といった具合です。

説明をしなくても、銀行が勝手に過去との比較をするなら、会社はわざわざ説明する必要がないだろう? と思われるかもしれませんが。

銀行は、過去との比較によって「増減の事実」を知ることはできますが、「増減の理由」まで知ることはできません。

事実とともに、理由もまただいじなことなのですから。会社は銀行に、きちんと伝えたほうがいいですよ。そういう話です。

他社との比較

銀行に決算書・試算表を説明する前に会社がしておくべき3つの比較、2つめ。それは、「他社との比較」です。

ここで言う「他社」とは。具体的には、「同業他社」を指します。

たとえば、自社が飲食業であれば。飲食業の同業他社と比べて、自社の決算書・試算表にはどのような特徴があるか? を確認しておきましょう。

ではどうやって、同業他社との比較をすればいいか。いくつか方法をご紹介してみます↓

上記のうち、いちばんお手軽に扱えるのは「経営自己診断システム」でしょう。

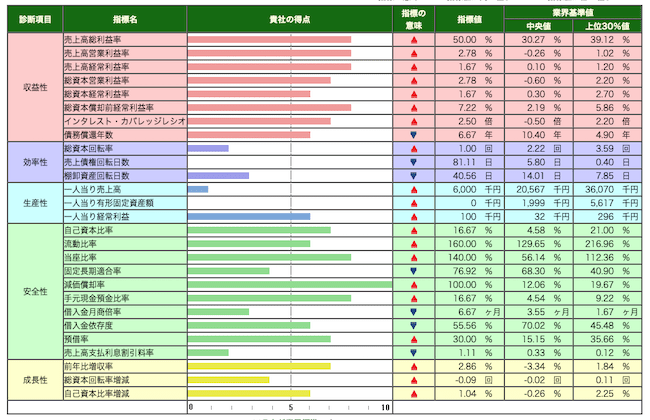

WEBサイト上で、自社の決算書の概要を入力すると 27項目もの経営指標について、「自社の数値」と「業界基準値」との比較ができるようになっています↓

「ローカルベンチマーク」は、WEBサイト上で提供されているExcelファイルをダウンロード。決算書の情報を入力することで、同業他社と経営指標の比較ができます。

ただし、「経営自己診断システム」に比べると項目数は絞られており、6つのみです。

それでも、非財務情報(数値以外の情報)までまとめられるのは、ローカルベンチマークの良さです。くわしくはこちらの記事もどうぞ ↓

BAST要約版・速報版、中小企業実態基本調査のWEBサイトからも、同業他社の数字について情報を得ることができます。あわせて利用を検討してみるとよいでしょう。

ではなぜ、「他社との比較」が必要になるのか? ひとつは、決算書・試算表の「異常値」をたしかめるためです。

同業他社とおよそ同じような商売をしていれば、各種の数字・指標は似たようなものになるはず。似ていないものがあるれば、それは異常値であり、注意・警戒すべきです。

したがって、銀行は銀行で「他社との比較」をしています。

それはそれとして、会社自身もまた「他社との比較」をしておくべきなのは、自社の「強み」や「弱み」を把握するためです。

他社と比べて、明らかに差がある数字・指標については、良ければ「強み」として、悪ければ「弱み」として認識できます。

ですから、「強み」については、その「理由」も含めて銀行に伝えるようにしましょう。将来性のある会社として、融資を検討してもらいやすくなります。

また、「弱み」については、その「理由」と「改善策」とを含めて銀行に伝えるようにしましょう。弱みを認識し、改善が期待できる会社として、評価してもらうことができるはずです。

[ad1]計画との比較

銀行に決算書・試算表を説明する前に会社がしておくべき3つの比較、3つめ。それは、「計画との比較」です。

ここで言う「計画」とは。具体的には、「計画損益計算書」「計画貸借対照表」を指します。

決算書や試算表の「実績」の数字と、「計画」の数字と、どのような「差」が出ているのかを説明できるようにしておきましょう。

そのためには、あらかじめ「計画(計画損益計算書・計画貸借対照表)」をつくっておく必要があります。

などと言うと、「計画なんてできない、将来のことなんてわからない」というハナシになりがちです。実際、計画をつくっている会社は少数派だと言って良いでしょう。

だからこそ、作る価値があります。ほとんどの会社がつくっていないからこそ、「計画がある」というだけで、銀行からは一定の評価を得ることができます。

計画をつくろうという「意識」がある会社、計画をつくれる「能力」がある会社、つまり、経営管理に優れた会社だと見てもらうことができるからです。

したがって、銀行に決算書・試算表を提示するときには、「計画対比」の資料もあわせて提示することをおすすめします。

では、「計画」は銀行のためにつくるのか? 銀行のためだけにつくるのか? と言えば。もちろん、そんなことはありません。いちばんは会社自身のためです。

計画をつくる過程では、「将来をイメージ」することになります。将来について、考えることになります。

ところが。「計画」をつくらず、「実績」ばかりを見ていると、将来について考える機会を減らしてしまう。すると、現状維持の思考・行動になりがちです。

実際に、現状維持ができればまだよいのですが。「現状維持は衰退」の言葉もあるように、数字が悪くなっていくケースは少なくありません。

変化の早い時代でもありますから、変化の流れを読む、変化の流れに乗るためにも、将来について考える機会を増やしたほうが良いでしょう。

計画を立てること、立てた計画を管理することが、将来を考える機会になります。

また、計画と実績のズレを把握することが、「問題の早期発見」「問題解決の早期着手」に繋がることは言うまでもありません。

というように、計画をつくるのは、銀行のためばかりではなく、むしろ、会社自身のためです。

なお、「計画貸借対照表」は、「計画損益計算書」に比べると難易度が高めになります。自社での作成が難しいようであれば、顧問税理士に相談をしてみると良いでしょう。

自社で作成をする場合には、こちらの記事も参考にどうぞ ↓

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

会社が銀行に決算書・試算表を提示するときには、「説明」を加えましょう。その説明をするための「準備」として、3つの比較をしておくことです。

会社は決算書・試算表の説明をしやすく、銀行にもより理解を深めてもらうことができます。

- 過去との比較

- 他社との比較

- 計画との比較