銀行融資では「決算書がだいじ」だと言われるけれど。それはなぜ?

ということで。銀行融資では「決算書がだいじ」な3つの理由について、お話をしていきます。

「なぜ?」を知らぬ者は多い。

会社や個人事業者が銀行から融資を受ける場合に。決算書がだいじだ、ということは広く知られています。

決算書がだいじ、つまり、決算書の良し悪しが融資の可否を左右する。

けれども、「なぜ、決算書がだいじなのか?」までを知っている人は、けして多くないようです。

というわけで。銀行融資では「決算書がだいじ」な理由について、お話をしていきます。理由はぜんぶで3つです↓

- 測定可能だから

- 未来は測り切れないから

- 未来は過去の延長だから

これらを知ることで、銀行融資に対する理解が深まるのはもちろん、決算書の考え方・扱い方を理解することにもつながるはずです。

それではこのあと、3つの理由を順番に見ていきましょう。

銀行融資では「決算書がだいじ」な3つの理由

《理由1》測定可能だから

銀行融資では「決算書がだいじ」な3つの理由の1つめ。それは、「測定可能だから」です。カッコつけるなら「メジャラブル」だから。

言うまでもありませんが、決算書にはたくさんの「数字」が記載されています。その「数字」は、万人に共通の「モノサシ」です。

「0」は「0」だし、「1」は「1」です。ぼくの「0」は「1」だけど、きみの「0」は「2」、などということはありません。

ゆえに、だれにとっても歪みのないモノサシを使って、会社の状況を測定できるのが「決算書」です。

そんな「数字」の対局にあるものとして、「感覚」があります。

たとえば、「けっこう儲かっている」「だいぶ利益が出ている」とか。ここで言う「けっこう」や「だいぶ」といった表現が、「感覚」にあたります。

じゃあ、銀行が「けっこう」や「だいぶ」という社長の言葉を聞いて、融資ができるか?

できませんよね。じぶんがおカネを貸す立場であれば、「けっこう、っていくらくらい?」「だいぶ、って何万円?」などと聞きたくなるでしょう。

銀行は「商売(貸したおカネを回収して利益を得る)」としておカネを貸しているのですから、さらにシビアです。感覚でおカネを貸すわけにはいきません。

儲かっていると言うのなら、それはいくらなのか?利益が出ているというのなら、それは何万円なのか?具体的に「数字」で考えるのが銀行です。

では、決算書のどんな数字を見ているのかと言うと↓

- 税引後利益+減価償却費 >0

- 資産の総額 > 負債の総額

- 借入金残高 ÷(税引後利益+減価償却費)< 10

このあたりの数字を見て、「いくらまでなら返済できるか?」「いくらまでなら貸してもだいじょうぶか?」を検討したうえで融資をします。

だから会社は、正確な決算書をつくりましょう。と言うと、銀行に対する「はからい」ばかりに聞こえるかもしれませんが。

そうではありません。会社自身が、自社の状況を正しく把握するために。融資を受けるのであれば、返済できるのかどうかを検討するために。正確な決算書をつくりましょう。

ときおり、利益の金額によって、減価償却費の計上額を調整したり、買掛金や未払金の計上額を調整したりする会社を見かけます。

そういうことをしていると、銀行も会社も、自社の状況を見誤ることになりかねません。決算書の役割(会社の状況を正しく把握する)を、ようく考えるようにしましょう。

[ad1]《理由2》未来は測り切れないから

さきほど、銀行は決算書の数字を見て、「いくらまでなら返済できるか?」を検討している、という話をしました。

ところが、決算書の数字は「過去」の数字です。「いくらまでなら返済できるか?」を考えるのであれば、ほんとうは「未来」の数字を見るべきでしょう。

借りたおカネを返済するのは「過去の会社」ではなく、「未来の会社」なのですから。未来の会社が、どれほど稼げるかを見るべきです。

というわけで。銀行は会社に対して、「計画書」や「予測」の作成・提示を求めることがあります。会社がつくる計画書や予測をもとに、未来を検討しようというわけです。

とはいえ。未来のことなど、だれにもわかりません。未来の会社を知るすべはありません。

計画書や予測をつくった会社でさえ、本音を言えば、ほんとうに実現できるかどうかはわからない。少なくとも、まったくそのとおりにいくとは考えづらい。

計画書や予測を渡された銀行もまた、それを検証する有効な手段がない。どれほどの実現可能性があるかを、測り切ることができない…

これが、銀行融資では「決算書がだいじ」な理由の2つめになります。未来は測りきれないから。だから、過去で測るしかない。過去の事実が記された決算書で測るしかないのです。

それでも銀行は、なんとか未来を測ろうと考えています。未来まで考慮しようとしています。

事業性評価、です。事業性評価とは、「決算書に依存せず、事業の内容や成長可能性を評価する」ことを言います。

銀行は、これまでの「決算書偏重」から、「事業性評価」へと舵を切っているところです(正確には、金融庁の意向によって舵を切らされている)。

であるならば。会社がやるべきは、銀行がやろうとしている事業性評価に協力をすること。銀行が事業性評価をしやすいようにしてあげることです。

逆に、事業性評価に対する協力を惜しめば、将来的には融資を受けるのが難しくなることも考えられます。

じゃあ、会社はなにをすればいいのか?

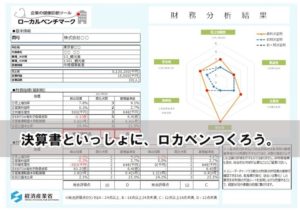

まずは、「ローカルベンチマーク」を利用してみましょう。ローカルベンチマークとは、経済産業省が「企業の経営状態の把握、いわゆる「健康診断」を行うツール(道具)」として提供しているものです。

これを使えば、会社は「財務情報(数字に関する情報)」と「非財務情報(数字以外の情報)」とを、体系的に漏れなく伝えることができます。

くわしくは、こちらの記事も参考に。ぜひ、取り組んでみましょう↓

《理由3》未来は過去の延長だから

さきほど、未来のことなど、だれにもわからない。未来の会社を知るすべはない。という話をしました。

そのいっぽうで、未来を占う、未来の会社を占うのに「参考」となるものがあります。決算書、です。

なぜなら、未来とは過去(および現在)の延長線上にあるものだから。過去を示す決算書の良し悪しは、未来の会社の良し悪しだ、とも言えるはずだからです。

もちろん、過去の良し悪しなど超越して、大転換を遂げる会社というのもあるかもしれませんが。それとて、大転換の「過程」はあるでしょうし、大転換を遂げる会社はそれほど多くないでしょう。

したがって。未来は過去の延長ととらえる、過去の決算書をもとに、会社の未来を測る。これが、銀行融資では「決算書がだいじ」な理由の3つめになります。

この点で。目先の税金を嫌って、利益を出し惜しんでいる会社は注意が必要です。ほんとうはもっと利益が出せるのに、経費を使って、利益を圧縮しているような会社です。

そのような会社を、銀行は「圧縮後の利益」で評価しています。これに対して、社長が「いやいや、ほんとうはもっと利益が出せるんだ」と言うのは後の祭りというものです。

目先の税金を嫌いすぎると、将来の融資にまで影響するということは、ようく覚えておいたほうがよいでしょう。

ひとつの例として、「100万円の節税をしたことで、3,000万円の銀行融資を失う」ということがあります。くわしくはこちらの記事をどうぞ↓

未来は過去の延長、利益を出し惜しむ会社は、きっと未来でも利益を出し惜しむ(あるいは、そもそも利益を出せない)。銀行からは、そう見られてしまいます。

未来は過去の延長、ということで言えば。おカネの使いかたにも注意が必要です。

たとえば。会社から社長に対して、多額の貸付をしているとか。多額の仮払金や有価証券が決算書に載っているとか。

すると銀行は、「この会社におカネを貸すと、本業以外のことに使われてしまうのだな」と考えます。銀行は、会社の本業のためにおカネを貸すところですから、融資が受けにくくなってしまいます。

ここでも社長が「いやいや、もうしません」と言ったところで、やはり後の祭りです。未来は過去の延長だから、です。いちどやる人は、きっとまたやる。それが銀行の見方です。

おカネの使いかたは決算書にあらわれます。見る人が見れば、わかります。じゅうぶんに気をつけるべきところです↓

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行融資では「決算書がだいじ」だと言われています。その「理由」まで、あわせて押さえておきましょう。

銀行融資に対する理解が深まるのはもちろん、決算書の考え方・扱い方を理解することにもつながるはずです。

- 測定可能だから

- 未来は測り切れないから

- 未来は過去の延長だから