”フリーランスが、配偶者などに給料を支払うときに気をつけなきゃいけないこと、ってある?”

ありますよ。ということで、フリーランスが「専従者給与」を払うときの源泉徴収・納付・年末調整についてお話をしていきます。

フリーランスが「専従者給与」を払うときの源泉徴収・納付・年末調整

フリーランスと言えども、お給料を払うことはあるでしょう。

「他人」を雇うわけではないけれど、仕事を手伝ってくれる「配偶者」などにはお給料を… という、いわゆる「専従者給与」のケースです。

「専従者給与とは?」や、具体的な支給金額の考え方、税務署に対する手続きなどについては、こちらの記事をご参照いただくとして ↓

本記事では、「そのあと」の話をします。いざ、「お給料を支払うよ・支払ったよ」という場面で、フリーランスが気をつけるべきことをまとめます。こちらです ↓

- 専従者給与からの源泉徴収

- 徴収した源泉所得税の納付

- 専従者の年末調整

それでは、このあと順番に見ていきましょう。

専従者給与からの源泉徴収

会社員の経験があればご存知のとおり、お給料からは所得税が「天引き」されます。天引きをしているのは、給料を支払う「会社」ですね。

これと同様に。専従者給与からも天引きをします。天引きをするのは、給与を支払うフリーランスです。

したがって、フリーランスが専従者給与を支払う際には、「所得税を天引きする」ことを覚えておきましょう。

いくら天引きするのか?

では、いったいいくらを天引きすればよいのか、ということですが。天引きすべき金額は、支払う給与の額に応じて決められています。

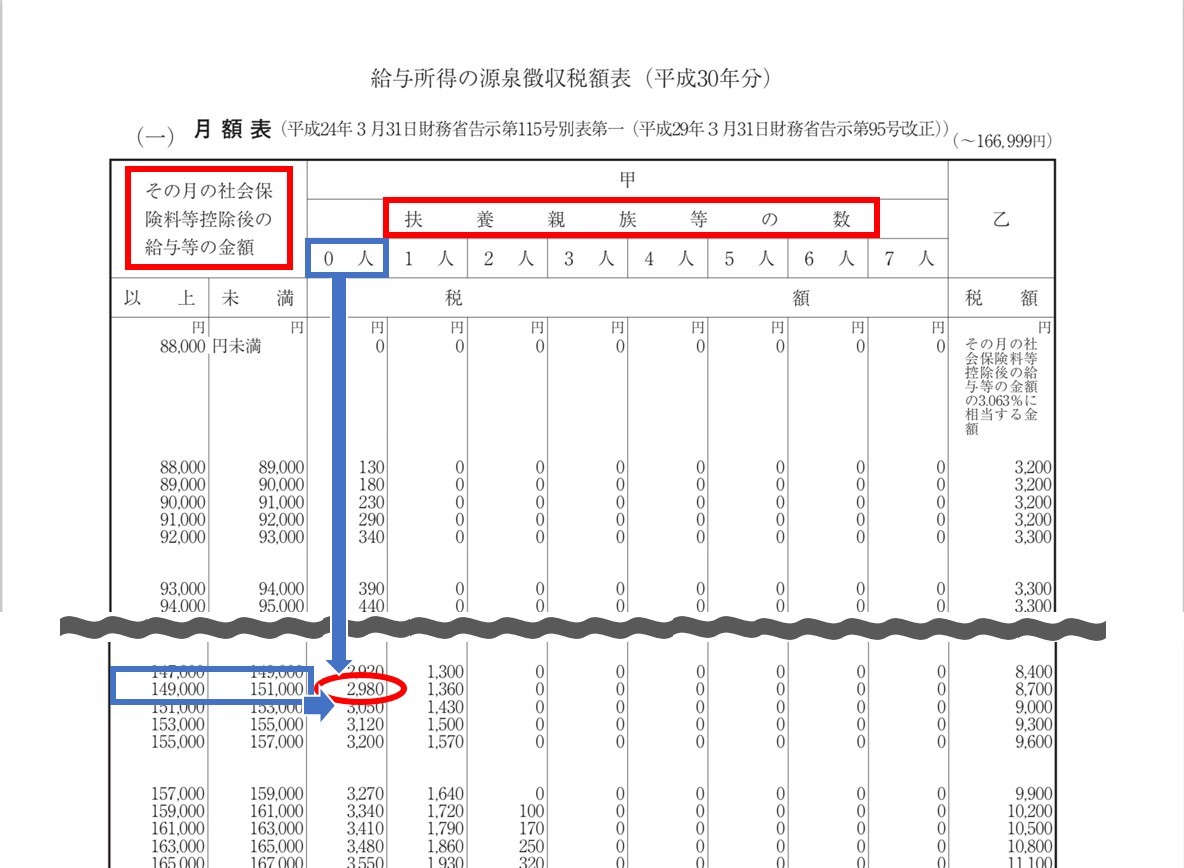

具体的には、「源泉徴収税額表」というものを使います。「源泉徴収税額表」の検索ワードで、国税庁のWEBサイトからダウンロードしてみましょう。

このとき「平成30年分」などの「年分」には注意が必要です。税制改正により、源泉徴収の金額も変わりますから、必ず「その年」の表を使うようにしなければいけません。

それでは、「源泉徴収税額表」のなかから、「給与所得の源泉徴収税額表(月額表)」を開いてみましょう。そちらを見ながら具体例です ↓

ちなみに、源泉徴収税額表を見ると、お給料の金額が月額 88,000未満であれば源泉徴収する金額はゼロであることがわかります。

源泉徴収税額表の縦軸は、表中に記載のとおり、厳密には「その月の社会保険料等控除後の給与等の金額」です。したがって、本来は支給額(例で言えば 150,000円)から、社会保険料を天引きしたあとの金額を縦軸に当てはめます。

ただし、天引きする社会保険料がない専従者については、結果的に支給額そのものを当てはめることになります。

徴収した源泉所得税の納付

専従者給与から天引きした所得税は、天引きしておしまい、というわけではありません。

天引きした所得税は、税務署に納付しなければいけないのです。

原則、翌月10日までに納付

では、いつまでに納付しなければいけないかというと、お給料を支払った日の翌月10日までです。

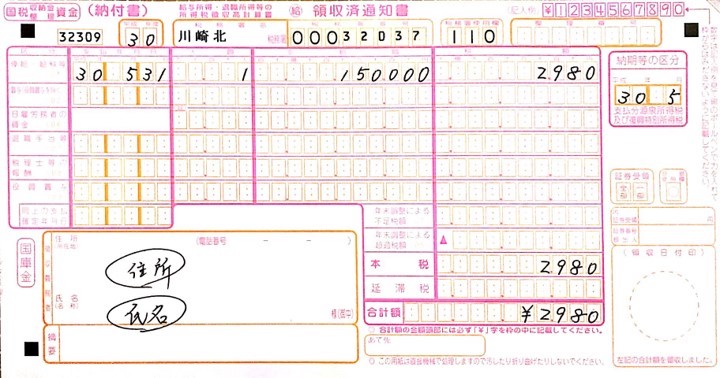

たとえば、5月31日に、お給料 150,000円・所得税 2,980円を天引きして支払った場合。天引きした 2,980円は、6月10日までに納付しなければいけません(10日が休日ならば、休日明けの平日)。

具体的には、「給与所得・退職所得等の所得税徴収高計算書(いわゆる、納付書)」を作成して、金融機関や税務署に持参をして納付します ↓

給与所得・退職所得等の所得税徴収高計算書(いわゆる、納付書)は、管轄の税務署にもらいにいきましょう。ネットからダウンロードはできません。

紙に書いて銀行に行くのもメンドーだ、というのであれば、ネットで手続・納付する方法もあるのでチャレンジしてみましょう。

特例として、年2回納付にまとめることも

毎月毎月、税金を納めるなんてメンドーだ… というのであれば。「毎月納付」を、「年2回納付」にまとめることも可能です。

具体的には、1月から6月に源泉徴収した所得税は7月10日までに、7月から12月に源泉徴収した所得税は翌年1月20日までに納付します。

ただし、この「おまとめ」を利用するには、事前に税務署への申請が必要です。

「申請」と言っても、「源泉所得税の納期の特例の承認に関する申請書」というA4用紙1枚の書類に、氏名や住所などカンタンなことを記載して税務署に提出するくらいです。

上記の書類は、国税庁のWEBサイトからダウンロードできますので、利用を検討してみましょう。

専従者の年末調整

お給料から所得税を天引きした、天引きした所得税も税務署に納めた。これでおしまい、かと思いきやそうではありません。

一大イベントである「年末調整」が残っています。

会社員であれば、給料を支払う「会社」がやってくれていた年末調整。これを、給料を支払う「フリーランス」がやらなければいけません。

年末調整とは、をイメージ

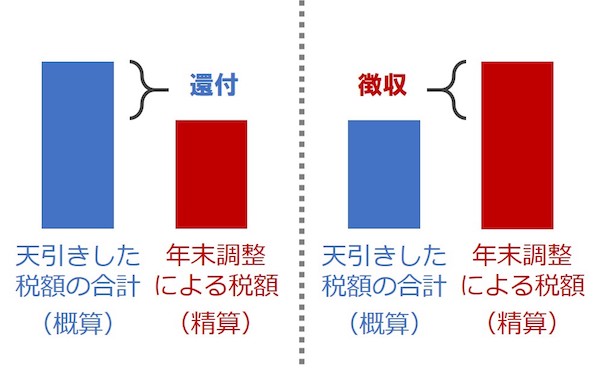

ここでまず、「年末調整」について、イメージをしておくことにしましょう。年末調整とはいったいなんなのか? というイメージです ↓

上図で、青色の棒は「毎月のお給料から天引きした所得税の年間合計額」です。そもそも、天引き額は「概算」です。この金額のお給料だったらこのくらいの税額かな、という仮の金額でしかありません。

これに対して、赤色の棒は、「年末調整によりきちんと計算をした税額」です。年末調整では、社会保険料控除や生命保険料控除など、個人個人によって異なる部分も考慮して税額を精査します。

この結果、青色(概算)と赤色(精算)を比べてみて、青色のほうが大きければ。天引きをし過ぎました、ということで税金を「還付」します(上図の左側のケース)。

逆に、赤色のほうが大きければ。天引きが足りませんでした、ということで税金を「追加徴収」されることになります(上図の右側のケース)。

このように、「還付」や「徴収」をすることで、年間の正しい所得税額を精算するのが「年末調整」です。

年間の正しい所得税額を計算する、という点で言えば、年末調整は確定申告と同じです。したがって、年末調整は、「会社員版の確定申告」と表現することもできます。

会社員ひとりひとりが税務署に確定申告をするのもタイヘンだから、代わりに会社が年末調整をやってあげなさい、と。会社としてはたまったものではありませんが…

専従者に給料を支払う場合、それ(年末調整)をフリーランスがやらなけれないけないということです。

年末調整の流れをちょっとだけ

年末調整について説明をはじめると、ハナシが終わらなくなってしまいますから。「流れ」の部分をちょっとだけ確認するにとどめます。

なお、毎年、国税庁から「年末調整のしかた」というマニュアル(?)が出されます(ダウンロード可)。これはこれで役立ちますから、いちど目を通してみるとよいでしょう。

では、年末調整の流れについて ↓

- 1月から12月の給与を集計

- 「給与所得控除後の給与等の金額」を求める

・・・ ①の額に応じて、「給与所得控除」という金額(経費みたいなもの)を控除できます。「年末調整のしかた」にも載っている「給与所得控除後の給与等の金額の表」に当てはめるだけです - 各種の所得控除を計算する

・・・ 社会保険料控除、生命保険料控除、扶養控除、基礎控除など。控除できる金額を集計します - 課税対象金額を計算する

・・・ 税金が課税される対象額を求めます。「② − ③」で計算します - 年間の税額を計算する その1

・・・ 上記④に税率を乗じて税額を求めます。「年末調整のしかた」にも載っている「算出所得税額の速算表」に当てはめて計算します - 税額控除を計算する

・・・ 住宅ローン控除があれば、控除額を計算します - 年間の税額を計算する その2

・・・ 「⑤ − ⑥」で、最終的な年間の所得税額を計算します

このあと、年末調整の結果を受けて、税務署や区役所などに書類を提出していきます。年末調整もカンタンではありません。

フリーランスが給料を支払う場合には、年末調整について、少々の勉強が必要であることを覚えておきましょう。

まとめ

フリーランスが「専従者給与」を払うときの源泉徴収・納付・年末調整についてお話をしてきました。

配偶者などにお給料を支払う際に、ただ支払うだけではいけません。必要な「経理・事務手続き」については押さえておきましょう ↓

- 専従者給与からの源泉徴収

- 徴収した源泉所得税の納付

- 専従者の年末調整

- 確定申告・経理についてもっと知りたい→ 「まとめ記事」ページはコチラ

- 確定申告・経理についてじっくり学びたい → 「セミナー」の案内はこちら

- 確定申告・経理をもっと自分でできるようになりたい → 「コンサルティングサービス」案内ページはコチラ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから