会社にとってだいじな損益計算書。その見方について、「社長によくある間違い」があります。

そこで。その間違いとは? 正解とは? のお話をしていきます。

見方を誤れば、判断も誤る

会社にとってだいじな決算書。そのなかのひとつに「損益計算書」があります。

この損益計算書の見方について、「社長によくある間違い」だと感じているものは次のとおりです ↓

- 上から順番に見る

- 最終利益が黒字ならOK

- 役員報酬の増減を見ていない

- 利益の分だけおカネが増えた

- 利益ゼロが望ましい

上記の5つはいずれも、損益計算書の見方としては間違いがあります。

「えっ、そうなの?」と思われるものがあるならば、その間違いと正解を確認しておきましょう。

せっかくの損益計算書も、見方を間違えれば判断も間違えてしまいます。

それでは、よくある間違い5つについて、このあと順番に見ていきましょう。

損益計算書の見方 社長によくある間違い5選とその正解

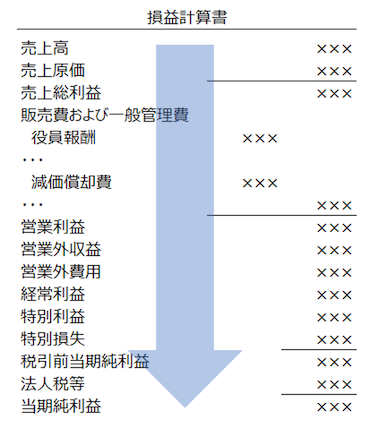

《間違い1》上から順番に見る

通常、文書は上から順番に見るのがフツーです。ゆえに、損益計算書も上から順番に見ている、という人は多いことでしょう。つまり、こういうことです ↓

この見方には、次の2つの問題が潜んでいます ↓

- 売上至上主義におちいる

- 全体像をつかめない

まず、①について。損益計算書のいちばん上にある「売上高」を真っ先に見てしまうのは、売上至上主義のあらわれだと言えます。

もちろん、売上はだいじなものですが、最終的にもっとだいじなものはなにか? と言えば「利益」です。損益計算書のいちばん下にある「当期純利益」です。

売上高は大きくても利益が小さいのと、売上高が小さくても利益が大きいのと、どっちがいいか。売上高よりも、利益が大きいほうがいいはずです。

いちばん上にある「売上高」はチラッと見るにとどめて、いちばん下にある「利益」に目を移すのがよいでしょう。

続いて、②について。売上高にはじまり、売上原価、販売費および一般管理費… と長々続く損益計算書を、順番に眺めていたいのでは途中で疲れてしまいます。

また、いちばんだいじな「利益」にたどり着く前に、あれやこれやと注意をそがれて全体像を見失ってしまうことでしょう。木を見て森を見ず、です。

損益計算書の全体像は、いちばん下にある「利益」にあらわれます。だから、まずは利益を確認する。木を見るのはそのあとです。

《間違い2》最終利益が黒字ならOK

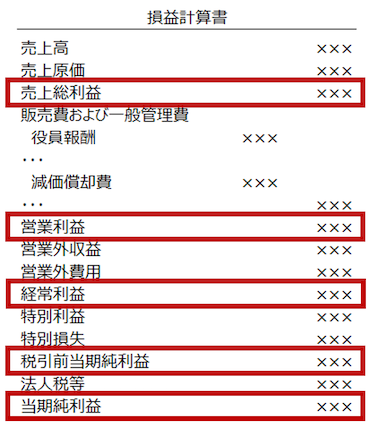

いちばんだいじな「利益」にも、いろいろあります。損益計算書のなかにあらわれる「利益」は5つあります(下図の赤枠) ↓

上から見ていくと。売上高から売上原価を差し引いた「売上総利益」。売上総利益から販売費および一般管理費を差し引いた「営業利益」。

営業利益に営業外収益を加算、営業外費用を減算した「経常利益」。経常利益に特別利益を加算、特別損失を減算した「税引前当期純利益」。そこから税金を差し引いた「当期純利益」。の5つです。

当然ながら、それぞれの利益にはそれぞれの意味合いがあり、最終利益である「当期純利益」がプラス(黒字)だから万事OK! というわけではありません。

なかでも、5つの利益のいちばん上にある「売上総利益」は、その会社の「ビジネスモデル」をあらわすものとして重要です。

たとえば、1,000円で仕入れたモノを 10,000円で売るというA社であれば。売上総利益は 9,000円です(10,000円 − 1,000円)。この会社には 9,000円の利益を生み出すチカラがある、ということになります。

では、1,000円で仕入れたモノを 1,100円で売るB社はどうでしょう。売上総利益は 100円です(1,100円 − 1,000円)。この会社が生み出す利益は 100円です。

両社の売上総利益からわかることは、B社はA社にくらべて、たくさん売らなければ成り立たないビジネスだということ。たくさんの仕入資金がなければ続かないビジネスだということです。

だからといって、B社のビジネスがA社に劣る、という話ではありません。あくまで、ビジネスモデルの違いの話をしています。

したがって、自社の売上総利益を見ながら、自社のビジネスモデルを考えることが重要です。

忙しいのに儲からない… などと言う場合には、売上総利益に問題があります。取り扱う商品・サービスの見直し、売値の見直しを検討しましょう。

《間違い3》役員報酬の増減を見ていない

こと中小企業に関して言うと。社長(あるいはその一族も含めて)の役員報酬が、利益に合わせて増減するのは珍しいことではありません。

会社にたくさんの利益が出るなら、役員報酬を増額する。反対に、利益が見込めないのであれば、役員報酬を減額する。

この点で、損益計算書の利益だけを見ていたのでは、「会社の利益」を見誤る可能性があります。たとえば、こういうことです ↓

- 前期 ・・・ 最終利益(当期純利益)100万円、役員報酬 1,000万円

- 当期 ・・・ 最終利益(当期純利益)100万円、役員報酬 2,000万円

前期・当期ともに同じ最終利益ではありますが。もし、当期の役員報酬が前期と同額の 1,000万円であれば、当期の利益は 1,100万円です。

つまり、会社の利益をあげるチカラは、前期よりも 1,000万円上がっていた、ということになります。

にもかかわらず。利益だけを見て、役員報酬の増額を見ずにいると、この事実(実質的な利益は 1,000万円増えた)を見誤ることになります。

もちろん、役員報酬の減額があったときにも同じこと。ですから、利益の増減は、役員報酬の増減とあわせて見るようにしましょう。

具体的には、「利益 + 役員報酬」の金額を確認するのがおすすめです。

《間違い4》利益の分だけおカネが増えた

たとえば、最終利益(当期純利益)が 100万円あったからといって、おカネも 100万円増えるわけではありません。

このように、利益とおカネの動きが一致しない理由はいろいろです。

例を挙げると、売上代金が未回収のケース。商品引き渡し・サービス提供時点で、売上高に計上されます。結果、利益が増えます。

けれども、そのときの売上代金はツケ払いであり、未回収だったら? おカネは1円も増えません。ここで利益とおカネがズレます。

また、仕入れた商品が在庫になっているケースでは。在庫分の仕入費用は経費にならず(売れたときに経費になる)、仕入費用が利益に与える影響はありません。

いっぽうで、仕入費用の代金支払はしますのでおカネは減ります。ここでもやはり、利益とおカネとがズレることになります。

さらに、銀行への借入金返済。支払う利息は経費になりますが、元金の返済分は経費になりません ↓

したがって、利益の額よりも、元金返済分だけおカネの額は少なくなります。借入金返済が多い会社に、利益があってもおカネは無いのはこれが理由です。

利益とおカネは似て非なるもの、と考えるようにしましょう。利益の分だけおカネが増えた、と考えると資金繰りを誤ってしまいます。

例に挙げたような、利益とおカネのズレを把握するための帳票が、「キャッシュフロー計算書」です。

キャッシュフロー計算書は、損益計算書・貸借対照表と並ぶ、第3の決算書。ぜひ、あわせて作成・確認をするようにしましょう ↓

《間違い5》利益ゼロが望ましい

損益計算書の「税引前当期純利益」について、「ゼロが望ましい」と考える社長がいます。

なぜなら、税金がかからないからです。税引前当期純利益がゼロであれば、いくら税率をかけても税金はゼロ。

また、利益ゼロは極端にしても、ちょっと黒字くらいにしておこう。という考えもあるでしょう。

しかし、損益計算書についてそのような見方をしていると、会社は「持続・成長」へのチカラを失うことになります。

まず第一に。会社が「内部留保」を増やすには、利益を出して税金を支払うしかないからです(税引後の当期純利益が、貸借対照表の利益剰余金に組み込まれます)。

内部留保が増えることで、自己資本(貸借対照表の純資産)は厚くなり、会社は持続・成長するチカラを高めることができます。

これに対して、利益を出さない会社は、内部留保を増やすことができません。持続・成長するチカラを高めることができません。

第二に、内部留保が薄い会社は、銀行からの資金調達を難しくします。内部留保が薄い会社は、ちょっと赤字が出たり、赤字が続いたりすると「債務超過」に陥るからです。

銀行は債務超過の会社を嫌いますから、融資を受けることが困難になります。結果として、資金繰りに窮し、会社は持続・成長するチカラを失います。

節税自体は否定されるものではありませんが、「過度な節税」には気をつけましょう。税金を払うくらいなら経費を使う。これは過度な節税です。

利益ゼロを求める経営は、会社を弱くします。会社をダメにします。過度に税金を嫌わず、利益を求めましょう。

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

損益計算書の見方について、よくある間違い5選とその正解をお話してきました。

せっかくの損益計算書も、見方を間違えれば判断も間違えてしまいます。

じぶんの見方に間違ったところがないか、確認をしておきましょう。

- 上から順番に見る

- 最終利益が黒字ならOK

- 役員報酬の増減を見ていない

- 利益の分だけおカネが増えた

- 利益ゼロが望ましい