” 引越をしたら、税務署に手続きは必要なの? ”

そうそう、引越をしたら税金のことも気になりますよね。というわけで、フリーランスが引越をしたら税金の手続き・納税についてお話をします。

フリーランスが引越をしたら各種税金の手続き・納税に注意!

引越をしたのだけれど、税務署に手続きは必要なの? とお悩みのフリーランスのかたへ。

フリーランスが引越をした場合の、税金の手続き・納税をする際の注意点についてまとめます。

「税金」と言うと、いつも確定申告をしている「所得税」が思い浮かぶかもしれませんが、フリーランスの税金はそれだけではありません。

おもに、次のような税金が挙げられます ↓

| 税金 | 関連する役所 |

| 所得税・住民税 | 税務署 |

| 住民税 | 市区町村 |

| 個人事業税 | 県(県税事務所) |

これらの税金について、引越の手続き・納税の注意点を順番に見ていきましょう。

所得税・消費税

所得税・消費税はともに「国」の税金であり、関連する役所は「税務署」になります。

その手続き・納税の注意点は次のとおり ↓

- 【手続き】「所得税・消費税の納税地の異動に関する届出書」を提出する

- 【手続き】「預貯金口座振替依頼書兼納付書送付依頼書」を提出する

- 【納税の注意点】「1月1日から確定申告するまで」に引越をした場合

上記について、このあと順番に見ていきましょう。

【手続き】「所得税・消費税の納税地の異動に関する届出書」を提出する

これは、税務署に対して「引越しましたよー」と伝えるための手続きです。ちなみに、ここで言う「引越」とは、「納税地の引越」を指します。

「納税地」とは、原則、「住まいの住所」ですが、「オフィスの所在地」を選択することもできます。そのあたりの詳しくはこちらの記事を ↓

つまり、「納税地としている住まい」または、「納税地としているオフィス」を引越したときに、本手続きが必要になるわけです。

いっぽうで、「納税地としているオフィス」はそのままで、「納税地ではない住まい」のみ引越したというような場合。納税地に変更はありませんから、この手続きは不要です。

具体的には、「所得税・消費税の納税地の異動に関する届出書」という書類を税務署に提出します(国税庁のWEBサイトからダウンロード可)。ポイントはこちら ↓

- 「所得税・消費税の納税地の変更に関する届出書」という似て非なる書類と間違えないこと

- 引越をする「前」の管轄税務署に提出する(引越をした「後」の管轄税務署は関係なし)

- 提出期限は「遅滞なく」なので、引越後、できるだけなる早で手続きを

※ 「管轄税務署」は国税庁のWEBサイトで確認できます

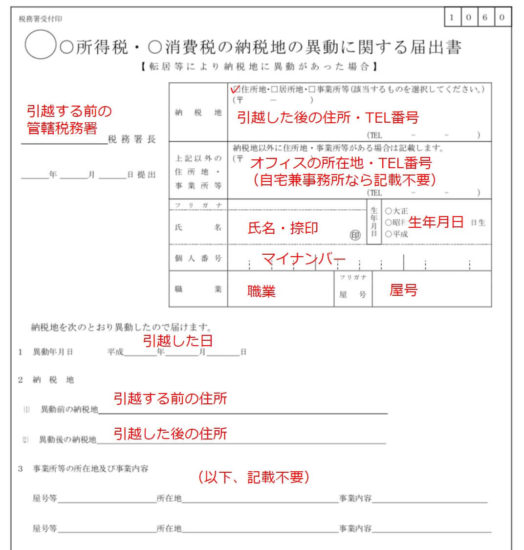

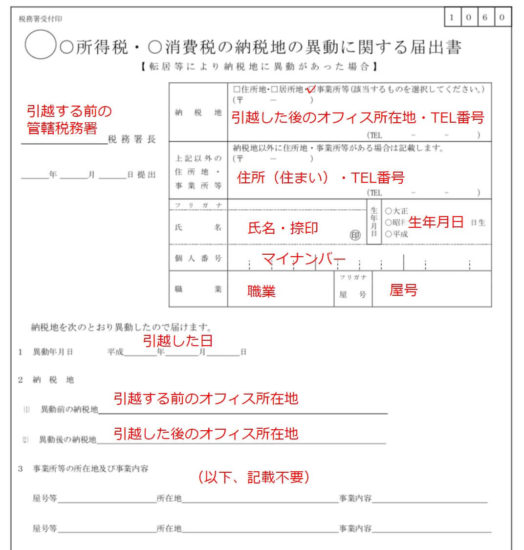

なお、同届出書の記載例はこちらになります(納税地が、住まいなのかオフィスなのか、で書き方が異なります) ↓

【納税地が「住まい」の場合】

【納税地が「オフィス」の場合】

実際のところは「所得税・消費税の納税地の異動に関する届出書」を提出しなかったとしても、引越後の確定申告を「引越後の管轄税務署」にすることですむ、と言えばすみます。

ただし、それまでのあいだに、税務署から届くはずの「書類」が届かないなどの問題が生じることがあるため、届出書をきちんと提出するに越したことはありません

直接持参する、郵送する、電子送信する、という提出方法があります。持参するよりはラクで、電子送信よりも敷居が低い「郵送」について、詳しくはこちらの記事もどうぞ ↓

【手続き】「預貯金口座振替依頼書兼納付書送付依頼書」を提出する

所得税・消費税を、銀行口座からの振替払い(引落し)をしている場合、かつ、引越前と引越後で管轄税務署が変わった場合にはあらためて提出が必要です。

具体的には、「預貯金口座振替依頼書兼納付書送付依頼書」という書類を税務署に提出します(国税庁のWEBサイトからダウンロード可)。ポイントはこちら ↓

- 引越をし「後」の管轄税務署に提出する(前述の「所得税・消費税の納税地の異動に関する届出書」は引越をする「前」の管轄税務署)

- 提出期限はとくにありませんが、銀行の手続きが完了するまでには少々時間がかかるため、早めに手続きを(書類に不備があるとさらに時間がかかります)

- インターネット専用銀行など、利用できない銀行もあるので、事前に取引銀行に確認を

書類の書き方については、難しいところはありません。国税庁のWEBサイトには「記載要領」もありますから参考にしましょう。

もしも配偶者などに給与支払いがある場合には、「給与支払い事務所等の開設・移転・廃止届出書」の提出も必要になります(引越前の管轄税務署へ)。

【納税の注意点】「1月1日から確定申告するまで」に引越をした場合

毎年1月1日から12月31日の1年について、翌年3月の期限までに確定申告書を提出・納税をします。

では、その「翌年の1月1日から確定申告・納税をするまでのあいだ」に引越をした場合、確定申告書の提出・納税はどうなるのか? 答えはこちらです ↓

- 引越をした「後」の管轄税務署に、確定申告書の提出・納税する

- 引越しをする「前」の管轄税務署に、「所得税・消費税の納税地の異動に関する届出書」を提出する(前述したとおり)

確定申告の対象になる「前年 1月1日から12月31日」のあいだは引越する前なので、引越する前の管轄税務署に確定申告をしそうになるところですが。

そうではなく、引越をした「後」の管轄税務署に確定申告書を提出・納税となる点に注意しましょう。

なお、ここで言う「引越」とは、前述した「所得税・消費税の納税地の異動に関する届出書」と同じく、「納税地の引越」を指します。

「納税地としているオフィス」はそのままで、「納税地ではない住まい」のみ引越したというような場合には該当しません。つまり、いままでと同じ税務署に確定申告をすることになります。

住民税

住民税は「地方」の税金であり、関連する役所は住まいの「市区町村」になります。

その手続き・納税の注意点は次のとおり ↓

- 【手続き】住民税のための手続きは無し

- 【納税の注意点】市区町村から届く納付書で納税すればOK

上記について、このあと順番に見ていきましょう。

【手続き】住民税のための手続きは無し

結論として、住民税のためだけに必要な手続きはありません。

ただし、住民票の変更手続きがきちんとしてあることが前提です。

つまり、同じ市区町村内の引越であれば「転居届」の手続き、ほかの市区町村への引越であれば「転出届」の手続きをしてあること。

これは、税金うんぬん以前に必要になる手続きでもありますから、忘れるということもないとは思いますが念のため。

【納税の注意点】市区町村から届く納付書で納税すればOK

とくに引越の手続きが必要ないことを受けて、納税についてもとくにはありません。市区町村から届く納付書で納税をすればOKです。

ここで「補足」として、住民税の納付書を送ってくる市区町村は、引越する前の市区町村なのか、それとも引越した後の市区町村なのかについて触れておきます。

そもそも。住民税とは、

- 1月1日現在の住まい(住民票があるところ)の市区町村に納める税金

- 納める税金の対象は、前年の1月1日から12月31日までの所得(確定申告をした「所得(≒利益)」の金額)

- 納付書は、毎年6月中旬前後に届き、「年一括払い」か「年4回の分割払い」

つまり。その年の1月1日に住んでいる市区町村から、その年の6月ごろに納付書が届く。その納付書の住民税は、前年1月1日から12月31日の分だ。ということです。ちょっとややこしいですが。

たとえば。平成30年2月に、A市からB市に引越をした場合。平成30年6月に届く納付書は、引越する前のA市から送られてきます。平成30年1月1日は、A市に住んでいたからです。

なお、A市から届いた納付書に記載された税金(平成29年分の所得に対する住民税)は、すべてA市に支払いをします。B市に引越をしたあとはB市に納める、ということはありません。

B市に住民税を納めるようになるのは、平成31年6月に届く納付書の分からになります。

個人事業税

一定の金額以上の所得(≒利益)があるフリーランスは、個人事業税を納めなければいけません(一部の職種を除く)。

個人事業税を納めている場合には、その手続き・納税の注意点についても確認をしておきましょう。

「個人事業税とは?」について詳しくはこちらの記事もどうぞ ↓

個人事業税は「地方」の税金であり、関連する役所は住まいの「県(県税事務所)」になります。

その手続き・納税の注意点は次のとおり ↓

- 【手続き】引越する前の管轄県税事務所に報告する(まず電話)

- 【納税の注意点】県税事務所から届く納付書で納税すればOK

上記について、このあと順番に見ていきましょう。

【手続き】引越する前の管轄県税事務所に報告する(まず電話)

引越について、「報告書」のような書類の提出を要求している県(県税事務所)もあれば、電話一本で手続きできる県もあります。

というわけで。まずは、管轄の県税事務所(引越する前)に電話をして、どうしたらよいかをたずねてみるのがおすすめです。

県のWEBサイトでは書類の提出を要求していても、電話をしてみたら電話だけで済んでしまった、というケースもあるようで。

ただ、書類にせよ、電話にせよ、引越の報告はするようにしましょう。そうしないと、納付書などの送付物が、引越先に届かないなどの問題が起こりえます。

【納税の注意点】県税事務所から届く納付書で納税すればOK

結論として、県税事務所から届く納付書で納税をすればOKです。

このとき、納付書を送ってくる県税事務所は、前年の確定申告をしたときの納税地を管轄する県税事務所になります。

ちなみに、個人事業税の納税は、毎年8月と11月の2回です(一括払いも可)。

- 確定申告・経理についてもっと知りたい→ 「まとめ記事」ページはコチラ

- 確定申告・経理についてじっくり学びたい → 「セミナー」の案内はこちら

- 確定申告・経理をもっと自分でできるようになりたい → 「コンサルティングサービス」案内ページはコチラ

まとめ

フリーランスが引越をしたら税金の手続き・納税の注意点についてお話をしてきました。

引越の際にはいろいろとやるべきことがあり、税金についてはうっかり忘れてた… ということもあるものです。

税金のことも、あわせて確認をするように気をつけましょう。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから