経理をしたらできあがる貸借対照表。これって、どう見るの? どこを見るの?

ということで、フリーランスがこれだけは押さえるべき貸借対照表の見方・ポイントについてお話をしていきます。

フリーランスがこれだけは押さえるべき貸借対照表の見方・ポイント

フリーランスが経理をした結果できあがるものに「損益計算書」と「貸借対照表」があります。

せっかく時間をかけて苦労までして経理をしているのに、できあがった「損益計算書」も「貸借対照表」も見ていない。ということはありませんか?

それはもったいない。

そうは言うけれど、どこをどう見れば良いかもわからないし。と、そんな声も聴こえてきます。

というわけで、今回は「貸借対照表」について。これだけは押さえておくべき、見方・ポイントをお話ししていきます。

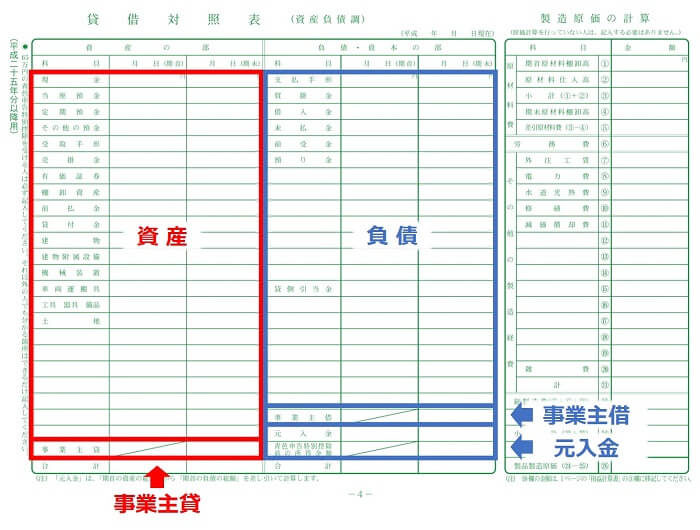

詳しい話をはじめるその前に。貸借対照表の「全体像」を確認しておきましょう。次のとおりです↓

資産 + 事業主貸 = 負債 + 事業主借 + 元入金

上記について、確定申告のときに税務署へ提出する貸借対照表で示すとこうなります↓

上図のとおり、貸借対照表は「左右」に分かれています。先ほど示した「全体像」の算式の左側(資産 + 事業主貸)と右側(負債 + 事業主借 + 元入金)とに分かれています。

そして、貸借対照表には、その左側の合計金額と右側の合計金額は必ず一致するという特徴があります。

なんで? というところかもしれませんが。それが「簿記(ぼき)」という会計・経理技術における特徴でもあり、ルールなんですね。

ひとつだけ例を挙げると、「200万円のクルマを全額ローンで買いました」という取引を経理処理する場合。

クルマは「資産」として、貸借対照表の左側の「車両運搬具」というところに「200万円」と記録されます。

いっぽうで、ローンは「負債」として、貸借対照表の右側「未払金」というところに「200万円」と記録されます。というわけで、貸借対照表の左側と右側が「200万円」で一致しましたよね。

これは、簿記が「原因(クルマを買った)と結果(ローンが生じた)」の2面を記録する技術だからです。ゆえに、原因と結果、左と右の金額はいつも一致します。

そのように、左右の金額がバランス(一致)することから、貸借対照表は「バランスシート」とも呼ばれることは覚えておくとよいでしょう。

前置きが少々長くなりましたが。このあと、貸借対照表の具体的な見方・ポイントについてお話をしていきます。

現金・預金(資産)

貸借対照表でまず見るべきポイントは「おカネ」の在り高です。具体的には、「現金と預金」がいくらあるのか。

事業を続けるにも、生活をするにも、おカネは大切なのであり。いちばんに確認をすべきポイントです。

残高

まずは、貸借対照表の資産に並ぶ、「現金」「預金」について、実際の残高と合っているかを確認しましょう。会計ソフトへの入力が間違っているということもありえます。

預金については、各銀行の口座ごとに、通帳の残高と突き合わせながら確認をしていきます。

こんなことあたりまえじゃないか、と思われるかもしれませんが。現金・預金の残高が合っていない、という貸借対照表は意外とお見かけしますので念のため。

ちなみに。「現金」については、マイナス残高ということはありえません。会計ソフト上、マイナス残高にすることはできても、会計・経理のルール上はNGです。気をつけましょう。

推移

残高を確認したら。次にやるべきことは、残高の「推移」を把握することです。具体的には、毎月の現金・預金残高を棒グラフにして並べていきます。

残高の推移を継続的に見ることで、おカネの増減の傾向がわかるようになります。単純に言えば、おカネが増えてきているのか、減ってきているのか。

「傾向」というのは、ひとつひとつの時点の数字を見ているだけではわからないものです。ひと手間を惜しまず、毎月の残高を棒グラフにしてみましょう。

また、プライベートの現金・預金(仕事では使っていない銀行口座など)もあわせて、棒グラフにすることをおすすめします。

フリーランスは、仕事の現金・預金(貸借対照表の現金・預金)と、プライベートの現金・預金とのあいだで、おカネの移動をするものです。

それらを「一体」として、仕事用の現金・預金とプライベート用の現金・預金のトータルで、おカネが増えているのか・減っているのかを押さえるようにしましょう。

売掛金

モノやサービスを販売した際、その場で代金を受け取らず、ツケとするような場合。入金されるまでのあいだの未回収金を「売掛金(うりかけきん)」と呼びます。

売掛金は、たいせつな「売上」の結果であり、将来にはおカネに代わるものですから、きっちりと管理が必要です。

残高

まずは、売掛金の残高を把握しましょう。このとき、売掛金全体の「総額」として残高を見てもあまり意味がありません。

売掛金の「内訳」として残高を把握するようにします。つまり、売上の相手先ごとに、売掛金がいくらあるのかを確認するということです。

この点、会計ソフトであれば、「勘定科目・売掛金」に対して、その「補助科目」などとして相手先名を設定することで、自動的に内訳の残高を把握できるようにするのが便利です。

入金期日など

残高を把握できたら、次は、その残高が「正しいかどうか」をチェックしていきます。「正しいかどうか」とは、次の2点を言います↓

- 入金期日を過ぎたものが、売掛金として残っていないか(入金遅延)

- 入金金額の誤りがないか

売掛金の入金期日を過ぎても入金がなければ、売掛金の残高として残ります。それをチェックしましょう。

チェックした結果、ほんとうに入金が遅延しているのであればすぐに催促です。催促を遠慮をすると、「払わなくてもだいじょうぶな人、遅れても平気な人」だと思われてしまいます。

売上は、代金を回収しなければおカネにはなりません。売掛金は入金するまで、しっかりと管理しましょう。

また、まれに金額をまちがえて入金されることもあります。そのときは、売掛金の残高がおかしなことになりますので、チェックをしていれば気がつきます。

入金額が少なくなかったか、多くなかったか、という観点でも売掛金の残高を確認しておきましょう。

買掛金・未払金

前述した「売掛金」の逆として。「買掛金(かいかけきん)」や「未払金」があります。

仕入のツケ払いである「買掛金」、経費のツケ払いである「未払金」はどれだけあるのか、払い漏れ・払い間違いがないかを確認しましょう。

残高

まずは、売掛金と同じように「残高」を把握します。このとき、買掛金・未払金については、その総額を見ておきましょう。

なぜならば、買掛金・未払金の総額は、近い将来に支払いをしなければいけないものだからです。

その金額分だけ、おカネ(現金・預金)が減ることになるのですから、そのことをアタマに入れておくということです。おカネが無くて、支払いに困るということがないように。

支払期日など

こちらも売掛金と同じく、期日確認をしておきましょう。支払期日を過ぎている買掛金が残ってはいないかどうか。

買掛金・未払金の内訳の残高を見ながらチェックします。支払遅延は、即信用低下につながります。じゅうぶんに気をつけましょう。

また、支払い金額に誤りがなかったかも、買掛金・未払金の内訳の残高を見ながら確認です。

事業主貸・事業主借・元入金

多くのフリーランスがアタマを悩ませる「事業主貸(じぎょうぬしかし)」「事業主借(じぎょうぬしかり)」「元入金」。

これら3つについて、その意味するところをあっさりと押さえたうえで、貸借対照表の金額をざっくりと確認しておくとよいでしょう。

事業主貸

仕事用のおカネ(貸借対照表の現金預金)などをプライベートで使ったときに、「事業主貸」という勘定科目で記録をします。

たとえば、生活費として、仕事用の銀行口座から30万円を引き出しました、という場合。

「事業主貸」として30万円が記録され、いっぽうで、「預金」を30万円減らす記録をすることになります。

ですから、貸借対照表の事業主貸の金額は、「仕事用のおカネを、これだけプライベートに使ったのか」と見ておけばよい。ということです。

事業主借

事業主借は、事業主貸の反対です。プライベートのおカネなどを、仕事に使った時に、「事業主借」という勘定科目で記録をします。

たとえば、プライベートの銀行口座から、仕事用の銀行口座に10万円を移しました、という場合。

「事業主借」として10万円が記録され、いっぽうで、「預金」を10万円増やす記録をすることになります。

ですから、貸借対照表の事業主借の金額は、「プライベートのおカネを、これだけ仕事に使ったのか」と見ておけばよい。ということです。

決算でリセットされる事業主貸と事業主借

言うなれば、事業主貸は「仕事用の自分から、プライベートの自分への貸付金」、事業主借は「プライベートの自分から仕事用の自分への借入金」です。

では、その貸し借りについて、いつかきれいに精算しなければいけないかというと。その必要はありません。

決算日である12月31日をまたいで、翌年になるところで、事業主貸と事業主借は消えて無くなります。

正確には、相殺されて、「元入金(もといれきん)」に取り込まれます。「?」という感じかもしれませんが、ひとまず、話を進めます。

元入金

まずは「元入金」について、算式で示してみることにします。

1月1日の元入金=(前年12月31日の元入金残高+前年1年間の利益)+(前年12月31日の事業主借残高-前年12月31日の事業主貸残高)

ますます「?」かもしれませんが。上記の算式にしたがって、会計ソフトが自動的に処理を行っています。

つまり、決算日である12月31日をまたいで、翌年になるところで、事業主貸と事業主借を相殺し、元入金にがっちゃんこしています。

このとき、上記の算式にもあるとおり、元入金には「毎年の利益」もがっちゃんこされています。

この「元入金」については、法人(会社)における「資本」のようなものだ、と言われますが。元入金は資本ほどに意味を持つものではありません。

その理由は、事業主貸と事業主借いかんでいくらでも元入金は動いてしまうからです。

事業主貸と事業主借を動かすためには、仕事用のおカネとプライベート用のおカネとをただただ移動させるだけのことです。

とはいえ。

さきほどの元入金の算式をあらためて見てみると。次のことがわかります↓

- 毎年の利益が大きいほど、元入金は大きくなる → 元入金の金額が大きいのは優良の証

- 事業主貸が大きくなるほど、元入金は小さくなる → 元入金の金額が小さいのは、仕事のおカネをプライベートで使い過ぎ

そんな見方をすることもできます。銀行融資の審査の際には、元入金の金額がマイナスだったりすると問題になることもありますので覚えておくと良いでしょう。

まとめ

フリーランスがこれだけは押さえるべき貸借対照表の見方・ポイントについてお話をしてきました。

「収入ー費用=利益」を見る損益計算書にくらべると、貸借対照表はとっつきにくいというイメージがあるようです。

とはいえ、「これだけは」というポイントを押さえて、貸借対照表から得られる情報も活かしていきましょう。

確定申告をするためだけの経理なのではもったいないですから。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから