” 税理士に頼らず、じぶんで確定申告だっ!”

いいですね、その意気や良し。ただ、よくある間違いには気をつけて、ということで。税理士は知っている、確定申告書のよくある間違い5選についてお話をします。

税理士に頼らず、じぶんで確定申告!もいいけれど

クラウド会計をはじめ、ITの進歩・普及にともない、「じぶんで確定申告をする」という個人事業者・フリーランスが増えているように感じます。

税理士であるわたしが思うに、それは「とてもよい」ことです。

確定申告をじぶんのこととして、経理に関心を持ち、税金に関心を持ち。結果として、「数字」を日々の意思決定・判断に活かすことができるなら。それはとてもよいことでしょう。

ところが。セミナーやコンサルティングの場面で、「じぶんでつくった」という確定申告書を見せていただくと。

う〜ん、これはちょっと・・・ というものが少なくないのも事実です。

そこで、税理士の眼から見た「よくある間違い確定申告書」についてお話をしていきます。次の5つです ↓

- 売上金額を間違えている

- 在庫があるのに未記載

- 経費が漏れている

- 貸借対照表がテキトーすぎる

- 医療費控除できるのにしていない

それでは、このあと順番に見ていきましょう。

よくある間違い確定申告書 5選

《間違い①》売上金額を間違えている

いやいや、だいじな売上を間違えたりしないし。と、言われるかもしれませんが。

確定申告書を見せていただくと、決して少なくはない個人事業者・フリーランスが、売上金額を間違えているのです。

具体的には、こういうケース ↓

- 2017年12月20日に商品を納品(あるいはサービス提供)した

- 2018年01月10日に売上代金 10万円が入金された

→ 2017年分(2018年3月15日期限)の確定申告書には 10万円の売上を載せていない

上記は、売上を計上するのが「入金日(2018年1月10日)」だと間違えてしまっているケースです。

正しくは、商品を納品したとき、あるいはサービス提供が終わったとき。つまり、商品・サービスの引き渡し完了時が、売上を計上するタイミングになります。

したがって、入金日は2018年でも、2017年中に引き渡しが済んでいるのであれば。それは、2017年分の売上金額として経理しなければいけません。

仕訳で言うのであれば、こうですね ↓

| 日付 | 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 |

| 2017.12.20 | 売掛金 | 100,000 | 売上高 | 100,000 |

ここは、税務調査でも必ずチェックをされるポイントです。年をまたいで入金されている売上については、くれぐれも注意するようにしましょう。

さらに詳しくは、こちらの記事をどうぞ ↓

《間違い②》在庫があるのに未記載

在庫(まだ売れていない商品)があるはずなのに、その金額が確定申告書に記載されていない。という間違いも目立ちます。

そもそも論として。在庫があるのにそれが考慮されないと、利益の金額が過小になります。結果として、税金の金額も過小になります。税務署に見つかれば「追徴」です。

そのあたりの詳しい説明は、こちらの記事にゆずるとして ↓

いやいやウチはね、在庫になるような「モノ」は扱ってないのよ。と言われるかもしれませんが。

在庫はカタチある「モノ」に限りません。カタチなき「サービス」もまた、在庫になることがある。ということにも気をつけましょう。

たとえば、こういうケース ↓

- 2017年12月20日に外注費 10万円を支払った(外注費として計上)

- 上記の外注費に対応する売上は、2018年1月末に請求予定

→ 2017年分(2018年3月15日期限)の確定申告書に在庫が未記載になっている

上記は間違い。売上がまだなのに、それに対する外注費を先行して経費にしてはいけません。売上と外注費を計上するタイミングを合わせる必要があります。

そのために、2017年分の確定申告では、外注費を在庫(勘定科目は「仕掛品(しかかりひん)」)として扱います。考え方は、モノの在庫と同じです。

仕訳で言えば、こういうこと ↓

| 日付 | 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 |

| 2017.12.20 | 仕掛品 | 100,000 | 期末仕掛品棚卸高 | 100,000 |

| 2018.01.31 | 期首仕掛品棚卸高 | 100,000 | 仕掛品 | 100,000 |

《間違い③》経費が漏れている

「あれ? 〇〇費なんかもあるはずなのに」と、考えてたずねてみると。やはり、経費が漏れている。ということも少なくありません。

たとえば、外出時に途中のカフェでひとり仕事をする。このときのカフェ代は経費になります。

ほかにも、経費にできるはずなのに、気づかずに漏らしているものがないか。いちどチェックをしてみるとよいでしょう ↓

また、こんなケースもあります。

経費にできるんだろうなぁ、とウスウスわかってはいるけれど。経費のしかたがわからずになにもせずにいる。

具体的には、自宅兼事務所の家賃や光熱費など、「しごと分とプライベート分とが混じった費用」です。

このうち、しごと分は経費にしてよさそうだけど、どのていど経費にしてよいのかわからない。自信がない。だから何もしない。

これだと、ムダに税金を払うことになってしまいます。もったいないですよね。

ですから、このような費用を経費にするための考え方・方法を学ぶようにしましょう。詳しくは、こちらの記事でどうぞ ↓

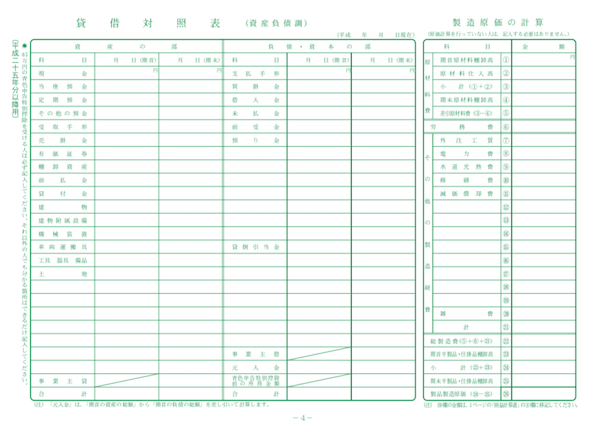

《間違い④》貸借対照表がテキトーすぎる

個人事業者・フリーランスが確定申告をするうえで、見逃すことができない「青色申告特別控除」。

「控除」の文字どおり、税金の対象である「所得」から、65万円または10万円をマイナスすることができます。その分、税金も少なくて済みます。

で。控除は大きいほう(65万円)がいいじゃないか、ということなのですが。それには、「貸借対照表」の作成が必要になります。

確定申告書に添付する「青色申告決算書」の4ページめ、これです ↓

この貸借対照表を拝見してみると。「テキトーすぎる・・・」とびっくりすることも少なくありません。

正直、決してカンタンな帳票ではありませんから、しかたないと言えばしかたないのですが。それでも、65万円控除を受けるつもりならば、そうも言っていられません。

具体的な間違い例としては、こんなものが挙げられます ↓

- 現金の残高がマイナス(現金残高がマイナスは、経理のルール上やってはいけないことです)

- 預金の残高が実際の通帳残高と合っていない

- 売掛金があるはずなのに未記載、あるいは金額が間違っている

- 棚卸資産(在庫)があるはずなのに未記載

- 買掛金・未払金があるはずなのに未記載、あるいは金額が間違っている

- 資産の部の合計(表の左側・一番下)と、負債・資本の部の合計(表の右側・一番下)が不一致

などなど。その間違え方はバリエーションに富んでいます。したがって、「貸借対照表に間違いがなにもない」というのはどちらかと言えばレアケースです。

利益計算(損益計算書)だけではなく、貸借対照表にも目を向けるように気をつけましょう。その際には、こちらの記事などもどうぞ ↓

《間違い⑤》医療費控除できるのにしていない

医療費控除は、使った医療費が10万円以上から。もしも、そう思われているのであれば、ちょっと違います。

10万円に満たなくても、医療費控除を受けられることもあるからです。

具体的には、こういうケースになります ↓

上記のとおり、確定申告書・B様式の第一表、⑨の「所得金額の合計」欄が、200万円未満であれば。医療費が10万円以下でも、医療費控除の余地があります。

ここで、医療費控除の金額を計算する方法を確認してみましょう。次のとおりです ↓

- 医療費(保険金受取額・高額療養費払い戻し金を除く)

- 「10万円」または「確定申告書・B様式⑨ × 5%」のいずれか少ない金額

- 医療費控除額(200万円を限度) = ① - ②

ポイントは、上記の②。「確定申告書・B様式⑨ 」が 200万円を超えると、「確定申告書・B様式⑨ × 5%」が10万円よりも大きくなるため、②は10万円です。

そして、③の計算で、②の10万円を超えた金額が医療費控除額になります。これが、「医療費は10万円以上から」と言われている理由です。

いっぽうで。「確定申告書・B様式⑨ 」が 200万円以下ならば。「確定申告書・B様式⑨ × 5%」は10万円よりも小さくなるため、②は10万円よりも小さくなります。

結果、③の計算では、医療費が10万円に届かなくても、医療控除ができる可能性があるわけです。

要は、所得(≒利益)が少ない個人事業者・フリーランスほど、少ない医療費でも医療費控除ができることになります。

とくに開業間もない時期など、所得(≒利益)が少ない場面では、医療費控除のし忘れに注意するようにしましょう。

フリーランスにおすすめのメニュー

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

じぶんで確定申告・経理のコンサルティング

経理・税金・確定申告の個別相談

まとめ

税理士が知っている「よくある間違い」確定申告書について、お話をしてきました。

税理士に頼らず確定申告をしよう、というのはひとつの選択肢ですし、とてもよいことです。

けれども、思わぬ見落としがないかどうか。よくある間違いについては、押さえておきましょう。

- 売上金額を間違えている

- 在庫があるのに未記載

- 経費が漏れている

- 貸借対照表がテキトーすぎる

- 医療費控除できるのにしていない