” 会計ソフトを使えば、青色控除は65万円〜♪ ”

というわけでもありません。会計ソフトを使っていても、青色申告特別控除 65万円が受けられないという「盲点」に気をつけて。というお話をします。

「会計ソフトを使えばOK」でもない青色控除 65万円

青色申告のもっとも大きな特典である「青色申告特別控除」には、10万円控除と65万円控除の2つがあります。

「控除」という言葉が持つイメージ(なんか税金減りそう、みたいな)どおり、65万円控除のほうがオトクです。控除が多い分だけ税金が少なくなります。

ゆえに、できることなら10万円ではなく、65万円の控除を受けたいわけですが。

65万円控除は恩恵が大きな分、10万円控除よりも高いハードルが課せられています。

その「ハードル」がこちら ↓

- 「複式簿記(ふくしきぼき)」で経理をする

- 確定申告書に「貸借対照表(たいしゃくたいしょうひょう)」を添付する

- 申告期限(3月15日)までに「遅れずに申告」をする

③の申告期限に遅れない、というのはいいとして。問題は①と②です。

なんじゃフクシキボキって? タイシャクタイショウヒョウってどうやってつくんの? と首をかしげるばかり、という人は少なくないわけで。

これについて巷では、「会計ソフトを使えばOKらしい」という理解が広がっています。会計ソフトで経理をすれば65万円控除ゲットだぜ、と。

たしかに、会計ソフトを使うことで、複式簿記による経理や貸借対照表の作成が、お手軽(手書きやExcelに比べれば)に実現できます。

ところが。会計ソフトを使いさえすればOKというわけでもありません。

会計ソフトを使ったからといって、ただしい経理・ただしい貸借対照表ができているかどうかは、また別の問題だからです。

というわけで。会計ソフトを使っているのにOKじゃない、という「盲点」についてこのあとお話をしていきます。

《盲点1》売掛金や買掛金はないの?

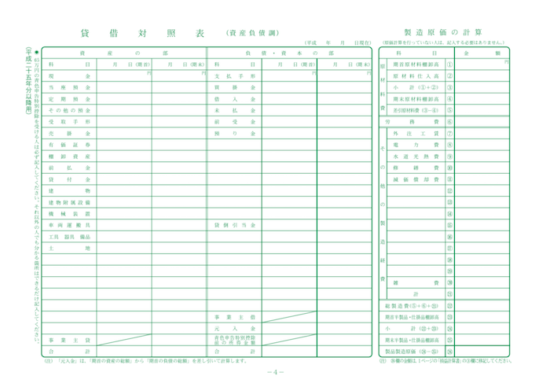

青色申告特別控除 65万円の要件である「貸借対照表」、申告をする前にようく眺めてみましょう。

貸借対照表は、「青色申告決算書」という書類の4ページめにあるコレです ↓

会計ソフトを使って経理をしていれば、「勝手に」つくってくれるものではありますが。こいつがなかなかのクセモノです。

青色申告決算書の1ページめにある「損益計算書」のほうは見ている、内容もなんとなくわかるという人がいるいっぽうで。

「貸借対照表」のほうは見てない、見てもわからない、という人は多いのです。その結果、「これはマズいなぁ」という貸借対照表ができあがってしまうことがありますので要注意。

そんな「これはマズいなぁ」の例の1つめが、「売掛金や買掛金が計上されていない」です。つまり、売掛金や買掛金の金額がゼロになっている。

ところで、売掛金(うりかけきん)とは、売上代金をツケにしている未回収の金額を指します。

したがって、請求書を発行して入金を待つという商売であれば、なにかしらの金額が売掛金に記載されているのが「フツー」になります。

具体的には、年内に納品をした商品・サービスの代金について、12月31日現在未入金の金額が記載をされていなければいけません。

ですから、現金商売(たとえば町の八百屋さんなど)でもないのに、貸借対照表の売掛金がゼロという場合。「この貸借対照表、間違っているかもな」と疑うことになります。

疑ってみた結果、「売掛金あるわ」となれば、経理処理の修正が必要です。詳しくはこちらの記事を ↓

ちなみに、買掛金(かいかけきん)は、売掛金の逆バージョンです。仕入や外注費の支払いをツケにしている場合。こちらもゼロでよいのか、確認をしてみましょう。

《盲点2》現金がマイナスって・・・

続いて、「これはマズいなぁ」という貸借対照表の例の2つめ。 それは、「現金」の金額がマイナスになっている、です。

貸借対照表の「現金」の金額がマイナスになっていないかを確認をしてみましょう。もし、マイナスであればそれは誤りです。

簿記には「現金はマイナスになってはいけない」という絶対的なルールがあります。現金はどんなに少なくてもゼロまでなのです。

また、マイナスとは逆のハナシとして、貸借対照表の現金の金額が、やたらに大きくなっているケースにも注意です。ン百万円とか。

実際にそれだけの現金を手元に持っていればよいですが、いまのご時世、なかなかそういう人も珍しく。

マイナスにしてもン百万円にしても、実際の現金の残高と合っていないことが問題になります。この問題について詳しくはこちらの記事をどうぞ ↓

実態に合っていない貸借対照表ということであれば、青色申告特別控除 65万円の要件である「ただしい貸借対照表」とは言えなくなってしまいます。

会計ソフトで経理をすればよい、貸借対照表がありさえすればよい、というわけではない点に注意が必要です。

《解決策》会計ソフトに頼りすぎないように

「これはマズいなぁ」という貸借対照表の例を2つ見てきました。これらは、ほんの一例に過ぎません。

ほかにも「マズい」ケースはいろいろあります。そのなかでも、よくあるケースを挙げたに過ぎません。

ですから、青色申告特別控除 65万円の要件をきちんと満たせるように経理をするためには、「マズい」ということに自ら気づくことができるかどうかが重要です。

会計ソフトで経理をすればよい、貸借対照表がありさえすればよい、ということがないように。

そのためには、会計ソフトに頼りすぎず、「簿記」や「税金」のしくみを理解することです。

杓子定規ではありますが、会計ソフトの使い方とあわせて、簿記や税金の勉強もしましょう。Why(なぜ)を知らずにHow(やりかた)に走ると、思わぬところで足をすくわれかねません。

まとめ

「会計ソフトならOK」じゃない青色控除65万円の盲点、についてお話をしてきました。

会計ソフトを使っていても、ただしい経理・ただしい貸借対照表ができていないことがあります。

作業・処理を会計ソフトに任せるにしても、判断・チェックまでは任せることができないことを覚えておきましょう。

- 確定申告・経理についてもっと知りたい→ 「まとめ記事」ページはコチラ

- 確定申告・経理についてじっくり学びたい → 「セミナー」の案内はこちら

- 確定申告・経理をもっと自分でできるようになりたい → 「コンサルティングサービス」案内ページはコチラ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから