軽減税率・・・? いつからだっけ? 対象品目はなんだっけ?

ということでは困ります。「消費税 軽減税率制度」のスタートは平成31年10月から。「まだまだ」と見るより「もうすぐ」と見ましょう。

というわけで。迫りくる消費税軽減税率について、いま絶対に押さえておくべき4つのポイントをお話していきます。

誰もが押さえるべきは2つのポイント、事業者が押さえるべきは2つのポイント

「消費税」とか、「軽減税率」とか言われても。税理士でもなければ、会社経営をしているわけでもないからようわからん、ということもあるでしょう。

けれども消費税は、一般の消費者に広く負担を求める税金であり、わたしたちの誰もが無関心ではいられない税金です。

その消費税が、「軽減税率」というあたらしい考え方によって、まもなく大きく変わろうとしています。ひとつの転換期。

ということで。事業者・経営者はもちろん、一般の人にとっても、この転換について押さえておくべきことをまとめてみました。次の4つです ↓

- 【対象・全員】軽減税率の「いつから・なにが・どうなる?」

- 【対象・全員】軽減税率の対象になるモノ(対象品目)

- 【対象・事業者】軽減税率で変わる経理処理

- 【対象・事業者】軽減税率で覚えておくべき問題点

前半の2点が、一般の人を含めた全ての方向けの内容。後半の2点は事業者・経営者もしくは経理担当者向けの内容になっております。

それでは、このあとそれぞれを詳しく見ていきましょう。

【対象・全員】軽減税率の「いつから・なにが・どうなる?」

本記事のテーマである「消費税の軽減税率制度」とは? ということについて、「いつ・なにが・どうなる」のかをまとめると次のとおりです ↓

【 軽減税率制度とは 】

- いつ → 平成31年10月1日から

- なにが → 消費税の税率が

- どうなる → 標準税率 10%、軽減税率 8%の2種類になる

つまり、現行では8%に統一されている消費税の税率が、平成31年10月1日からは2種類になる。10%の税率がかかるものと、8%の税率がかかるものとの2種類。

2種類に分かれた税率のうち、低いほうの税率8%を「軽減税率」と呼ぶ。これが軽減税率制度の概要です。

注目すべきは、税率が「2種類」になるということ。これは日本の消費税の歴史上はじめてのことであり、軽減税率制度が持つ特異性と言うべきものです。覚えておきましょう。

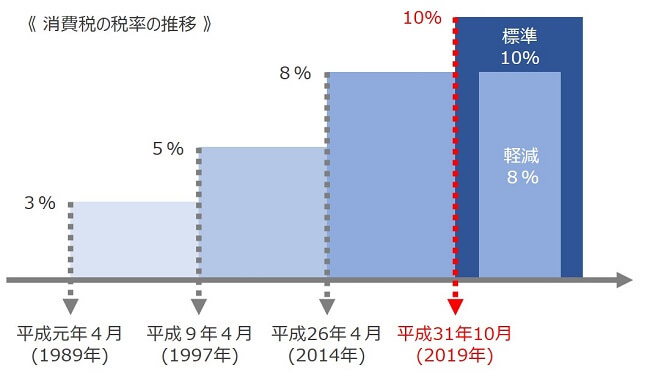

《補足》消費税の税率のあゆみ

「2種類の税率」という軽減税率制度の特異性を明らかにする目的も含め、これまでの消費税の税率について、その歴史をかんたんに振り返っておきましょう。

税率の推移をグラフにしてみました ↓

このように、平成元年に3%からスタートした消費税は、徐々に税率を上げながら8%となりました(平成29年9月5日執筆時現在)。

そして、平成31年からは軽減税率制度の導入に伴い、「標準税率10%・軽減税率8%の2段構え」の消費税へと変わろうとしているのです。

【対象・全員】軽減税率の対象になるモノ(対象品目)

さきほど、軽減税率制度では消費税が2種類に分かれる、というお話をしました。

この2種類の税率のうち、基本になるのが「標準税率 10%」のほう。つまり、平成31年10月からは消費税は10%、というのが基本です。

これに対して、一部例外的に「軽減税率 8%」が適用されるモノがあります。大きく分けて次の2つです ↓

【 軽減税率の対象品目 】

- 飲食料品(注・酒類と外食などを除く)

- 新聞(注・週2回以上発行)

上記のとおり、標準の10%よりも低い8%の税率が適用されるのは、「飲食料品」と「新聞」の2つです。

どちらも生活必需品につき、税率は大目に見ましょうよ。という趣旨ではありますが、新聞は生活必需品なのか、ほかにも必需品はあるだろうと物議を醸したところではあります。

ちなみに、上記の「注書き」にもあるように、細かな点で注意を要することがけっこうあります。あまり深入りはしない程度に、下記でサクッと触れていきます。

軽減税率の対象になる「飲食料品」とは?

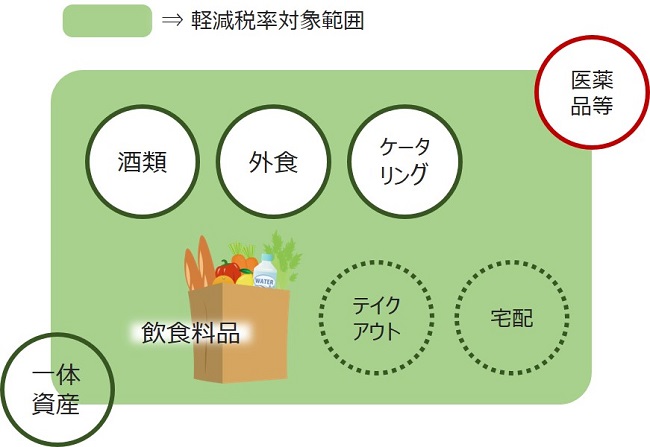

飲食料品について、軽減税率の適用か否かのイメージを下図でまとめてみます。

グリーンで塗られたところが、軽減税率の対象範囲です。いっぽう、酒類などの「白抜き」されたところは、「飲食料品ではあるが、軽減税率対象外(税率10%)」であることを表します ↓

では、上図について、補足を加えます。

酒類

酒税法に規定する酒類(アルコール分1度以上の飲料)については、飲食料品の範囲内ではあるけれど、軽減税率の対象からは除かれています。

お酒は生活必需品ではなく、嗜好品だということですね。

外食とテイクアウト

テーブル・椅子など飲食できる設備・スペースがある飲食店における食事は、軽減税率の対象からは除かれています。

いっぽうで、飲食店が提供する食事であっても、テイクアウトについては軽減税率の対象となることに注意が必要です。

たとえば、ファストフード店で食事を購入する際。店内で食べれば標準税率10%、テイクアウトすれば軽減税率の8%、ということになります。

店内かテイクアウトかの判定は、顧客に意思確認を行うなどの方法とされています。レジで店員さんが言う「店内でお召し上がりですか?お持ち帰りですか?」というアレです。

であれば、軽減税率8%を狙い、「じゃあ、持ち帰りで」と言いつつ、実は店内で食べるという光景が展開されるのか否か。日本人の正直さに注目です。

ケータリングと宅配

客が指定した場所に料理人などが赴き、調理・配膳により食事の提供をおこなうことをケータリングと言います。

たとえば、寿司職人を自宅に呼んでホームパーティ、とか。セレブで贅沢な行いであり、外食と同様に軽減税率の対象外とされています。

いっぽうで、出前や宅配については軽減税率の対象です。これは、単に飲食料品を届けるだけだから、という解釈に依るもの。注意しましょう。

したがって、「会社の会議室で宴会」というシーンではケータリングだと10%の消費税、出前・宅配だと8%。出前・宅配のほうが消費税も安上がり、ということです。

一体資産

「一体資産(いったいしさん)」というのは、このたびの軽減税率制度導入にあたり誕生した新概念です。

具体例は、グ〇コのおまけつきキャラメル(伏字の意味なし)。食品と食品以外のものがあらかじめ一体となっているものを「一体資産」と呼びます。

その一体資産について、次の要件をいずれも満たすものは、一体資産全体の金額を軽減税率の対象とします ↓

【 軽減税率の対象になる一体資産の要件 】

- 売価が税抜価格で1万円以下

- 仕入原価について、食品の占める割合が全体の3分の2以上

上記の要件を満たさない一体資産については、残念ながら(?)標準税率の10%です。

つまり、一体資産には軽減税率8%の対象になるものと、標準税率10%の対象になるものとがあるということです。では、具体例をひとつ ↓

- コーヒー豆 原価 2,000円と、コーヒーミル 原価 2,000円のセット商品。売価は税抜 5,000円

これは軽減税率の対象か否か?

- 売価 5,000円≦10,000

- 食品原価 2,000円/4,000円 < 2/3

よって 、2つの要件の一方しか満たすことができないため、標準税率 10%ということになります。

医薬品等

念のための補足として。医薬品や医薬部外品は、飲食料品の範囲内ではなく、軽減税率の対象外とされています。

軽減税率の対象になる「新聞」とは?

軽減税率の対象になる新聞には、次の2つの要件があります ↓

【 軽減税率の対象になる新聞の要件 】

- 週2回以上発行されている(スポーツ新聞、業界紙も可)

- 定期購読契約をしている

ということで、ひとつめの要件は、週2回以上発行される新聞であること。通常であれば発行予定日のところが祝日等で休刊するのは、発行したと見てOKです。

ふたつめの要件の定期購読契約は、文字通り、定期的に継続して購読することを約束しているかどうか。したがって、駅の売店・コンビニ等で買う新聞は軽減税率の対象にはなりません。

なお、ネットを通じて配信される電子版の新聞は、軽減税率の対象にならないとされています。

【対象・事業者】軽減税率で変わる経理処理

ここからは事業者向けのお話となります。まずは事業者にとって、切っても切り離せない経理のハナシです。

軽減税率の導入により、従来と変わる経理処理についてまとめると次のようになります ↓

【 軽減税率の導入により変わる経理処理 】

- 売上 ・・・ ① 税率を区分(10%か8%か)して請求書・領収書などを発行する、② 税率ごとに区分して帳簿に記載する

- 仕入・経費 ・・・ ① 受領した請求書・領収書の税率区分を確認する、② 税率ごとに区分して帳簿に記載する

経理処理の対象は、収入である「売上」と、コストである「仕入・経費」の両面ありますが、いずれも内容としては同じことを言っています。

ひとつは、2種類ある税率を区分して認識すること。もうひとつは、その区分にしたがって請求書・領収書を整え、帳簿に記載を行うこと。

従来は税率はひとつであったため必要のなかった「区分」という作業が増えることになります。これが、軽減税率により変わる経理処理の要点です。

このあと、請求書・領収書等と帳簿それぞれの経理処理を具体例で確認していきます。

請求書・領収書・レシート等の記載例

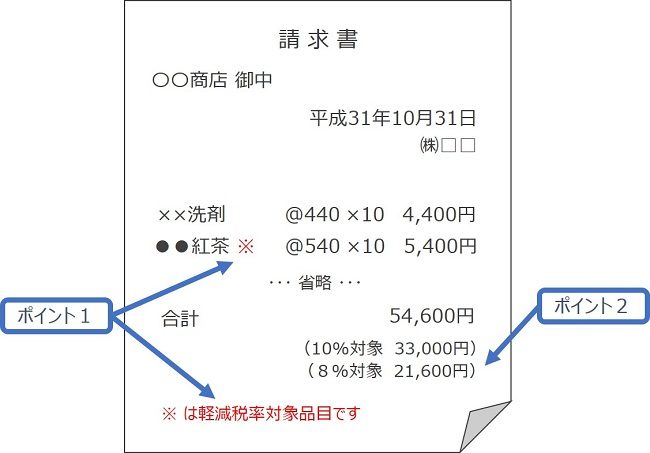

軽減税率制度導入後の請求書等の記載例として、請求書を具体例として説明していきます。

自身が販売者であるときには、例にしたがって請求書を作成する。購入者であるときには、例にしたがって受領した請求書に誤り・不備がないかを確認する、ということになります。

したがって、自身が販売者である場合に請求書等に誤り・不備があれば、販売先から追及されることが考えられます。

逆に、自身が購入者である場合に、請求書等に誤り・不備があれば、購入先に内容を確認をし、自ら追記することができるものとされています。注意しましょう。

ポイントは2つ、次のとおりです ↓

【 請求書等の記載のポイント 】

- 《ポイント1》軽減税率対象品目に「※」などの記号を記載して明示する

- 《ポイント2》記号が軽減税率対象品目であることを明らかにする

上記のポイントは、領収書やレシートについても同様です。自身が飲食店や小売店等の販売者側である場合、レジスターの対応も考えなければいけません。

なお、品目については個別具体的な商品名でなくても、「一般的な総称」の記載でも差し支えないこととされています(軽減税率が適用されるか否かの判別ができる程度の記載は要する)。

たとえば上記の例では、××洗剤は「雑貨」、●●紅茶は「飲料」あるいは「食料品」など。この点も含めて、現実的な対応を検討しましょう。

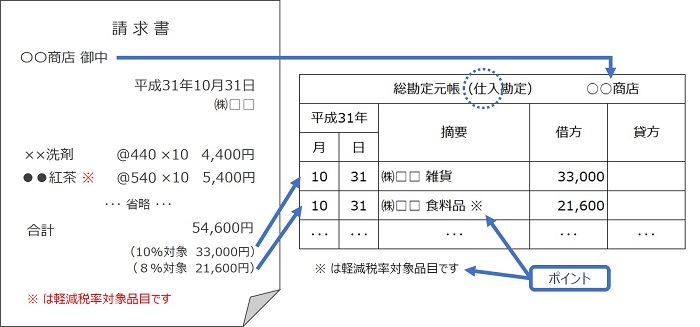

帳簿(総勘定元帳)の記載例

続いて、軽減税率制度導入後の帳簿(総勘定元帳)の記載例を説明していきます。

自身が購入者である場合と、販売者である場合のそれぞれについて見ていきましょう。

自身が購入者側である場合の帳簿

さきほど例示した請求書を使って、自信が購入者側である場合の帳簿を確認です ↓

【 帳簿の記載のポイント 】

- 軽減税率対象品目に「※」などの記号を記載して明示する

- 記号が軽減税率対象品目であることを明らかにする

上記のとおり、押さえるべきポイントは「請求書等」のところで見たものとまったく同じです。要は、帳簿にも軽減税率対象品目を明示するということ。

帳簿上、「※」で対象品目を明示していますが、会計ソフトなどでは「消費税区分欄」の項目で「8%」あるいは「10%」を登録するなどの方法でもかまいません。

なお、請求書等から帳簿に記載する際には、品目は個別具体的な商品名でなくても、「一般的な総称」の記載でも差し支えないこととされています。

よって例示では、請求書の合計金額から、軽減税率対象外品目を「雑貨」として、対象品目を「食料品 ※」としてまとめて転記しています。

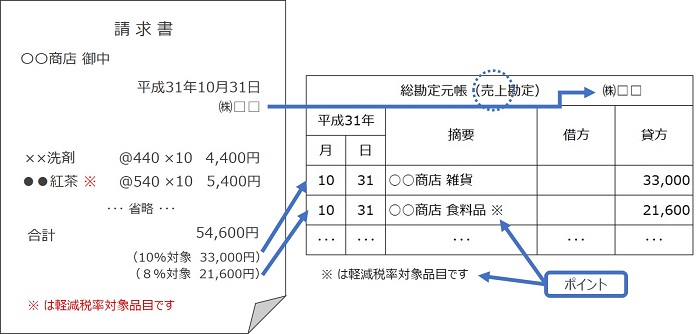

自身が販売者側である場合の帳簿

続いて、自身が販売者側である場合。単純に購入者側の「逆」です ↓

【対象・事業者】軽減税率で覚えておくべき問題点

ここまでが、軽減税率制度の概略的なお話になります。

さいごに、この軽減税率制度の運用にあたり、事業者が理解をしておくべき2つの問題点を提示しておくことにします。

【 軽減税率制度運用の問題点 】

- 中小事業者の税額計算の特例

- 平成35年10月以降のインボイス制度導入

それぞれの問題点について見ていきましょう。

《問題点1》中小事業者の税額計算の特例

少し「予習」にお付き合い願います。そもそも、事業者が税務署に納付する消費税額の計算は、現行では次のような構造になっています ↓

- 売上に含まれる消費税額-仕入・経費に含まれる消費税額=税務署に納付する消費税額

たとえば、売上が税込 10,800円、仕入・経費が税込 5,400円であれば。現行税率は8%ですから、納税額は次のとおりです ↓

- 10,800 × 8/108 - 5,400 × 8/108 = 800-400 = 400円

これはこれでシンプルであったのですが、税率が標準税率(10%)と軽減税率(8%)の2種類になることで次のように複雑化します ↓

- 売上に含まれる消費税額(10%分+8%分)-仕入・経費に含まれる消費税額(10%分+8%分)=税務署に納付する消費税額

たとえば、売上がさきほどと同じ10,800円だとして。その中身は、10%の売上なのか、それとも8%の売上なのかがわからなければ計算ができません。仕入・経費についても同様です。

したがって、そのために帳簿を記載するという経理処理にあたり、軽減税率対象品目と対象外品目とを区別して明示する必要があったのです。

「予習」はこれでおしまい。ここからが「本題」です。

この「税率を区分する」という経理処理の過程で、その「区分をすることが困難」な中小事業者(平たく言うと、年商 5,000万円以下の事業者)については特例が設けられています。

事情はさまざまあるにせよ、「区分なんてできません!」という場合。区分をせずに済む、簡便・合理的な計算方法が定められているのです。これが「中小事業者の税額計算の特例」。

ところが、「それはイイことを聞いた。メンドーな区分はしなくていいじゃん。心配して損したよ」なんて言っては困る、というのが「中小事業者の税額計算の特例」における問題点です。

その理由は、次の2つです ↓

【「中小事業者の税額計算の特例」をアテにはできない理由 】

- きちんと区分して計算した方が納税額が少なくて有利である場合、消費税をムダに多く納付することになりかねない

- もしも特例計算の方がきちんと区分するよりも納税額が有利であるとしても、「きちんと区分した計算」ができなければ有利不利の判定ができない

というわけで。ハナから特例計算をアテにするのはやめにして。軽減税率制度の趣旨をよく理解し、原則的な対応を身につけましょう。というお話です。

《問題点2》平成35年10月以降のインボイス制度導入

平成31年10月以降、軽減税率制度の導入にはじまり。平成35年10月からは適格請求書等保存方式、いわゆる「インボイス制度」の導入が予定されています。

【 インボイス制度とは 】

税務署長の登録を受けた課税事業者(適格請求書発行事業者)が発行する請求書(適格請求書)の保存がなければ「仕入税額控除」ができない

ようわからん、というところかもしれませんが。ひとまず受け止めてください。ポイントは上記の文章の後半です。

「適格請求書」と呼ばれる請求書でなければ、仕入税額控除とやらができない、と。では、「仕入税額控除」とは何ぞや? これはすでに学習済みです ↓

- 売上に含まれる消費税額-仕入・経費に含まれる消費税額=税務署に納付する消費税額

上記算式の「-仕入・経費に含まれる消費税額」これが仕入税額控除です。これのおかげで、事業者は納付する消費税を減らすことができるわけですから、仕入税額控除ができないのは困ります。

話を【 インボイス制度とは 】に戻すと、仕入税額控除ができないのは「適格請求書」の保存がないときだ、と。

つまり、自身の仕入・経費について、適格請求書がないと仕入税額控除ができなくなるよ。というのが、平成35年10月からのインボイス制度です。

ではでは、さらに話を進めて「適格請求書」とは? これも、【 インボイス制度とは 】に記載してあります。確認してみましょう。

税務署長の登録を受けた課税事業者(適格請求書発行事業者)が発行する請求書、それが適格請求書だと書いてありました。ここでのポイントは「課税事業者」にあります。

「課税事業者」とは「(平たく言うと)年商1,000万円超の事業者」であり、年商1,000万円以下の免税事業者は適格請求書が発行できないということです。

勘の良い方はおおむね結論が見えてきたと思いますがまとめてみましょう ↓

【 インボイス制度における免税事業者のピンチ 】

- 年商1,000万円以下の免税事業者は、適格請求書が発行できない

- 適格請求書がないと、仕入税額控除ができない

- 免税事業者からモノやサービスを買っても仕入税額控除ができない → 購入は仕入税額控除できる別の課税事業者に切り替えたほうがよい?

というわけで、これまで年商1,000万円以下の免税事業者は「消費税を納めなくて済む、ラッキー!」だったのですが、この概念が変わります。

免税事業者はこれまでの得意先を失うかもしれない、というピンチを迎えるのです。このピンチへの対応方法として考えられるのは、

【 免税事業者のピンチへの対応策(暫定) 】

- 得意先が仕入税額控除できずに損をするであろう金額分だけ、値引き販売をして得意先をつなぎとめる

- あえて課税事業者を選択(税務署に届け出ることで可能)して、適格請求書発行事業者の登録も受ける。ただし、消費税を計算して納付しなければならなくなる

いずれにしても完全な対応策ではなく、制度変更を求める声もあがっているところではあります。

この先、インボイス制度についての変更可能性はゼロではありませんが。年商1,000万円以下の事業者は心しておくべき問題点と言えるでしょう。今後の動向にも注目です。

まとめ

いま絶対に押さえておくべき『消費税 軽減税率』4つのポイントについてお話をしてきました。

まだまだ先、ということではなく。制度導入後の自身の姿をイメージしながら、できることを少しづつ準備しておきましょう。

土壇場で対応するほど簡単ではない大きな制度変更だ、という理解がたいせつです。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから