新規融資に占める経営者保証なしの融資の割合が、急増しています。とはいえ、経営者保証ありでも融資を受けられればいいや。と考えるのであれば、それは勘違いというものです。

かつてない伸び、と言っていい。

会社が受ける銀行融資について。経営者保証なしの融資が増えています。

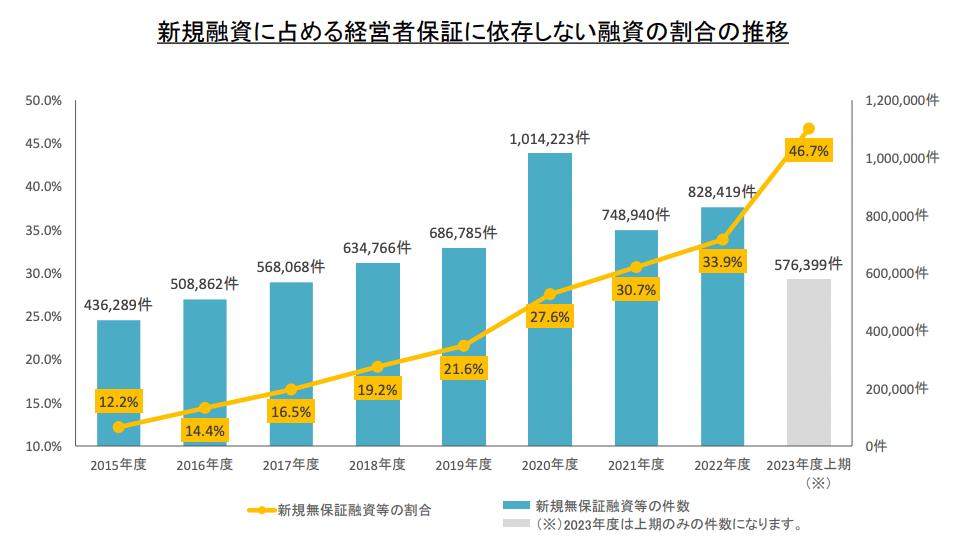

この点、先日(2023年12月26日)、金融庁から『民間金融機関における「経営者保証に関するガイドライン」等の活用実績』について、2023年4月から9月分が公表されました。

そのうち、「新規融資に占める経営者保証に依存しない融資の割合」、つまり、経営者保証なしの融資の割合は46.7%とされています。これは正直、驚きです。

増えるだろうとはおもっていましたが、そこまでの勢いで増えるとは…という驚きであり、グラフで見れば、勢いの強さは一目瞭然でしょう↓

グラフのとおり、経営者保証なしの融資が増加傾向にあることはあきらかでした。といっても、「徐々に徐々に」といった感じの勢いであったところ、2023年4月から9月に関しては、急な傾きで増加したことがわかります。

前年度(2022年度)と比べて、実に13%の増加です。これまでの「徐々に徐々に」とはまるで違います。かつてない伸び、と言ってよいでしょう。

原因の1つが、2023年4月からはじまった「経営者保証の説明義務化」です。銀行は、経営者保証をとって融資をする場合、融資先に対して「経営者保証をとる理由や根拠」を説明しなければならなくなりました。

これを受けて、「原則、経営者保証はとりません!」と公言する銀行もあらわれ、経営者保証なしの融資が広がることにもなったわけです。

銀行業界は、良くも悪くも「横並び」なので、これから先は、いっそう経営者保証なしの融資が広がっていくものと推測されます。

社長にしてみれば、経営者保証はなければないほうがよいものですから、「これはいいぞ!」という状況にもおもえますが、ハナシはそうカンタンではありません。

融資が受けにくくなる会社もある

前述したように、経営者保証なしの融資が増えているといっても、銀行はどの会社にも経営者保証なしで融資をするわけではありません。

銀行にとって、経営者保証なしの融資は「リスクがある融資」ですから、相手を選ぶ必要があります。その相手とはつまり、返済可能性が高い会社であり、端的にいえば、業績が良い会社です。

では逆に、業績が悪い会社はどうでしょう?回収可能性は低いのですから、銀行としては経営者保証なしで融資をしたくはありません。

これを聞いた社長が、「別に、経営者保証ありでもかまわない」と考えるのだとしたらどうでしょう。つまり、「貸してくれさえすればいい」という考え方の社長です。

これが、「勘違い」であることを覚えておかねばなりません。なぜなら、今後、経営者保証なしの融資が増えていく過程では、融資を受けること自体が難しくなるかもしれないからです。

繰り返しになりますが、現状、経営者保証なしの融資が「急増(と言ってよいでしょう)」しています。これは、金融庁の意向でもあり、銀行は競うように推し進めていくはずです。

だとすれば、「経営者保証なしで融資ができないような会社には、そもそも融資はやめておこう」と考える銀行があらわれてもおかしくはありません。

では、自社の取引銀行がそのような銀行だったらどうでしょう。そして、自社の業績が悪くて、経営者保証なしで融資を受けることが難しい状況であったらどうでしょう。

これまでは、経営者保証をつけて融資をしてくれていたとしても、今後は、そもそも融資をしてくれなくなるかもしれません。そうなれば、当然、自社の資金繰りは厳しくなります。

よって、社長は「別に、経営者保証ありでもかまわない」との考えではいけないわけです。

業績が良くてもダメな会社もある

ここまでの話を聞いて、「ウチの会社は、そこまで業績が悪いわけではない。だから、大丈夫だろう」と、考える社長もいるでしょう。

ところが、まだ気をつけるべきことはあります。それは、業績が良くありさえすれば、経営者保証なしで融資が受けられるわけではない、ということです。

言い換えると、業績が良い会社でも、経営者保証なしで融資を受けられないことはあります。たとえば、社長と会社のサイフがごっちゃになっているケースです。

具体的には、決算書に「社長への貸付金」や「社長からの借入金」が掲載されているとか。分不相応な高級車が掲載されている、役員報酬が高すぎる、交際費が多すぎる、などなど。

いくら業績が良くても、そのあたりに問題ありと銀行から見られれば、経営者保証なしでの融資は受けられなくなります。

ほかにも、経理処理に不明瞭なところがあったり、粉飾決算をしているような場合にも、経営者保証なしの融資を受けることはできません。

また、1年に1回、決算書をつくっているだけで、毎月の試算表をつくっておらず、銀行に対して財務状況を定期的に報告できないような会社は、経営者保証なしの融資を受けづらくなります。

このあたり、くわしくは「経営者保証に関するガイドライン」を参考にするとよいでしょう。動画にもまとめていますので、そちらもあわせて参考にどうぞ↓

というわけで、経営者保証なしの融資を受けるためには、業績が良いだけでもダメだということを、社長は理解しておきましょう。

そのうえで大事なのは、「経営者保証なしの融資を受けられるようになることで、融資そのものが受けやすくなる」ということです。

今後は、経営者保証なしの融資の割合が高まることを通じて、融資を受けやすい会社と、そうでない会社との二極化が進むものと考えられます。融資を受けやすい会社を目指しましょう。

まとめ

新規融資に占める経営者保証なしの融資の割合が、急増しています。とはいえ、経営者保証ありでも融資を受けられればいいや。と考えるのであれば、それは勘違いというものです。

経営者保証なしの融資が受けられないような会社は、そもそも融資が受けにくくなるかもしれないことを覚えておきましょう。そうならないためには、経営者保証に関するガイドラインの理解を深めることです。