”売掛金の入金で引かれる源泉徴収って、仕訳はどうするの? 決算ではどうするの?”

というのは、フリーランスの確定申告・経理における「お悩みあるある」のひとつです。売掛金と源泉徴収の仕訳・決算についてお話しします。

フリーランスの売掛金と源泉徴収の仕訳・決算はどうするの問題

フリーランスが売掛金(=ツケによる売上の代金)の入金を受ける際、税金を差し引かれて入金されることがあります。

このときの仕訳はどうするの? 決算・確定申告ではどうするの? ということについて、下記の点をお話ししていきます ↓

- 【予習】売掛金から引かれる税金「源泉所得税」とは?

- 【本題1】源泉所得税のおすすめ仕訳は?

- 【本題2】源泉所得税について決算で考えるべきことは?

- 【本題3】源泉所得税について確定申告ですべきことは?

それでは順番に見ていきましょう。

【予習】売掛金から引かれる税金「源泉所得税」とは?

仕訳、決算、確定申告という「本題」に入る前に。少しだけ「予習」をしておくことにましょう。

本記事のテーマである売掛金から引かれる税金「源泉所得税」についてです(「そんなのはわかってる」というあなたは、このあとの「本題1」まで進みましょう)。

売掛金から税金が引かれるのはどういうとき?

売掛金から税金が差し引かれることを「源泉徴収(げんせんちょうしゅう)」といい、差し引かれる税金を「源泉所得税(げんせんしょとくぜい)」といいます。

売掛金から源泉所得税が源泉徴収されるのは、次の2つのいずれにも該当する場合です ↓

- じぶんの仕事が、「源泉徴収対象」の仕事に当てはまる

- あなたに仕事の代金を支払う相手が、「源泉徴収義務者」である

繰り返しますが、上記①②の「いずれにも」該当する場合に、源泉所得税が源泉徴収されることになります。

①②についてはあまり深入りするととんでもないこと(ハナシが終わらない・・・)になるので、あっさりめにスルスルっとお話をするにとどめます。

①じぶんの仕事が、「源泉徴収対象」の仕事に当てはまる

税法では、源泉徴収しなければならない仕事を挙げています。つまり、「この仕事の代金は源泉徴収しなさいよ」ということがリストアップされているのです。

したがって、じぶんの仕事がリストアップされている仕事に当てはまる場合には、源泉徴収される(売掛金の入金時に源泉所得税が引かれる)ことになります。

裏を返せば、当てはまらない場合には、源泉徴収されないということですね。

ちなみに、源泉徴収対象としてリストアップされているのは、次のような仕事の代金(報酬・料金)です ↓

- 原稿料や講演料、挿絵・写真・作曲報酬、デザイン報酬、翻訳・通訳報酬など

- 弁護士、公認会計士、税理士、司法書士など特定の資格を持つ人などに支払う報酬・料金

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

- 芸能人や芸能プロダクションを営む個人に支払う報酬・料金

- ホテル・旅館などの宴会で接待をするコンパニオン、バー・キャバレーなどに勤めるホステスに支払う報酬・料金

- プロ野球選手の契約金など

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

ちょっとウンザリするところですが、まずはじぶんの仕事の代金が、上記に当てはまるかどうかを確認しなければいけないということです。

②あなたに仕事の代金を支払う相手が、「源泉徴収義務者」である

①に該当する代金(売掛金)について、支払う相手が「源泉徴収義務者」であれば、売掛金から源泉所得税が引かれます。

「源泉徴収義務者」とは、文字どおり、源泉徴収しなければいけない者。具体的には、次のいずれかに該当すれば源泉徴収義務者です ↓

- 法人(会社)

- 給与の支払いがある個人事業主

つまり、相手が法人(会社)であれば、源泉徴収義務者で決定です。

わかりにくいのは相手が個人事業主の場合。個人事業主で源泉徴収義務があるのは、「(従業員がいて)給与の支払いがある個人事業主」に限られます。

言い方を変えると、「(従業員がいなくて)給与の支払いがない個人事業主」は源泉徴収をしなくてよい(売掛金から源泉所得税を引かなくてよい)ということです。

ただしこのケースでも、コンパニオン・ホステスなどへの報酬・料金についてだけは源泉徴収しなければいけません。って、いろいろ複雑です・・・

源泉所得税はいくら引かれるの?

源泉徴収される税金(源泉所得税)の額は、次のように計算します ↓

- 仕事の代金が、100万円以下 ・・・ 代金 × 10.21%

- 仕事の代金が、100万円以上 ・・・(代金 − 100万円) × 20.42% + 102,100円

注)司法書士や外交員など、上記とは計算が異なるものもあります

ちなみに、代金に消費税が含まれている場合、消費税の額を含めた金額が源泉徴収の対象になります。

たとえば、売上の代金が消費税込で 75,600円であれば、75,600円 × 10.21% で計算します。

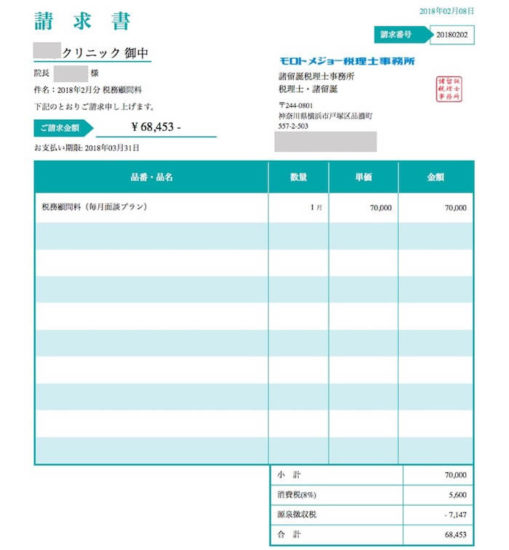

ただし、相手に渡す請求書で「代金本体の金額」と「消費税」とが明確に分離されている場合には、代金のみを源泉徴収の対象にすることができます。こちらの税抜き計算方式がおすすめです ↓

請求書には「源泉所得税」を明示しよう

源泉所得税は、売上代金を支払う相手が源泉徴収しなければいけません。つまり、源泉徴収義務者が源泉所得税を引くわけです。

とはいえ、その元となる代金を請求する側としては、請求書でしっかりと源泉所得税の金額を明示するようにしましょう。

源泉所得税の金額が明示されていなければ、相手は誤った金額(源泉徴収しない金額など)の支払いをしてしまうかもしれません。

その場合、源泉徴収義務を怠った相手側にペナルティが発生します。そのような迷惑を「お客さま」にかけないように注意をしましょう。

【本題1】源泉所得税のおすすめ仕訳は?

ここからはいよいよ本題です。源泉所得税に関する仕訳はどうするか。

売上代金から引かれる源泉所得税のおすすめ仕訳はコレだ

フリーランスが請求する売上代金から引かれる源泉所得税について。消費税込で108,000円の売上を例にした仕訳がこちらです ↓

(借方)売掛金 97,790円 (貸方)売上高 108,000円

(借方)事業主貸 10,210円

(借方)現金預金 97,790円 (貸方)売掛金 97,790円

上記のとおり、10.21%の源泉所得税(消費税抜 108,000円 × 10.21%)を「売上時(請求時)」に、仕訳に反映しています。

この仕訳が「おすすめ」の仕訳です。

おすすめではないがOKな仕訳も念のため

前述のおすすめ仕訳以外に、もうひとつ仕訳方法があります。それがこちら ↓

【売上時(請求時)】

(借方)売掛金 108,000円 (貸方)売上高 108,000円

【入金時】

(借方)現金預金 97,790円 (貸方)売掛金 108,000円

(借方)事業主貸 10,210円

前述のおすすめ仕訳とちがうのは、源泉所得税を「売上時(請求時)」ではなく、「入金時」に仕訳に反映させていることです。

どちらの仕訳も正解なのですが、このあと続く「決算・確定申告」のことを考えると、「おすすめ仕訳のほうがよい」ということに気が付きます。

つまり、源泉所得税は「売上時(請求時)」に仕訳をしてしまったほうがよいということです。

【本題2】源泉所得税について決算で考えるべきことは?

仕訳が済んだところで、次のお話です。1年にいちどの決算では「源泉所得税」についてなにを考えるべきか。

源泉所得税は税金の前払い

お客さまに請求する代金から引かれる源泉所得税。その意味合いは、「税金の前払い」です。

本来であれば、確定申告のときに支払えばよいはずの税金(所得税)を事前に引かれているのが源泉所得税です。

ちなみに源泉徴収された金額は、源泉徴収をした相手(お客さま)が、あなた(売上を請求した人)に代わって税務署に納めるしくみになっています。

というわけで、あなたとしては税金を前払いしているわけですから、確定申告のときにはその分を考慮しなければいけません。イメージはこちら ↓

- 年間の売上 1,000万円、これに対する源泉徴収された金額が 100万円だったとします(便宜的に源泉徴収税率10%)

- 確定申告を迎え、「(売上 1,000万円 ー 経費 )× 税率」で計算した税金の金額は50万円でした

- 結果として、「年間の税額 50万円 ー 源泉所得税 100万円」で、50万円が税務署から還付されます(戻ってきます)

税金の前払いである源泉所得税の金額が、確定申告で重要になることはこれでわかりますよね。

前払いした税金を集計せよ

前述のとおり、確定申告では源泉徴収された「源泉所得税」の金額を把握する必要があります。

どうやって把握をするのか? ここで「おすすめ仕訳」を思い出しましょう ↓

(借方)売掛金 97,790円 (貸方)売上高 108,000円

(借方)事業主貸 10,210円

この仕訳から、「事業主貸」という勘定科目の中に、源泉所得税が含まれていることがわかりますね。

ということで、「事業主貸」に含まれている源泉所得税の金額を集計しましょう(1月1日から12月31日までの1年分)。会計ソフトであれば造作もなく、すぐに集計できます。

その集計金額こそが、確定申告で必要になる源泉所得税の金額です。

あっちの仕訳はどうなった?【読み飛ばし可】

ところで、仕訳には2種類ありました。「おすすめ」と「おすすめじゃないほう」の仕訳の2種類。

「おすすめじゃないほう」の仕訳が、なぜおすすめじゃないのかは、事業主貸に含まれる源泉所得税の金額を集計すればわかります。

具体例で説明します(興味がなければ、次の「本題3」まで読み飛ばしていただいてかまいません) ↓

問)今年の売上は、12月31日の108,000円のみです。入金予定日は翌年1月31日です。今年の「事業主貸」に含まれる源泉所得税の額を集計せよ。

- おすすめ仕訳の場合 ・・・ 10,210円

- おすすめじゃない仕訳の場合 ・・・ 0円

上記のとおり、「おすすめ仕訳」であれば、今年の売上 108,000円に対する源泉所得税 10,210円を集計できます。したがって、確定申告では 10,210円を税金の前払いとして処理できます。

いっぽうで「おすすめじゃない仕訳」だと、今年の売上 108,000円に対する源泉所得税はゼロ円。確定申告で税金の前払いとして処理できる金額はありません。

結果として、「今年」の確定申告における最終的な税額には、10,210円分だけの差が出ます。売上は同じ 108,000円でも「おすすめ仕訳」のほうが、税額は 10,210円だけ少なくなる。

その差額は「翌年」の確定申告で解消する(おすすめ仕訳のほうが税額が10,210円多くなる)のですが、税金が少なくなるのは1年早いほうがいいですよね?

よって、このように「年をまたぐ売掛金」がある場合には、おすすめ仕訳のほうがよいと考えられるわけです。

【本題3】源泉所得税について確定申告ですべきことは?

さいごに、集計した源泉所得税額を「確定申告書」の上でどう扱うかについてお話しします。

記載するのは2箇所

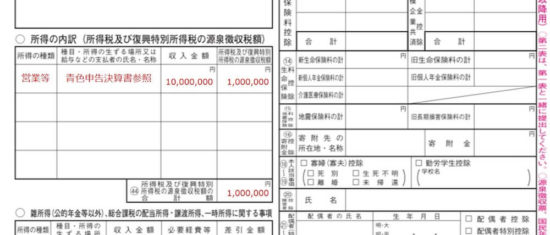

事業主貸の勘定科目から集計した源泉所得税の金額は、確定申告書の2箇所に記載をします。

年間売上高 1,000万円、源泉所得税 100万円を例にすると次のとおりです。

確定申告書B様式・第二表

下記の記載例では「1行」で済ませていますが、得意先が複数あるのであれば、お客さまごとに分けて書くのが親切と言えば親切です。

したがって、お客さまの数が多すぎるのでなければ、お客さまごとに1行ずつ、収入金額と源泉所得税の金額を分けて書くのもよいでしょう。

その場合には、記載例で「青色申告決算書参照」としているところに、「◯◯社・東京都渋谷区△△・・・」などと書きます。

※ 上記は事業以外の収入(たとえば、給与など)がない場合の記載例です

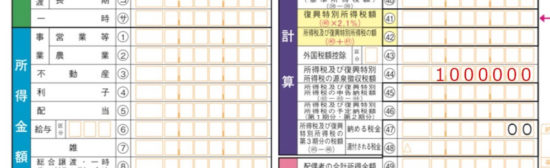

確定申告書B様式・第一表

前述の「第二表」から、転記をするイメージです。

確定申告書を作成した結果、次のいずれも満たしている場合には、上記とは別の記載と手続きが必要になります。

- 税金が還付になる

- 確定申告書B様式・第一表の「44欄・所得税及び復興特別所得税の源泉徴収税額」のうちに、 確定申告書の「提出日」現在でまだ徴収されていない源泉所得税がある

つまり、年をまたいでの売掛金があって、確定申告書提出日現在でその売掛金が未入金(したがって源泉所得税も未徴収)という場合です。

わりとレアなケースではありますが、この場合には「53欄・未納付の所得税及び復興特別所得税の源泉徴収税額」の記載、および、「源泉徴収税額の納付届出書」の提出が必要。と、ちょっと厄介です。

さいごのさいごに「支払調書問題」について

「本題」については以上なのですが。よくある質問・疑問である「支払調書」について触れておきます。

フリーランスが源泉徴収されている場合に、毎年1月下旬ごろになると、得意先(源泉徴収をしているお客さま)から送られてくるアレです。

この「支払調書」を確定申告書に添付しなければならない、確認しなければいけないと思われている方がいますが、それは間違いです。

支払調書は、確定申告書に添付する必要もないし、確認する必要もありません。

そもそも、得意先側には支払調書を支払先(あなた)に発行する「義務」がないのです。税務署に提出する義務があるだけです。

ですから、待てど暮らせど支払調書が送られてこないのは当然であり。送られてくるのだとすれば、それは「厚意」だということになります。

極端なことを言えば、厚意による支払調書には間違いがあるかもしれません。

じぶんで集計をしてみた結果、支払調書とちがう。全然、ありえます。その場合は、もちろん自分自身の集計を信じましょう。

支払調書については誤解の多いところです。覚えておきましょう。

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

売掛金と源泉徴収の仕訳・決算などについてお話をしてきました。

源泉徴収の対象になる仕事をしているフリーランスには必見のお話です。

仕訳などの経理処理はもちろん、源泉徴収のしくみや考え方もあわせて確認をしておきましょう。

自分自身はもちろん、お客さまにまで影響がある「源泉所得税」は要注意です。