次の店舗を出店するための資金を、銀行融資で調達しよう。

と、言うのなら。資金繰り計画書の作成が必要です。そこで、次店舗出店時の銀行融資を受けるために作成する、資金繰り計画書のポイントについてお話をしていきます。

資金繰り計画書なくして銀行融資はありえない

飲食店、小売店など、店舗事業をしている会社・個人事業者が、「次の店舗を出店したい」という場合。

出店のために必要な資金を、銀行融資で調達しようとするケースは少なくありません。

このとき、銀行に対して「資金繰り計画書(予測資金繰り表)」の提出が必要になります。

借りたおカネはきちんと返すことができます! と、銀行に説明をするため、銀行に納得をしてもらうためです。計画書も無く、口頭だけでは、まるで説得力がありません。

そこで、次店舗を出店するときに作成する「資金繰り計画書」について、とくに注意すべきポイントのお話をしていきます。次の3点です ↓

- 次店舗単独と全体の資金繰り計画書をつくる

- 出店半年で資金収支がプラス

- 資金繰り計画書は2年分つくる

それでは、このあと順番に見ていきましょう。

資金繰り計画書(予測資金繰り表)の基本的な「型」や「見方」については、こちらの記事をどうぞ ↓

「次店舗を出店」の銀行融資で作成する資金繰り計画書のポイント

《ポイント1》次店舗単独と全体の資金繰り計画書をつくる

次店舗を出店するときには、「次店舗単独」の資金繰り計画書と、「その他店舗を含む全体」の資金繰り計画書、両方を作成するようにしましょう。

たとえば。いま現在、自社がA店とB店を営んでいるとして。これからC店を出店しようとしている、という場合。

まずは、C店単独の資金繰り計画書を作成します。加えて、A店・B店・C店合算の資金繰り計画書も作成する、ということです。

C店単独の資金繰り計画書をつくるのは、C店が単独で資金を回すことができるようになるのか、資金を増やすことができるようになるのか、を明らかにするためです。

銀行としても、C店が資金を増やすことができない(儲からない)、逆に資金を減らしてしまうようであれば、融資をすることができません(というか、融資をする意味がない)。

その見極めができるように、C店単独の資金繰り計画書は必要なのです。

そしてもうひとつ、A店・B店・C店合算の資金繰り計画書をつくるのは、会社全体の資金が回るのか、を明らかにするためです。

C店単独での資金繰りはOKだとしても、既存のA店・B店が振るわなければ、会社全体としては危ない… ということはありえます。

実際、既存店の赤字を補うために出店して資金を確保しようとする例はありますので、銀行も警戒をしているところです。その警戒を解くのには、合算の資金繰り計画書が有効です。

また、新規店舗(C店)は出店当初、軌道に乗るまでどうしても資金繰りが厳しくなるものです。

そのときに、既存店(A店・B店)でカバーできそうか? を銀行は心配しています。その心配を解消するのにも、合算の資金繰り計画書が必要です。

《ポイント2》出店半年で資金収支がプラス

前提として、ここでは「次店舗単独の資金繰り計画書」についてのお話になります。

そのうえで、次店舗を出店するときに作成する資金繰り計画書、2つめのポイントは「出店半年で資金収支がプラス」です。

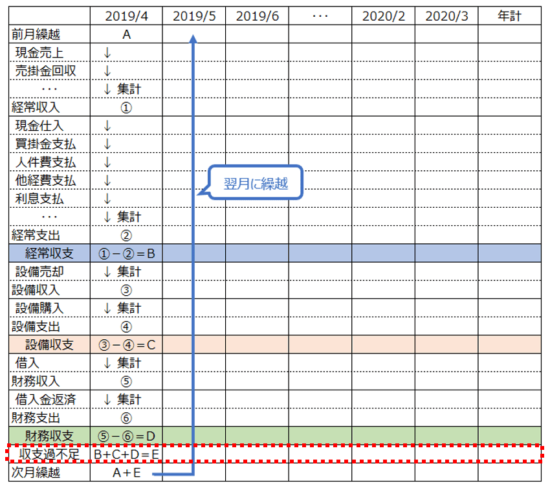

ここで言う「資金収支」とは。資金繰り計画書で示すと、下図の「赤色点線枠内」の部分になります ↓

上図の「収支過不足」が、資金収支にあたります。

資金繰り計画書の詳しい見方は別の記事にゆずるとして、収支過不足を算式で示すと「経常収支+設備収支+財務収支」です。

つまり、すべての収入と支出をひっくるめて、結果、どれくらいプラスだったのか? あるいは、どれくらいマイナスだったのか? の金額が収支過不足になります。

その収支過不足について。次店舗出店の直後は、売上もなかなか伸びずにマイナスになるのが一般的です。売上は無くても、経費の支払いや借入金の返済はあるから、ですね。

この点で。さきほど言ったとおり、「出店半年でプラス」が目安になります。

たとえば、4月に出店するのであれば。それから半年後の9月くらいまでは、収支過不足がマイナスで推移する。その後、10月くらいからは収支過不足がプラスに転じる。という具合です。

これが、プラスになるのは出店1年後くらいだと「ちょっと遅いよなぁ」ということであり、銀行としても不安になります。

また逆に、出店翌月からプラスです! になると、「計画が甘すぎない?」「そんなに儲かるなら融資要らなくない?」ということになりかねません。

そのようなことを踏まえて、おおむね半年ていどでが目安です。収支過不足がプラスになるタイミングは、遅すぎず早すぎず、の視点で見るようにしましょう。

いくら売れるか・いくら売りたいか、から考えると。たいていは、売上が大きくなりすぎます。結果として、資金繰り計画書のおカネが、出店当初からどんどん増えます。

そうなると、銀行からは「ほんとうにそんなに売れるのか?」を追及されるわけですが、ほんとうに売れることを証明するなど容易ではありません。

したがって、資金繰り計画書の売上は小さいほどいい、と考えましょう。もう少し正確に言うと、収支過不足がちょっとプラスになるくらいの売上でじゅうぶんです。

具体的には、「(仕入以外の経費 + 銀行への返済額)÷(1ー原価率)」で、収支過不足ゼロの売上を逆算します。これは、いくら売れればよいか? という考え方です。

いくら売れるか・いくら売りたいかで目標(努力目標)を立てるのはOKですが。それはそれとして、銀行には、いくら売れればよいかの目標(必達目標)を示しましょう。

《ポイント3》資金繰り計画書は2年分つくる

次店舗を出店するときに作成する資金繰り計画書、3つめのポイントは「資金繰り計画書は2年分つくる」です。

いったい、計画書は何年分つくればいいんだ? というハナシがありますが。出店から2年分つくる、ということになります。

その理由を説明するにあたって必要なので、さきほどの資金繰り計画書を再掲します ↓

上図を見ながら、次店舗単独の資金繰り計画書をイメージしてみましょう。

「収支過不足」は、最初の6か月がマイナス、そのあと6か月がプラス。と、《ポイント2》でお話をしました。

だとすると、資金繰り計画書の右端列「年計」の収支過不足は、前半6か月のマイナスの影響を受け、年計としてもマイナスになることが多くなります。

これに対して、その翌年、2年目の資金繰り計画書はどうでしょう?

1か月目から収支過不足はプラス(季節変動がある場合を除く)ですから、2年目の年計も当然プラスになります。

これは、2年目は資金ショート(次月繰越がマイナスになる)することもない、年間を通じて資金は増加することを表します。

であるならば、基本的に3年目もいっしょですよね。資金ショートもしないし、資金は増えていく。問題がないのは明らかなので必要ありません。

したがって、収支過不足がプラスになるまでが不安な1年目と、収支過不足が年間でプラスになると証明できる2年目まで。が、銀行に対して必要な資金繰り計画書になります。

まとめ

「次店舗を出店」の銀行融資で作成する、資金繰り計画書のポイントについてお話をしてきました。

銀行から融資を受けるのであれば、資金繰り計画書は欠かせません。作成のポイントをしっかり押さえておきましょう。

- 次店舗単独と全体の資金繰り計画書をつくる

- 出店半年で資金収支がプラス

- 資金繰り計画書は2年分つくる