銀行融資の可否に影響する財務指標のひとつ「債務超過解消年数」とは?

これと似た「債務償還年数」との違いと見方についてお話をしていきます。

あまり聞かない「債務超過解消年数」と、わりとよく聞く「債務償還年数」と

会社・事業における銀行融資について。

融資の可否に影響する財務指標として、わりとよく耳にするものに「債務償還年数」が挙げられます。

詳しくは後述しますが、債務償還年数とは「銀行借入金をあと何年で返済できそうか?」を示す指標です。

この債務償還年数と似たような言葉の財務指標に、「債務超過解消年数」があります。

ところが、債務超過解消年数は、債務償還年数ほど耳にする機会はないため、「なんだそれ?」と思われるかもしれません。

そこで、両財務指標について、次のようなお話をしていきます ↓

- 債務超過解消年数とは? 債務償還年数との違いを図解

- 債務超過解消年数に対する銀行の見方

それでは、このあと順番に見ていきましょう。

債務超過解消年数とは? 債務償還年数との違いを図解

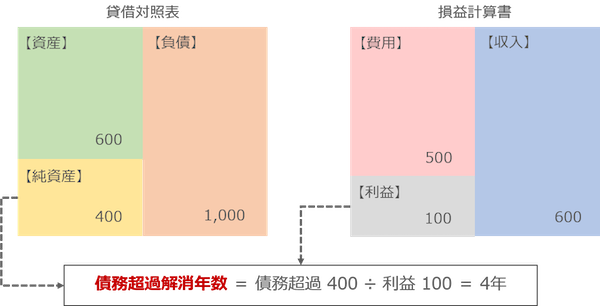

まずはじめに、「債務超過解消年数」を図解で確認してみましょう。登場するのは、決算書の貸借対照表と損益計算書です ↓

上図のとおり、債務超過解消年数を算式であらわすと、「債務超過解消年数 = 債務超過 ÷ 利益」になります。

そもそも債務超過とは?

算式のなかにあらわれれる「債務超過」とは、「負債が資産を超える部分」を言います。

さきほどの図で言うと、「負債 1,000が資産 600を超える部分」になりますから、債務超過は 400です。

本来、これとは逆に、資産が負債を超えていることが望ましく、債務超過というのは望ましくない状態であることを示しています。

つまり。いま会社のなかにある資産をすべて売り払って現金化しても、その現金で負債のすべてを解消できない。

したがって、おカネを貸す銀行からしてみれば、債務超過の会社には「これ以上貸すわけにはいかない、これ以上貸しても返してもらえないから」との見方になります。

そこで、せめて「資産 = 負債」であってくれ、と考えたときに、「いまの利益ペースなら、あと何年で債務超過を解消できそうか?」をはかる財務指標が、債務超過解消年数です。

いま現在の債務超過の金額を、いま現在の利益(税引後当期純利益)で割り算をしているのはそのためです。

債務償還年数も図解してみる

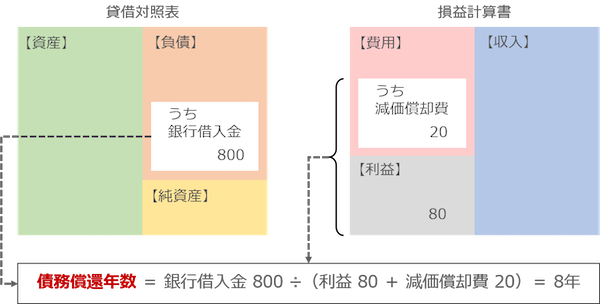

続いて、債務超過解消年数と似て非なる「債務償還年数」についても、比較のために図解をしてみます。こちらです ↓

やはり登場するのは貸借対照表と損益計算書なわけですが。算式は、債務超過解消年数とはまるで違います。

あらためて債務償還年数の算式は、上図のとおり、「債務償還年数 = 銀行借入金 ÷( 利益 + 減価償却費)」です。

算式のなかにある「利益 + 減価償却費」は、「簡易キャッシュフロー」とも呼ばれ、会社が「1年間に増やせる現金預金はいくらか?」をあらわします。

いまある銀行借入金の残高を、その「利益 + 減価償却費」で割り算することによって、「銀行借入金をあと何年で返済できそうか?」を示すのが債務償還年数です。

というわけで。以上から、債務超過解消年数と債務償還年数の違いを次のように整理することができます ↓

- 債務超過解消年数 = 債務超過 ÷ 利益

「いまの利益ペースなら、あと何年で債務超過を解消できそうか?」の財務指標 - 債務償還年数= 銀行借入金 ÷( 利益 + 減価償却費)

「銀行借入金をあと何年で返済できそうか?」の財務指標

念のために、もう少し補足をしておくと。債務償還年数は、「銀行借入金があるすべての会社」で算出できる財務指標です。

いっぽうの債務超過解消年数は、「債務超過になっている会社だけ」が算出できる財務指標になります。

債務超過解消年数に対する銀行の見方

債務超過解消年数と債務償還年数の違いを理解したところで、次はそれぞれの財務指標に対する銀行の見方について見ていきましょう。

目安は、債務超過解消年数3年以内

債務超過解消年数の算式について前述した際、次のような話をしました。

銀行は、債務超過の会社には「これ以上貸すわけにはいかない」との見方をする。という話です。

したがって、そもそも「債務超過(資産<負債)」の場合、銀行からの融資は受けにくくなる、という理解をしておかなければいけません。

そのうえで、どうしても債務超過になってしまった場合、いかに早く債務超過を抜け出せるかがポイントです。

これを債務超過解消年数であらわすと、「債務超過解消年数は短いほど良い」ということになります。その目安をまとめると、

- 1年以内 ・・・ 融資を検討できる範囲内

- 3年以内 ・・・ 融資をギリギリ検討できる範囲内

- 3年超 ・・・ 融資を検討するのは難しい

債務超過解消年数に対する銀行の見方としては、上記が目安になります。覚えておきましょう。

債務償還年数は 10年以内を目指す

続いて、債務償還年数のほうも、銀行がどう見ているかの目安をまとめてみます ↓

- 10年以内 ・・・ 融資を検討できる範囲内

- 20年以内 ・・・ 融資をギリギリ検討できる範囲内

- 20年超 ・・・ 融資を検討するのは難しい

銀行から融資を受けるのであれば、債務償還年数は 10年以内、それもできるだけ短くを目指しましょう。

なお、銀行借入金に対して、相応の現金預金もある場合。債務償還年数の算式を、次のように考えることもできます ↓

債務償還年数 =(銀行借入金 − 現金預金)÷(利益 + 減価償却費)

これは、「現金預金と銀行借入金を相殺すれば、銀行借入金は無いのといっしょだよね」との考え方にもとづきます。

銀行は、現金預金をたくさん持っている会社ほど安心・安全と見ているのです。あわせて覚えておきましょう。

両財務指標ともに「実態貸借対照表」で計算をする

さいごに、注意点をひとつお話します。

それは、「債務超過解消年数」「債務償還年数」ともに、「実態」の貸借対照表で計算をする、ということです。

「実態」とはどういうことか? たとえば、

- 貸借対照表に掲載されている売掛金のうち、実際は回収不能のものがあれば、無いものとして減額補正する

- 貸借対照表に掲載されているたな卸資産のうち、実際は販売不能のものがあれば、無いものとして減額補正する

- 貸借対照表に掲載されている固定資産のうち、減価償却を見送っているものがあれば、減価償却をしているものとして減額補正する

- 貸借対照表に掲載されている役員借入金のうち、近日中に返済を見込んでいないものがあれば、無いものとして減額補正する

などなど、貸借対照表の「表面的」な数字を、「実態」に合わせて補正する。

銀行は、会社から提示された決算書を補正したうえで、各種の財務指標を計算していることも覚えておきましょう。

決算書に掲載されている表面の数字だけを見ているわけではない、ということです。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

「債務超過解消年数」とは?「債務償還年数」との違いと見方についてお話をしてきました。

両財務指標は、銀行融資の可否をはかる目安にもなるものです。

計算式の意味、計算の結果を銀行はどう見ているかを押さえておきましょう。